Stop loss dinámico o “trailing stop”: qué es y cómo se utiliza

En nuestro artículo sobre Tipos de Ordenes en Trading te presentamos todas las opciones disponibles para manejar tu operativa de forma más fluida y menos emocional.

Hoy queremos hacer énfasis en una de ellas: las órdenes de stop loss dinámico o “trailing stop”.

Es una técnica muy útil si se utiliza correctamente, aunque contrario a lo que se cree, no es apta para todos los estilos y operativas.

Quédate con nosotros y aprende qué es y cómo se utiliza en la práctica.

Qué es una orden de stop loss

Comencemos por recordar que una orden stop loss es simplemente una orden de mercado de ejecución diferida que permite comprar o vender al mejor precio disponible al momento de su activación. Esta activación sólo ocurrirá si se alcanza el precio predefinido.

Las órdenes stop loss se usan para limitar las posibles pérdidas que pueden ocurrir al abrir una posición larga o corta.

Ese “stop loss” representa un límite fijo igual a la cantidad máxima de dinero que estamos dispuestos a perder expresada en ticks/pips o en un porcentaje sobre el precio. Si abrimos una posición y ésta se torna en contra sólo perderíamos esa distancia fija con respecto al precio de entrada.

Cuando compramos la orden stop loss se coloca por debajo del precio de entrada ya que buscamos protegernos de un movimiento adverso si el precio baja. Cuando vendemos (en corto) la orden stop loss se coloca por encima del precio de entrada para mitigar el riesgo si el precio sube.

Por ejemplo, supongamos que compramos una acción a un precio de 10,50 $ y nuestro stop loss lo fijamos a 2,00 $ del precio de entrada. Es decir, al abrir la posición de compra colocamos una orden stop loss a un precio de 8,50 $ (= 10,50 – 2,00). Este límite garantiza que si el precio no avanza a nuestro favor y baja, podríamos salir de la operación limitando nuestras pérdidas cuando el precio llegue a 8,50 $ o al mejor precio disponible luego de ese.

¿Qué ocurre con el stop si el precio comienza a avanzar a nuestro favor llegando a 12,50 $? Pues si la orden stop loss es una orden tradicional no ocurrirá nada, ya que el stop se mantendrá sin movimiento en 8,50 $.

Ahora supongamos que mantenemos la operación abierta y el precio comienza a retroceder rápidamente de 12,50 $ a 8,50 $. ¿Qué pasa en este caso?

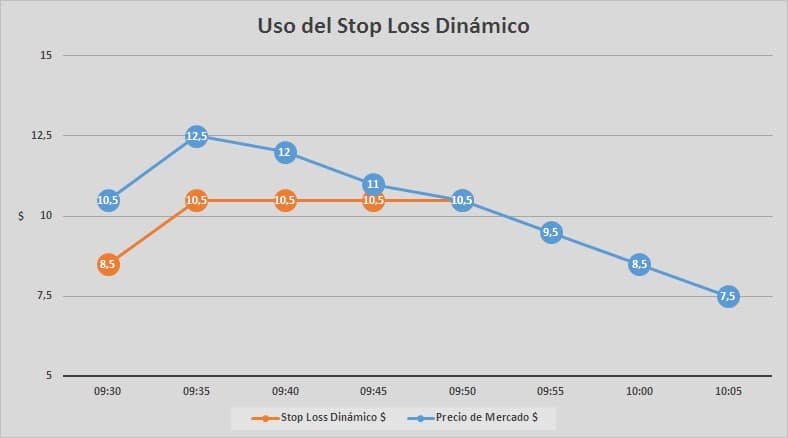

Pues que esa ganancia no realizada se esfuma y el mercado terminaría activando nuestro stop en 8,50 $, generando una pérdida de 2,00 $ (= 8,50 – 10,50). Veamos cómo funciona el mismo proceso en forma gráfica:

Fuente: Elaboración Propia.

Podemos complementar nuestro ejemplo imaginando que operamos en un gráfico de 5 minutos y que colocamos nuestra orden a la apertura del mercado a las 9:30 a.m. ET.

Como puedes observar el stop loss se mantiene fijo independientemente de los cambios en el precio de mercado.

Luego de alcanzar un máximo de 12,50 $ por acción el precio comienza a caer alcanzando los 8,50 $ a las 10:00 a.m. ET, momento en el cual se activa nuestro stop loss cerrando la operación con pérdida de 2,00 $.

¿Hay alguna herramienta operativa que nos permita evitar que una operación ganadora se convierta de pronto en perdedora?

Sí, hay una técnica para evitarlo y se llama stop loss dinámico o “trailing stop”.

Qué es una orden de stop loss dinámico o “trailing stop”

Es una técnica de gestión de riesgos que consiste en utilizar un stop loss movible que rastrea el precio de mercado a medida que éste progrese a nuestro favor con el fin de mitigar posibles pérdidas y sobre todo, de defender las posibles ganancias ante correcciones del mercado o cambios de dirección.

Es decir, el stop loss se mantendrá a una distancia fija del precio de mercado, pero cuando éste avance a favor el stop loss se moverá con él manteniendo esa distancia fija. Si el precio avanza en contra el stop loss no se moverá en absoluto.

En una orden stop loss tradicional el stop se queda fijo al precio definido y no se mueve pase lo que pase con el precio de mercado. En una orden de stop loss dinámico si el precio progresa a favor, el stop loss se moverá con él según lo gestionemos.

La razón de que el stop sólo se mueva cuando el precio avanza a favor es porque en caso contrario, si el precio se torna en contra de nuestra posición y el stop también se ajusta a este nuevo nivel de precio, ya no tendríamos una protección que implique minimizar pérdidas o proteger ganancias si fuera el caso.

La clave del stop dinámico es que a medida que la posición progrese favorablemente se moverá el stop para proteger ese avance ya realizado… Es decir, vamos cerrando nuestra zona de pérdidas y si el mercado lo permite, también acotamos nuestra zona de ganancias.

¿En qué nos beneficia ese movimiento del stop loss?

Nada más y nada menos en que nos permite proteger las ganancias no realizadas si el mercado deja de progresar a nuestro favor, o al menos nos permitiría minimizar las pérdidas. Con una orden stop loss tradicional una operación ganadora puede tornarse repentinamente en perdedora sin que podamos hacer nada.

Con el uso de una orden de stop loss dinámico si se le utiliza bien podríamos defender las ganancias realizadas.

Volviendo al ejemplo comentado en la compra de una acción, si nuestro stop loss de 2,00 $ hubiera sido gestionado de forma dinámica, podríamos haberlo ajustado cuando el precio avanzó a nuestro favor llegando a 12,50 $.

Con 2,00 $ como límite de pérdida colocamos una orden stop loss en 8,50 $. Podríamos haber definido el criterio de mover el stop loss cuando el precio avanzara 2,00 $. Ese movimiento del stop puede ser manual o automático como veremos más adelante.

Siendo así, cuando el precio llegara a 12,50 $ nuestro stop se habría movido a 10,50 $ (= 12,50 – 2,00). Luego, como comentamos, el precio habría caído rápidamente a 8,50 $.

Sin embargo, por muy rápida que hubiera sido la caída, ya nuestro stop dinámico se habría situado en 10,50 $, con lo cual estaríamos protegidos minimizando las pérdidas a 0,00 $ (= 10,50 de stop dinámico – 10,50 de precio de entrada) en lugar de los 2,00 $ de pérdida usado un stop no dinámico. Veamos el proceso en forma gráfica:

Fuente: Elaboración Propia.

El stop ahora dinámico se mueve según el criterio fijado y permite reducir las pérdidas a cero ante el movimiento adverso del precio. Esa sola acción ya nos está ahorrando 2,00 $ por acción, imagina lo que supondría al operar con un lote de 1.000 acciones…

Tipos de stop loss dinámico

Las órdenes de stop loss dinámico en realidad son una aplicación particular de una orden stop loss tradicional. La diferencia radica en que incorporamos movilidad al stop. Siendo así podemos identificar dos tipos:

Stop loss manual

En este caso el límite fijo expresado en ticks/pips o en un porcentaje sobre el precio se moverá manualmente según el criterio subjetivo del operador si el precio progresa a favor.

En este caso el operador decide cuando mover el stop loss, por lo que tiene la ventaja de que puede ajustarse a la acción del precio.

Esto se hace sobre el gráfico de inversión utilizando el mouse para desplazar la línea de precio de la orden stop en aquellas plataformas que lo permiten.

Sin embargo, al trabajar de forma manual la posibilidad de cometer errores operativos y emocionales aumenta.

Podríamos errar al calcular la distancia fija que debemos mantener con respecto al precio, es decir, podríamos fallar al fijar el stop y también fallar al elegir el momento de mover el stop.

Trabajar de forma manual sólo se recomienda para operadores con mucha experiencia, excelente control emocional y elevado nivel intuitivo.

Usa el stop loss manual en operativa intradía, ya que más allá de una sesión no podríamos monitorear el mercado de forma permanente para reaccionar a tiempo cuando se requiera. Es decir, trabajar de forma manual el stop nos obliga a una gestión activa sobre la operación mientras se mantenga abierta.

Stop loss automático

Aquí el límite fijo expresado en ticks/pips o en un porcentaje sobre el precio se moverá automáticamente cuando el precio avance a favor según sea programado por el operador en el software o plataforma de trading.

En este caso se deben programar una o varias estrategias automáticas de operación que fijen los niveles de stop loss con los que se va a trabajar en cada contexto del mercado, así como sus reglas de movilidad. Esto puede hacerse sólo en los softwares o plataformas más avanzados.

Por ejemplo, podríamos fijar un stop loss a 20 ticks del precio de entrada y programar además, que ese stop se mueva cada vez que el precio aumente 10 ticks. De ese modo, si el precio progresa a nuestro favor lo suficiente podríamos reducir nuestro riesgo a medida que avanza la operación, minimizando primero el nivel de pérdida y luego asegurando las ganancias que se produzcan.

Trabajar de forma automática es lo más recomendado para minimizar la posibilidad de cometer errores. Cuando abrimos una posición nuestra atención debe estar en la acción del precio y en la aplicación correcta de nuestra estrategia de operación.

No podemos distraernos en ese momento calculando dónde va exactamente el stop o cuántos ticks debe progresar el precio para moverlo. Lo ideal es predefinir estos parámetros de forma automática.

Lamentablemente, no todos los softwares o plataformas de trading permiten programar órdenes stop loss de forma automática, o mucho menos programar reglas para mover el stop haciendo trailing sobre el precio…

En cualquier caso, si el software o plataforma permite programar la orden stop loss de forma automática, más no posee la función de trailing, puedes combinar la orden automática con el ajuste manual del stop.

Enfoques para el stop loss dinámico

Más allá de operar con un stop manual o uno automático también debemos definir en nuestro plan de trading el enfoque con el cual lo haremos.

Usar órdenes stop loss en toda operación es una de las señales de una buena gestión monetaria del capital. La gestión de estas órdenes y más aún, del stop loss dinámico puede enfocarse de dos maneras:

Enfoque conservador

Trabajamos con estrategias predefinidas, de ser posible automáticas, que impliquen la colocación tanto de una orden stop loss dinámica, como de una orden de toma de beneficios “take profit” cuando abrimos una posición.

La orden take profit se activaría cuando el precio alcance nuestro objetivo de beneficio.

A juzgar por la opinión de muchos estudiosos de la materia, no deberíamos abrir jamás una posición sin antes tener claro cuánto dinero estamos dispuestos a perder y cuánto dinero aspiramos ganar. Es decir, debe estar predefinido el ratio Beneficio/Riesgo esperado.

Ello implica saber cuándo cerrar la operación si resulta perdedora, pero también cuándo cerrar la operación si resulta ganadora.

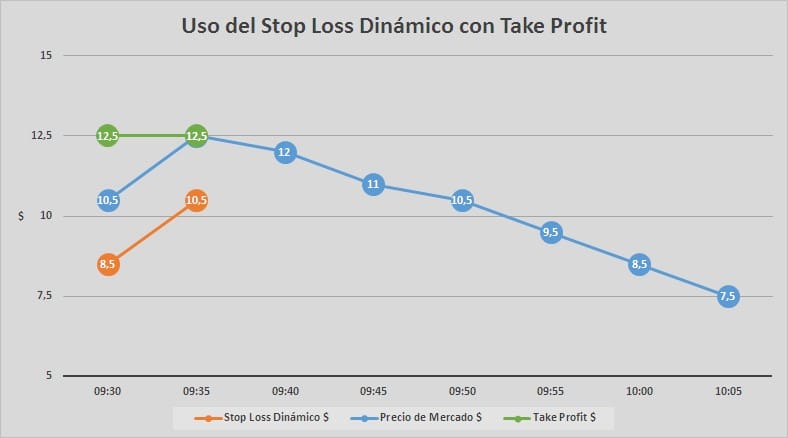

Volvemos a nuestro ejemplo de la compra de una acción en el cual abrimos una posición en 10,50 $, estableciendo un stop loss dinámico de 2,00 $. Pero ahora agregamos además una orden take profit a 2,00 $ por encima del precio de entrada.

Por tanto si el precio cae a 8,50 $ se activará nuestro stop. Pero si el precio progresa a favor y aumenta al menos 2,00 $ se activaría nuestro take profit en un nivel de 12,50 $ con lo cual se cerraría la operación con una ganancia de 2,00 $ como vemos en el gráfico a continuación.

Fuente: Elaboración Propia.

Al activarse el take profit a un precio de 12,50$ automáticamente se cierra la operación. Por lo general los traders trabajan con órdenes tipo OCO “One Cancels the Other”, lo cual significa que al ser activada alguna de las órdenes que afectan una operación las demás órdenes pendientes se cancelan de forma inmediata como ocurre en este caso con el stop loss al activarse el take profit.

Vale la pena mencionar que si el precio no cumple con la condición exacta que se fija en cada tipo de orden, no se produce la ejecución. Por ejemplo, si el precio hubiese aumentado sólo 1,90 $ y luego comenzara a caer, el stop loss habría permanecido en 8,50 $, ya que la condición para mover el stop era de un aumento de 2,00 $ y no 1,90 $.

¿Vale la pena usar un stop loss dinámico en presencia de una orden take profit?

Definitivamente sí, siempre y cuando el recorrido esperado sea lo suficientemente amplio como para que la operación “respire” sin activar de forma prematura el stop a medida que el precio avance a favor.

Es decir, trabajamos con ratios Beneficio/Riesgo elevados y por tanto el take profit supone una cierta distancia a ser recorrida por el precio. La aplicación del stop dinámico en estos casos debe fluir con el movimiento promedio del precio del activo.

En caso de que la operación no alcance el objetivo de beneficio y el precio comience a retroceder podríamos salvar parte de la ganancia, o al menos reducir las pérdidas.

Este enfoque es el más recomendado para los traders minoristas, en especial los principiantes y puede usarse en operativas tipo scalping, intradía o swing.

No obstante, vale la pena acotar que mientras más corto sea el tipo de operativa, como en el scalping por ejemplo, más difícil será trabajar con el stop dinámico. De hecho puede resultar contraproducente en una operativa de segundos o minutos.

Enfoque Agresivo

En este caso nuestras estrategias predefinidas, de ser posible automáticas, sólo implicarán la colocación de una orden stop loss dinámica.

Será la acción del precio la que nos expulse del mercado cuando ocurra una corrección importante, o bien haya un cambio de dirección.

No fijamos un objetivo de beneficio, pero si limitamos las pérdidas. Aquí tratamos de obtener la máxima ganancia posible a medida que el mercado avanza.

Este enfoque sólo se recomienda para movimientos tendenciales claros y fuertes en escenarios con volatilidad baja o moderada. En caso contrario, el mercado nos expulsará de forma prematura durante los impulsos en contra.

No se recomienda para operativas tipo scalping, ya que por definición suponen operaciones muy cortas en las cuales tenemos un objetivo de beneficio establecido.

Recomendaciones finales

Usa el stop loss dinámico para operaciones con ratio Beneficio/Riesgo elevado. En caso contrario, si tu operativa es corta y usas ratios más bajos, trabaja con órdenes stop loss tradicionales y enfócate en aplicar tu estrategia de forma impecable.

El stop loss dinámico está pensado para proteger las posibles ganancias no realizadas que vayas acumulando en una operación, por tanto, no es adecuado para operaciones de corto recorrido.

De ser posible programa el stop loss de forma automática y evita un uso manual, salvo que tu plataforma no lo permita.

Usa un enfoque conservador para operar en el cual siempre esté predefinido tu ratio Beneficio/Riesgo.

Esperamos que nuestro artículo te permita apreciar la importancia de esta técnica de gestión de riesgos y te facilite su aplicación práctica.

Gracias por leernos y no dejes de seguir nuestro Curso Gratis de Trading y Bolsa.