Las mejores hipotecas fijas del mercado del 2026

Antes de tomar la decisión de sí es más adecuada una hipoteca fija, variable u otro modelo de crédito, conviene conocer el funcionamiento de este tipo de préstamos hipotecarios y las mejores ofertas del mercado.

Por esta razón, a continuación, vamos a repasar algunas claves importantes y te mostramos un ranking con las mejores hipotecas fijas en España 2026

¿Qué es una hipoteca fija?

Una hipoteca fija (o hipoteca a interés fijo) es una modalidad de préstamo hipotecario caracterizado por tener el mismo tipo de interés durante toda su vida. Dicho de otro modo, se acuerda un interés con el banco y se mantiene hasta que se amortice la totalidad del préstamo.

Los usuarios suelen demandar este tipo de hipotecas debido a que no les afectan las subidas que pueda experimentar el euríbor. La tendencia de escoger una hipoteca fija antes que una a tipo variable comenzó en 2021.

Diferencias entre hipoteca a tipo fijo e hipoteca variable

Para entender de manera simple la diferencia entre las hipotecas fijas o variables hay que tener en consideración tres aspectos clave: cómo se aplica el tipo de interés, cuáles son los plazos de amortización y cómo son las cuotas mensuales.

Mejores hipotecas fijas 2026

En base a su oferta de tipos de interés bonificados, que junto con las comisiones, puede considerarse como el precio de una hipoteca, te presentamos el ranking de las mejores hipotecas a tipo fijo en España 2026

Hipoteca Open Fija de Openbank

Openbank tiene una oferta de hipoteca fija con un tipo de interés competitivo, tanto si se cumplen las condiciones de bonificación como si no. Por otro lado, el tipo de interés también varía en función del plazo de amortización, siendo el máximo permitido de 30 años para la primera residencia (25 años para la segunda vivienda).

El importe mínimo de esta hipoteca es de 30.000 € y el máximo de 3.000.000 €. El porcentaje máximo, sobre el valor de tasación o de compraventa (el menor entre ambos), es del 80% para vivienda habitual y el 70% para segunda vivienda.

Las condiciones para acceder a la bonificación son:

- Domiciliación de nómina o ingreso por importe igual o superior a 900 € para un único titular o 1.800 € para dos o más titulares.

- Contratar para la vivienda hipotecada el seguro de hogar que comercializa la entidad.

Esta hipoteca suprime la comisión de apertura, amortización parcial, subrogación o novación (cambio de condiciones del contrato).

En cuanto a la comisión por amortización total, no puede superar la pérdida que le supone al banco, con unos límites del 2% sobre el capital reembolsado anticipadamente si se realiza en los primeros 10 años de la hipoteca y de 1,5% para el resto de la vida de la hipoteca.

Además de sus bajos intereses, otra de las ventajas de la hipoteca Open Fija de Openbank es que puedes tramitarla online, con el asesoramiento de un gestor personal y el banco te ofrece una preaprobación inmediata al enviar tu solicitud.

Hipoteca Fija Openbank

Este comentario tiene una puntuación de4.2 5.0

Hipoteca Vamos Fija Ibercaja

Al igual que sucede con el resto de hipotecas fijas con el mejor tipo de interés del mercado, la Hipoteca Vamos Fija de Ibercaja te ofrece una tasa por debajo de la media que puedes encontrar en el mercado si contratas sus productos.

Por otra parte, el importe mínimo del préstamo es de 100.000 euros y el plazo máximo es de 25 años. La financiación máxima asciende al 80% del precio de compraventa o valor de tasación (el más reducido de los dos).

La hipoteca es bonificable mediante la contratación de los siguientes productos vinculados:

- Domiciliación de nómina por importe mínimo de 2.500 € mensuales.

- Utilizar la tarjeta de crédito por lo menos 12 veces al semestre.

- Tener domiciliados, como mínimo, 3 recibos cada 2 meses.

- Contratación de un seguro de hogar con la entidad.

- Contratación de un seguro de vida con la entidad.

- Contratación de planes de aportación sistemática con una cuota mínima de 75 € mensuales a uno de los fondos de inversión de Ibercaja.

Por lo demás, la Hipoteca Vamos Fija de Ibercaja no tiene comisión de apertura y presenta una comisión de amortización anticipada (total o parcial) limitada a un 2% durante los 10 primeros años de la vida del préstamo y del 1,50% los restantes.

Hipoteca Fija Ibercaja

Este comentario tiene una puntuación de4.0 5.0

Hipoteca Fija de MyInvestor

MyInvestor comercializa una hipoteca fija sin bonificaciones para primera y segunda vivienda pensada para quienes buscan un proceso 100% online. En cuanto a la financiación, permite solicitar hasta el 80% del menor valor entre tasación y compraventa en vivienda habitual, y hasta el 70% en segunda residencia.

El importe mínimo a solicitar es de 100.000 € (o 70.000 € si se trata de una subrogación) y el máximo asciende a 800.000 €. El plazo de amortización puede llegar hasta 30 años, con la condición de que la hipoteca quede totalmente pagada antes de los 70 años.

Además, MyInvestor establece como requisito general ingresos familiares mínimos de 4.000 € mensuales y no contempla carencia inicial.

Uno de sus puntos fuertes es que no exige vinculaciones para acceder a estas condiciones: no pide domiciliar nómina o ingresos, ni recibos, ni contratar seguros, ni realizar aportaciones a planes de pensiones o fondos de inversión, ni contratar otros productos adicionales.

Hipoteca Fija MyInvestor

Este comentario tiene una puntuación de3.6 5.0

Hipoteca fija Santander

Santander ofrece una hipoteca fija para primera y segunda vivienda, con posibilidad de contratación online o en oficina y con hasta dos titulares. En cuanto a la financiación, permite solicitar hasta el 80% del menor valor entre tasación y compraventa en vivienda habitual, y hasta el 70% en segunda residencia.

El importe mínimo es de 20.000 € y el plazo de amortización va desde 15 hasta 30 años, siempre que la hipoteca quede completamente pagada antes de los 80 años. Como requisito general, el banco exige documentación para acreditar solvencia económica.

Esta hipoteca tiene comisiones en la amortización anticipada, con un máximo del 2% durante los 10 primeros años y del 1,5% a partir de entonces.

Para acceder a las condiciones bonificadas, Santander plantea vinculaciones: la principal es domiciliar ingresos, admitiendo nómina (desde 600 €/mes), pensión (desde 300 €/mes), pago a la Seguridad Social (desde 175 €/mes) o ayudas de la PAC. Además, se pueden sumar bonificaciones mediante la contratación de seguros comercializados por la entidad, la contratación de alarma, contar con un certificado de eficiencia energética alto y cumplir un uso trimestral de la tarjeta de crédito.

Hipoteca Fija Santander

Este comentario tiene una puntuación de4.4 5.0

Hipoteca Fija Cajasiete

La Hipoteca Fija de Cajasiete te ofrece una financiación máxima del 80% del valor del inmueble y con un plazo para reembolsar el préstamo de hasta 30 años. Se trata de una hipoteca diseñada para la adquisición de la primera residencia.

El tipo de interés que ofrece la Hipoteca Fija de Cajasiete se encuentra en armonía con la media del mercado. Tienes la oportunidad de disfrutar de un tipo bonificado durante los 12 primeros meses y mantenerlo el resto de años si contratas todos lo productos vinculados:

- Domiciliar ingresos mensuales superiores a 1.200 €.

- Contratación del seguro de vida por el 100% del valor del préstamo.

- Contratación del seguro Multirriesgo Hogar con un capital asegurado mínimo igual al valor de tasación para el continente y 30.000 € para el contenido.

- Contratación de la Tarjeta de Crédito de Cajasiete.

- Adquirir la condición de socio de Cajasiete.

- Domiciliación de 3 recibos de suministros del hogar.

Esta hipoteca tiene establecida una comisión de apertura del 1%.

Hipoteca fija Cajasiete

Este comentario tiene una puntuación de4.0 5.0

Hipoteca fija COINC

La siguiente entidad bancaria del ranking de hipotecas fijas con mejor tipo de interés (bonificadas) es COINC. Se trata de un préstamo hipotecario que financia, como máximo, el 80% del valor de la primera vivienda y un 60% para la segunda residencia.

En realidad, el tipo de interés de esta hipoteca está directamente vinculado al plazo de reembolso escogido (10, 15, 20, 25 o 30 años), aunque también puedes conseguir una reducción de intereses únicamente abriendo una cuenta en COINC. No es necesaria la contratación de seguros ni otro tipo de productos.

Además, la Hipoteca fija COINC no tiene comisión de apertura, aunque sí presenta una compensación por reembolso anticipado que no puede superar 2% durante los 10 primeros años de la vida del préstamo y el 1,5% durante el tiempo restante.

Del mismo modo, la comisión por subrogación se sitúa en el 2% si la realizas durante los 10 años y del 1,5% el resto de años.

Puedes contratar tu hipoteca fija en COINC de un modo sencillo, completamente online.

Hipoteca Fija Coinc

Este comentario tiene una puntuación de4.2 5.0

Hipoteca Fija Bankinter

Bankinter ofrece a los usuarios una hipoteca a tipo fijo para un plazo máximo de hasta 30 años con un importe máximo del 80% del valor de tasación o precio de compra para vivienda habitual y de 60% para segunda vivienda.

Se trata de una hipoteca orientada a residentes en España y que acrediten unos ingresos mensuales superiores a los 2.500 €.

Los productos vinculados con los que se cumplen las condiciones de bonificación son los siguientes:

- Apertura de una Cuenta nómina, Cuenta No-Nómina o Cuenta profesional.

- Contratación del seguro de vida con un capital asegurado del 100% del importe del préstamo.

- Contratación del seguro multirriesgo del hogar, cuyo capital asegurado asciende a los 100.000 € por el continente (la casa) y 30.000 € por el contenido (tus pertenencias).

- Tener en vigor un Plan de pensiones/EPSV con la entidad y realizar una aportación mínima de 600 € al año.

Por otra parte, Bankinter aplica una comisión de apertura de 500 €. La comisión de amortización anticipada es la habitual (máxima establecida por la Nueva Ley Hipotecaria): 2% para los 10 primeros años de vida de la hipoteca y el 1,5% para el resto de vida del préstamo.

Hipoteca Fija Bankinter

Este comentario tiene una puntuación de4.2 5.0

Hipoteca a tipo fijo BBVA

La hipoteca a tipo fijo BBVA propone una financiación máxima del 80% para la vivienda habitual y de 70% para la segunda vivienda, en ambos casos sobre el precio de mercado o el valor de tasación (en menor de los dos).

El tipo de interés depende del plazo de amortización solicitado, hasta un máximo de 30 años

Las condiciones de vinculación para obtener la bonificación máxima en la hipoteca a tipo fijo de BBVA son:

- Domiciliación de ingresos (y mantenimiento de los mismos) importe mínimo de 600 € para nómina o de 300 € para pensionista.

- Seguro de amortización del préstamo.

- Seguro multirriesgo de hogar de la entidad.

Esta hipoteca no aplica comisión de apertura y la comisión de amortización anticipada se sitúa en un 2% para los primeros 10 años de vida de la hipoteca, sobre el capitán reembolsable, y 1,5% para el resto de vida de la hipoteca.

Hipoteca Fija BBVA

Este comentario tiene una puntuación de4.2 5.0

Hipoteca a tipo fijo Sabadell

La hipoteca fija de Sabadell está orientada a quienes quieren gestionar todo el proceso por Internet, con un máximo de dos titulares, y financiar tanto vivienda habitual como segunda residencia. Para primera vivienda, puede cubrir hasta el 80% del menor valor entre tasación y compraventa; en segunda vivienda, la financiación máxima general baja al 60%.

En importes, parte de 20.000 € y permite plazos de 15 a 30 años, siempre que el préstamo quede completamente amortizado antes de cumplir 75 años. No contempla carencia, y como es habitual, la entidad pide documentación de solvencia para estudiar la operación (según perfil, se concreta con el banco).

En cuanto a la bonificación, Sabadell la vincula a domiciliar ingresos (nómina, pensión o desempleo) y a la contratación de ciertos seguros ofrecidos por la entidad, como hogar, vida y protección de pagos. No se contemplan bonificaciones adicionales fuera de estas vinculaciones.

Hipoteca Fija Sabadell

Este comentario tiene una puntuación de3.6 5.0

Hipoteca Fija ImaginBank

Puedes conseguir el tipo de interés bonificado en tu Hipoteca Fija de imaginBank únicamente domiciliando tu nómina. Ahora bien, es necesario contratar un seguro obligatorio de daños para acceder a esta oferta.

La Hipoteca Fija de imaginBank está destinada para la adquisición de la primera vivienda y ofrece financiación de hasta el 80% de su valor. El plazo de devolución puede extenderse hasta los 30 años y el importe mínimo a solicitar es de 30.000 €.

Por lo que respecta a las comisiones, no tiene establecida tarifa por la apertura del préstamo.

La compensación por amortización anticipada (total o parcial) se ajusta a la pérdida financiera que pueda tener la entidad, con el límite del 2% del pago realizado cuando la devolución se realice durante los 10 primeros años de la vida del préstamo y el 1,5% durante resto de la vida de la hipoteca.

Además, imaginBank te abona los gastos de tasación si la llevas a cabo a través de la entidad y terminas abriendo el préstamo hipotecario.

Puedes solicitar la Hipoteca Fija de imaginBank a través de su aplicación para móviles, con el asesoramiento de un gestor personal.

Hipoteca fija ImaginBank

Este comentario tiene una puntuación de4.0 5.0

Hipoteca Fija Unicaja

La hipoteca fija de Unicaja está disponible para primera y segunda vivienda y se gestiona por Internet, con posibilidad de incluir hasta dos titulares. En financiación, el banco toma como referencia el menor entre el 80% del valor de tasación y el 90% del precio de compraventa, un matiz que puede limitar el importe final según el caso.

Permite plazos desde 10 años y hasta 30 años en vivienda habitual, mientras que para segunda residencia el máximo se reduce a 25 años. El importe mínimo parte de 30.000 € y el máximo llega a 100.000 €. En cuanto a la edad, la hipoteca debe quedar pagada antes de los 75 años (o 70 años si es segunda vivienda). No contempla carencia inicial y, como requisito general, exige documentación para acreditar solvencia.

Donde Unicaja tiene más «jugo» es en las vinculaciones para acceder a las condiciones bonificadas. Pide domiciliar ingresos (nómina desde 600 €/mes o seguros sociales) y asociar tarjeta de crédito, además de domiciliar al menos 3 recibos básicos. A partir de ahí, se pueden sumar bonificaciones con la contratación de distintos seguros y también mediante aportaciones a plan de pensiones o fondos de inversión, siempre que se cumplan los mínimos exigidos por la entidad.

Hipoteca Fija Unicaja

Este comentario tiene una puntuación de3.8 5.0

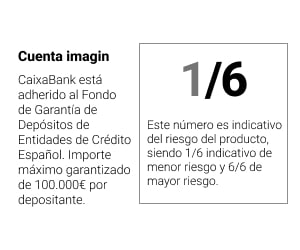

Hipoteca CasaFácil CaixaBank

La Hipoteca CasaFácil de CaixaBank financia hasta el 80% del valor de tasación o precio de compra (el menor de los dos) en el caso de que adquieras la primera vivienda, para la segunda residencia la financiación máxima se reduce al 70%.

El plazo máximo de amortización máximo es de 30 años, pero el titular no puede tener más de 75 años de edad a la finalización del préstamo.

Esta oferta de préstamo hipotecario tiene un interés competitivo si consigues las bonificaciones propuestas mediante la contratación de los siguientes productos:

- Bonificación del 0,25% por domiciliar una nómina o pensión por importe mínimo de 600 € + domiciliar 3 recibos + realizar 3 compras al trimestre con la tarjeta de CaixaBank.

- Bonificación del 0,25% por la contratación de un seguro de hogar.

- Bonificación del 0,25% por la contratación de un seguro de vida.

- Bonificación del 0,25% por la contratación del servicio “Alarma Hogar” de Securitas Direct o la suscripción del Servicio Protección Senior.

La hipoteca fija de CaixaBank no tiene establecida una comisión de apertura. En cuanto a la comisión por amortización anticipada (total o parcial), no debe ser superior a la pérdida generada a la entidad y con los límites establecidos en el Nueva Ley Hipotecaria:

- 2% durante los 10 primeros años de la vida del préstamo.

- 1,5% durante el tiempo restante.

Hipoteca Fija CaixaBank

Este comentario tiene una puntuación de3.4 5.0

Hipoteca fija ING

La hipoteca fija de ING está disponible para vivienda habitual y segunda residencia, con una financiación máxima de hasta el 80% en primera vivienda y del 75% en segunda.

En cuanto al importe, el mínimo parte de 50.000 € y el capital concedido queda ligado a esos límites de financiación (según tasación y compraventa). El plazo máximo de devolución es de 25 años y el préstamo debe quedar completamente amortizado antes de los 75 años.

Hipoteca Fija ING

Este comentario tiene una puntuación de4.6 5.0

Hipoteca fija ABANCA

La hipoteca fija de ABANCA también puede solicitarse para primera y segunda vivienda y se tramita online, con hasta dos titulares. En vivienda habitual, la financiación llega hasta el 80% del menor valor entre tasación y compraventa, mientras que en segunda residencia se reduce al 60%, un límite más conservador.

El importe mínimo a solicitar es de 50.000 € y el plazo de devolución va de 15 años hasta un máximo de 30 años, siempre que la hipoteca quede amortizada antes de los 75 años. A diferencia de otras opciones, ABANCA sí contempla carencia inicial de hasta 2 años, lo que puede dar algo de margen al inicio si se necesita ajustar la cuota durante los primeros meses.

Para mejorar las condiciones mediante bonificación, ABANCA se apoya en la domiciliación de ingresos: distingue entre nómina/ingresos recurrentes dentro de un tramo y un ingreso mensual superior, con distintos niveles de bonificación según el caso. A esto se pueden añadir descuentos mediante la contratación de seguro de hogar y seguro de vida ofrecidos por la entidad, y una bonificación adicional si se alcanza un mínimo de compras anuales con la tarjeta de crédito de ABANCA.

Hipoteca Fija ABANCA

Este comentario tiene una puntuación de3.6 5.0

Ventajas de las hipotecas fijas

Las ventajas de elegir una hipoteca a tipo fijo están relacionadas con la estabilidad que este tipo préstamo hipotecario proporciona.

Pero existen otros motivos por los que los usuarios eligen esta modalidad de préstamos hipotecarios.

Por ejemplo, una hipoteca a tipo fijo no te va a dar ninguna sorpresa desagradable, independientemente de las políticas monetarias que lleva a cabo el Banco Central Europeo y las condiciones del mercado interbancario (sobre el cual se fija el euríbor).

Por el contrario, una hipoteca variable se ve influida por la evolución de los tipos de interés y presenta una mayor incertidumbre. Al no tener sobresaltos en las cuotas mensuales, puedes llevar a cabo una mejor planificación de tus finanzas personales.

La cuota de la hipoteca siempre será la misma, a no ser que no se cumplan las condiciones que dieron lugar a la bonificación. En este caso, se aplicará un tipo de interés mayor (no bonificado) y te supondrá un aumento de las cuotas.

Otro caso en el que puede alterarse la letra mensual es cuando se produce un cambio en las condiciones del contrato. Es decir, una novación hipotecaria.

Esto significa que los usuarios con una hipoteca a tipo variable, si el euríbor no baja, en su próxima revisión de la hipoteca tendrán que abonar esta tasa de interés más el diferencial establecido por el banco.

Por último, y al hilo de lo anterior, como generalmente se trata de hipotecas a más corto plazo que las de tipo variable, aunque las cuotas mensuales sean de media más elevadas, el pago final de intereses puede ser muy similar o incluso menor.

Es decir, el coste de una hipoteca a tipo fijo puede acabar resultando más barato que en una hipoteca a tipo variable. Cuanto menor sea el período de amortización, menos intereses totales habrá que pagar. Sin embargo, las cuotas mensuales pueden ser más elevadas.

Además, en la mayor parte de las ocasiones, el tipo de interés aplicado depende del plazo para devolver el préstamo. Es decir, que si contratas una hipoteca fija a 20 años, la entidad puede ofrecerte un tipo de interés más reducido que si escoges un plazo de 30 años.

¿Cuándo conviene una hipoteca a tipo fijo?

A decir verdad, la elección entre una hipoteca fija y una variable depende de tu situación personal y financiera; sobre todo, tu aversión al riesgo.

En principio, si tu situación económica no es estable, una hipoteca a tipo fijo puede proporcionarte una mayor seguridad.

Por otro lado, una hipoteca a tipo fijo suele presentar cuotas más elevadas a corto plazo, en parte porque el tipo de interés aplicado en el momento de la contratación es mayor y en parte porque puede que el plazo de amortización sea más reducido.

Así pues, puede merecer la pena contratar una hipoteca fija si puedes permitirte cuotas mayores a cambio de tu tranquilidad.

Las subidas de tipos de interés que se están produciendo en 2023 provocan que las entidades bancarias tengan que revisar sus ofertas y ajustar los intereses al alza. En otras palabras, cuando suben los tipos de interés, el precio de las nuevas hipotecas también tiende a subir, tanto si se trata de un préstamo a tipo fijo como variable.

Los analistas de CaixaBank Research prevén que el euríbor se sitúe en el 3,86% a cierre de 2023. Por lo tanto, sufriría una ligera reducción y abarataría las cuotas de las hipotecas variables; además de las nuevas ofertas del mercado.

En todo caso, para un particular es difícil hacer una previsión de cómo se comportarán los tipos de interés de referencia del mercado hipotecario en el futuro. Este dato no debería ser un criterio para decidir si conviene contratar una hipoteca fija o una variable.

Lo más importante para contratar una hipoteca fija es que puedas pagar las cuotas de forma cómoda.

¿Cuáles son los requisitos para solicitar una hipoteca fija?

Para solicitar una hipoteca a tipo fijo, más allá de ser mayor de edad y tener residencia en España (aunque también existen hipotecas para no residentes), las entidades bancarias pueden exigir que cumplas una serie de condiciones.

En principio, según el artículo 17 de la Nueva Ley Hipotecaria (Ley 5/2019, de 15 de marzo), el banco tiene prohibido obligarte a contratar otros productos, salvo que demuestre que te proporcionan un claro beneficio. No obstante, existen algunas excepciones muy específicas que trataremos en breve.

En todo caso, a la hora de solicitar una hipoteca, lo más probable es que debas cumplir con las siguientes condiciones.

Tener ahorros suficientes

Tras la aprobación de la Nueva Ley Hipotecaria, los únicos gastos de hipoteca que debe asumir el cliente son la tasación y la copia de la escritura. La entidad bancaria debe pagar la notaría, registro, gestoría e impuestos.

No obstante, al llevar a cabo la compra de la vivienda tienes que asumir una serie de costes:

- Notaría: la compraventa inmobiliaria debe realizarse mediante escritura pública.

- Registro de la Propiedad: con el fin de ser considerado propietario de la vivienda y tener todos los derechos reconocidos ante terceros.

- Impuestos: se aplica el IVA y el Impuesto de Actos Jurídicos Documentados (IAJD) en el caso de comprar un inmueble de obra nueva. Si se trata de una propiedad de segunda mano, se sustituyen ambos por el Impuesto de Transmisiones Patrimoniales (ITP).

- Gestoría: con motivo de presentación de impuestos y otros trámites.

¿A cuánto ascienden estos gastos? Pues es difícil dar una respuesta precisa, puesto que depende de la ubicación del inmueble, su valor y otros factores.

No obstante, como norma general se considera que los gastos de compraventa pueden ascender al 10% del precio de la vivienda. Este porcentaje puede ayudarte a hacerte una idea.

Ahora bien, tienes que tener cuenta que el banco no te financia el 100% del valor de la propiedad inmobiliaria que quieres comprar.

Normalmente, la financiación máxima suele rondar el 80% en el caso de la primera residencia y el 70% para la segunda vivienda, aunque también puedes encontrar hipotecas financiadas al 90%, incluso al 100%, pero suelen ser ofertas especiales.

Importancia del ahorro

En definitiva, si sumas todos los gastos a los que tienes que enfrentarte para llevar a cabo la operación, ascienden, más o menos, al 30% del precio del inmueble que pretendes adquirir. Debido a que el banco no te financia esta cantidad, deberás tenerla ahorrada.

No estar incluido en un fichero de morosidad

Este requisito no requiere mayor explicación: si estás incluido en fichero de morosidad (como ASNEF o RAI), es realmente difícil que las entidades bancarias te proporcionen algún tipo de crédito.

Se trata de una prueba evidente de que tienes deudas pendientes y no has cumplido con tus obligaciones de pago. El banco no puede ofrecerte ningún producto que suponga riesgo para él.

Aunque conseguir una hipoteca estando en ASNEF no es imposible, lo más probable es que te sea denegada. Además, si la consigues, las condiciones serán mucho más estrictas.

Tener ingresos demostrables

Como es natural, el banco querrá cerciorarse de que tienes capacidad económica suficiente para cubrir la cuotas mensuales de la hipoteca. De esta manera, cuanto más elevados sean tus ingresos, mayores posibilidades tendrás de que te concedan el préstamo.

Aunque, existen otros requisitos para conseguir una hipoteca, el nivel de ingresos tiene un gran peso en esta decisión. ¿Cuál debería ser tu nivel de ingresos?

En realidad, la cifra exacta puede oscilar en función de determinadas variables (como tu patrimonio, el importe solicitado, el tipo de interés aplicado, tu scoring bancario, la rentabilidad que le ofrezcas al banco como cliente, etc.). Pero, en resumidas cuentas, el cálculo se realiza sobre tu capacidad máxima de endeudamiento.

La capacidad de endeudamiento hace referencia a la cantidad de préstamos o deudas que puedes asumir sin poner en riesgo tu estabilidad financiera.

El Banco de España señala que, la máxima capacidad se encuentra en el 40% de tus ingresos netos mensuales. En otras palabras, el importe de las cuotas mensuales de tus préstamos (en su totalidad) no pueden superar el 40% de tu salario y otros ingresos que puedas recibir al cabo del mes. Es el endeudamiento máximo recomendado.

Sin embargo, los bancos suelen reducir este porcentaje al 30% o 35% de los ingresos para tener un margen de seguridad.

Así pues, debes tener presente este porcentaje para calcular el importe máximo de la cuota mensual que puedes permitirte.

Una cuestión importante es que para determinar tu capacidad de endeudamiento no sólo se tienen en cuenta las deudas que puedas tener con otras entidades y tu banco puede saberlas a través de un informe emitido por la Central de Información de Riesgos del Banco de España (CIRBE), sino también otros gastos mensuales fijos (como el alquiler que puedas pagar).

Estabilidad laboral

Además de unos ingresos elevados para poder hacer frente a las cuotas, el banco solicitará que tengas un trabajo o actividad económica estable debido a que, como comprenderás, una hipoteca es un préstamo a largo plazo y la solidez de tus ingresos juega un papel importante.

En este aspecto, los trabajadores por cuenta ajena con contrato indefinido y antigüedad en su empresa tienen una mejor posición. Su estabilidad laboral sólo es superada por los funcionarios públicos. Mientras tanto, el trabajo por cuenta propia suele ser más inestable.

¿Quiere decir esto que si eres autónomo no te concederán una hipoteca? No exactamente, pero los requisitos pueden ser más estrictos debido al mayor riesgo que presenta este colectivo.

En todo caso, un trabajador autónomo puede tener ingresos estables a lo largo del tiempo, un buen historial de pagos, pocas deudas y suficiente patrimonio como para que el banco apruebe la operación de préstamo hipotecario a tipo fijo. Cada situación es diferente.

Historial crediticio

El historial que hayas forjado en el banco tiene un gran peso a la hora de conceder financiación. Los bancos utilizan un sistema de scoring para evaluar a sus clientes.

De esta forma, si has solicitado otros préstamos anteriormente y no has sufrido retrasos en los pagos ni ninguna otra incidencia, el riesgo percibido para la entidad es menor.

Además, si tienes contratados otros productos con la entidad (como una cuenta corriente dónde tienes tu nómina y recibos domiciliados, una tarjeta de crédito, un plan de pensiones, seguros, fondos de inversión de la gestora del banco, etc.), le aportas una determinada rentabilidad al banco y tienes más probabilidades de que tu solicitud de hipoteca sea aprobada.

Por este motivo, es importante que la primera oferta de hipoteca que valores sea la de tu banco. A pesar de que su producto no se encuentre entre las mejores hipotecas fijas, si tienes un buen historial crediticio, es posible que te apliquen unas condiciones más ventajosas si eres un buen cliente.

Garantías adicionales

Suele ser común que el banco requiera un avalista cuando no se tiene cierta estabilidad laboral o tiene dudas sobre el cumplimiento de alguno de los requisitos para conseguir una hipoteca fija.

El aval es un tipo de garantía personal: una persona que responde con todo su patrimonio en caso de que el titular del préstamo incumpla sus obligaciones de pago.

En otras palabras, si no pagas las cuotas de la hipoteca, el banco puede puede emprender acciones contra ti (como titular del préstamo) y contra el avalista (como responsable subsidiario).

Aportar un aval para conseguir condiciones especiales

Productos vinculados

Como hemos comentado anteriormente, el banco no puede obligarte a contratar otros productos que comercializa como requisito para ofrecerte la hipoteca, excepto:

- Abrir una cuenta bancaria en la entidad: no es estrictamente obligatorio, salvo que se exprese en el contrato de hipoteca y el banco te lo haga saber por escrito antes de la firma. En realidad, la cuenta actúa como soporte del préstamo hipotecario. Es dónde se cargan las cuotas y se denomina “cuenta instrumental”. No obstante, si la cuenta no se utiliza para otros fines que no sea este, el banco no te aplicará comisiones por mantenerla activa.

- Un seguro de incendios o seguro de daños multirriesgo que cubra la vivienda hipotecada: el banco puede requerirlo, pero no tienes por qué contratar los que comercializa la entidad; puedes contratar pólizas alternativas sin que perjudique a las condiciones de tu préstamo.

En todo caso, es común que las entidades bancarias mejoren las condiciones de la hipoteca si contratas algún producto paralelo. Es lo que se denomina como “productos vinculados” y te ofrecen una bonificación (reducción del Tipo de Interés Nominal de tu hipoteca fija).

Los más habituales son:

- Domiciliar tu nómina, pensión u otro tipo de ingresos regulares por un determinado importe.

- Domiciliación de recibos.

- Contratación y/o uso mínimo de una tarjeta de crédito.

- Suscripción a un plan de pensiones y/o realización de un mínimo de aportaciones al año.

- Por supuesto, contratación de seguros (vida, daños del hogar, protección de pagos, etc.).

Situación personal

Tu situación personal y tu estado civil influye en menor medida, pero también es un elemento a tener presente debido a que, cuantos más familiares tengas a tu cargo, mayor será la presión financiera que soportas y la entidad entiende que tu capacidad de pago disminuye.

Importante

Sin embargo, el matrimonio es un punto a favor de cara a la concesión de préstamos: aporta estabilidad a las finanzas del hogar. Principalmente se debe a que, generalmente, existen dos fuentes de ingresos y los gastos familiares se reparten entre dos personas.

Además, también puedes incluir a tu pareja como cotitular de la hipoteca. Cuantos más titulares tenga la hipoteca, menor será el riesgo percibido por el banco.

Tener toda la documentación en vigor

El proceso de formalización de un préstamo hipotecario es lento y con una gran formalidad. El banco debe estudiar una gran cantidad de documentos para evaluar todos los puntos expuestos anteriormente (nivel de ingresos, otras deudas, estabilidad laboral, situación personal, etc.).

Es importante tener toda la documentación actualizada, con el fin de agilizar los trámites.

Si eres un trabajador por cuenta ajena, los documentos que tienes que presentar al banco son los siguientes:

- Fotocopia del documento de identidad (DNI, NIE, Pasaporte, etc.).

- Informe de la vida laboral (expedido por la Tesorería General de la Seguridad Social).

- Contrato de trabajo.

- Últimas 3 nóminas.

- Última declaración del IRPF.

- Documentación del inmueble a comprar (nota simple, contrato de arras, copia de la escritura, informe de tasación, certificado catastral, etc.).

- Documentación relativa a otros inmuebles que puedas tener.

- Aunque las entidades financieras consultan la CIRBE, puedes solicitar un informe al Banco de España de forma gratuita y presentarlo.

- Extractos bancarios de los últimos 3 meses.

- Si tienes otras vías de ingresos, presentar justificantes.

En el caso de que seas un trabajador autónomo, como es natural, no podrás presentar nómina ni contrato de trabajo. A cambio, tendrás que presentar:

- Declaraciones del IVA del último año (tanto la anual como las liquidaciones trimestrales).

- Declaración anual y pagos fraccionados del IRPF del último año.

- Recibos de las cuotas de la Seguridad Social de los últimos 3 meses.

- Aunque no es obligatorio para los autónomos, si tienes documentación contable del último año, también puedes adjuntarla.

Configura un dossier de negociación bancaria.

¿Cómo encontrar la mejor hipoteca fija?

A continuación, te mostramos una serie de trucos, consejos y recomendaciones para que puedas conseguir una hipoteca fija adaptada a tus necesidades y en las mejores condiciones posibles.

Realiza un estudio de tu situación

El primer paso para conseguir una buena financiación es tener un conocimiento preciso de tus necesidades financieras. Puedes realizar un pequeño informe y adjuntarlo a la documentación que acompaña a la solicitud de hipoteca.

De esta forma, no sólo conseguirás un mayor conocimiento de su situación y objetivos, sino que también le ofreces al banco una información extra para despejar todas sus dudas.

Importante

¿Y qué puedes poner en el informe que acompaña a la solicitud? Básicamente debería reflejar los siguiente:

- Explica quién eres: tus datos personales y de contacto, a qué te dedicas, qué haces, qué proyectos tienes en mente, la trayectoria de la empresa para la cual trabajas, tu situación personal y familiar.

- Expón el tipo de préstamo que necesitas: simplemente se trata de plasmar, de forma clara y precisa, qué quieres financiar y por qué, qué producto quieres (en este caso la hipoteca fija del banco), el importe necesario y en qué plazo quieres devolver el préstamo. También puedes poner las condiciones hipotecarias que te parecen aceptables y las compensaciones adicionales que puede obtener la entidad.

- Información económica: de dónde provienen tus ingresos, a cuánto ascienden, cuáles son tus gastos fijos mensuales, cómo administras tu economía y si tienes algún patrimonio que pueda servir como garantía adicional o simplemente para demostrar tu solvencia. Si ya eres cliente del banco, indica los productos que tienes contratados en esta sección del informe.

- Indicar el estado en el que se encuentran las negociaciones con el actual propietario del inmueble y el tiempo que tienes para conseguir el préstamo (los bancos no ven con buenos ojos las prisas).

- Indica de forma directa que tienes capacidad de devolución, que has hecho los números pertinentes y tienes claro cómo piensas devolver el préstamo. Puedes realizar unas simulaciones del préstamo con diferentes cuotas y adjuntar los resultados.

Adjunta el informe a tu dossier de negociación.

Si trabajas por tu cuenta, este documento que forma parte del dossier bancario es fundamental. Expón todos los datos e indicadores de tu negocio (aspectos organizativos, rentabilidad, plazo medio de cobro, etc.).

Busca y compara

Para encontrar hipotecas con los mejores tipos de interés simplemente puedes ver el ranking de mejores hipotecas a tipo fijo que hemos realizado en este artículo. También tienes a tu disposición otros contenidos de Sin Comisiones dónde exponemos reseñas actualizadas e información que puede serte de utilidad.

No obstante, los intereses son sólo un factor más del préstamo; un factor de peso, pero sólo un factor más.

Con esto queremos decirte que, si quieres encontrar las mejores hipotecas, tienes que prestar atención a todas sus condiciones y valorarlas en conjunto. Es importante que tengas presente esta cuestión porque te servirá para fijar objetivos.

En algunas ocasiones, el usuario se enfoca tanto en los intereses del préstamo que termina asumiendo unas elevadas comisiones o contrata productos vinculados que le suponen costes y/o no es capaz de mantener.

En todo caso, no te limites a una sola oferta de hipoteca fija. Lleva a cabo un proceso de búsqueda con el fin de que puedas comparar y utilizar de referencia a la hora de emprender negociaciones.

¿Y en qué deberías fijarte para seleccionar ofertas? De forma resumida, una buena hipoteca fija debe cumplir con los siguientes parámetros.

Intereses reducidos

Puedes guiarte por la media del mercado. Unos párrafos más arriba te hemos dejado un enlace a la página donde puedes ver el Tipo de interés medio al inicio de las hipotecas constituidas publicado por el INE.

Aunque el Tipo de Interés Nominal (TIN) será el indicador que utilizarás en las negociaciones bancarias, a la hora de comparar entre diferentes hipotecas fijas debes prestar atención a la Tasa Anual Equivalente (TAE).

Utiliza el TIN y la TAE.

Cuidado con las comisiones

Las comisiones pueden ser costosas, pero es posible negociarlas. De hecho, es más viable centrar tus esfuerzos en reducir comisiones que en conseguir un menor interés (sobre todo si consigues una tasa inferior a la media del mercado).

A priori, fíjate en la diferencia entre la TIN y la TAE de la hipoteca. La TAE es un cálculo matemático que tiene en consideración el TIN, frecuencia en los pagos y gastos. Si observas que en un préstamo hipotecario existe una diferencia sustancial entre el TIN y la TAE, es probable que tenga unas comisiones elevadas.

Después, puedes llevar a cabo un análisis más pormenorizado. Las comisiones más habituales que puedes encontrar en una hipoteca son las siguientes:

- Comisión de apertura: por los trámites de formalización del préstamo.

- Comisión de amortización anticipada: se aplica cuando quieres realizar pagos antes de su vencimiento, bien sean parciales o por la totalidad de lo que te queda de préstamo.

- Comisión por subrogación: esta comisión tiene lugar cuando quieres traspasar tu hipoteca a otro banco (generalmente porque te ofrece unas mejores condiciones).

- Comisión por novación: la novación de un préstamo hipotecario significa el cambio de las condiciones del contrato. Claro está, previamente el banco debe aceptarlas.

Límites de la comisión por amortización anticipada.

Presta atención a las vinculaciones

Una buena hipoteca fija no debería necesitar bonificación de intereses por contratar productos vinculados. Sin embargo, el mercado de préstamos hipotecarios funciona así: si no contratas ningún producto paralelamente, puede que el interés se sitúe por encima de la media.

En este aspecto tienes que valorar si el producto cubre realmente alguna necesidad que puedas tener, su coste (comisiones) y si las bonificaciones que te ofrece el banco por contratarlo realmente te supone un ahorro.

¿Cómo negociar una hipoteca con el banco?

En el momento que hayas realizado la búsqueda de las hipotecas fijas que consideras más interesantes para tus objetivos, es el momento de presentar una solicitud al banco.

Si has seguido los pasos y recomendaciones, en este punto ya tendrás recabada toda la documentación necesaria, conocerás los aspectos positivos y negativos de tu perfil y tendrás toda la información de la hipoteca.

Es el momento de sentarte con el banco, exponer que estás interesado en su hipoteca, ofrecerle una copia de tu dossier bancario.

En algunos casos, las ofertas son cerradas: se trata de bancos online en los que no es posible negociar las condiciones hipotecarias. Pero, como norma general, todas las cláusulas son negociables y pueden ser mejoradas.

Ahora bien, debes ser razonable con tus objetivos. Será difícil que la banca acceda sin más a todas tus pretensiones. Existe cierto margen de maniobra, pero no significa que vayas a conseguir todo lo que te propones: reducir el interés, suprimir todas las comisiones, conseguir una hipoteca al 100% (del valor del inmueble).

¿Cómo llevar a cabo el proceso de negociación de una hipoteca? A continuación, te presentamos un decálogo de trucos y consejos que te ayudarán a negociar con el banco.

10 reglas para una buena negociación bancaria

#1 Actúa siempre sobre un plan previsto

No dejes nada a la improvisación. Define objetivos y diseña la estrategia.

Si has seguido los pasos anteriores, tendrás toda la información que necesitas para tomar buenas decisiones.

#2 Adquiere conocimientos financieros

De este modo podrás analizar bien todas las cláusulas y pormenores. Una concesión en un punto puede implicar un endurecimiento de otros.

Analiza la oferta en profundidad, busca asesoramiento si es preciso.

#3 Solicita hablar con el director

Tras el primer contacto con la entidad, puedes indicarle al gestor que quieres hablar con el director de la oficina.

Es la persona con mayor capacidad para mejorar las condiciones. Debería ser tu interlocutor directo.

#4 Negocia entre iguales

No creas que la persona con la que tratas es tu enemigo, los bancos también quieren hacer negocio y hay una gran competencia entre ellos.

Si tienes analizadas unas 3 ó 4 hipotecas fijas, puedes utilizarlas como referencia para enfrentar entidades y conseguir mejores condiciones.

#5 Presta atención a tu perfil como cliente

Esgrime tus puntos fuertes (ahorros, garantías, estabilidad laboral, buen historial con la entidad, etc).

Los bancos están más predispuestos a mejorar las condiciones hipotecarias si el cliente presenta un buen perfil (los trabajadores de la banca cobran comisión por los productos que logren contratar).

Mejora tu perfil

#6 Negocia con realismo y credibilidad

Sé claro y simple a la hora de exponer. Pon el enfoque en los objetivos más importantes (rebaja de intereses, supresión de comisiones, plazo, mayor financiación, vinculaciones, etc.).

Generalmente, lo más sencillo de conseguir es que te reduzcan o supriman comisiones.

Negocia las vinculaciones

#7 Evita el desgaste

El proceso de negociar con varias entidades puede ser largo y agotador. La firmeza y seriedad son claves, pero sin caer en la inflexibilidad y prepotencia.

Ten paciencia y recuerda que la financiación para comprar una vivienda es una de las mayores operaciones financieras que puede hacer una persona en su vida (si no la mayor).

#8 No ofrezcas concesiones a cambio de nada

Se trata de una relación de negocios. La banca no regala nada, todo lo que creas que hace por ti lo cobra en forma de comisiones o la contratación de otros productos.

No sientas la obligación de hacer concesiones como agradecimiento.

#9 Sé transparente desde el principio

La banca tiene medios para comprobar la mayor parte de la información que le suministras. De hecho, suelen contrastarla.

Cualquier incoherencia detectada puede ser motivo de rechazo de la hipoteca.

#10 Mantén la calma

El análisis de riesgos de la banca es riguroso y puede dar la sensación de que nos tratan como potenciales morosos.

Piensa siempre en el medio y largo plazo: el banco puede ser un aliado en tus finanzas personales.

¿Debería contratar a un bróker hipotecario?

Conseguir la mejor hipoteca fija puede ser un proceso difícil, por lo menos exige tiempo, esfuerzo y ciertos conocimientos para forjar criterios.

Por esta razón, en muchas ocasiones, los usuarios recurren a los servicios de un profesional especialista en materia de hipotecas para que actúe como intermediario.

Este tipo de agentes (personas físicas o jurídicas) pueden encargarse de todo o una parte del proceso a cambio de una contraprestación económica:

- Analizar tu situación financiera.

- Encontrar una hipoteca adaptada a tu perfil.

- Negociar con diferentes entidades en tu nombre.

- Agilizar la operación (están en contacto directo y constante con los bancos).

- Asesorarte.

- Realizar los trámites para la firma de la escritura.

Como norma general, el ahorro que se consigue por la mejora de las condiciones suele compensar sus honorarios. Además, muchos de ellos únicamente te cobrarán sus servicios si finalmente firmas una de las hipotecas que te consiguen.

Contratar con un bróker hipotecario puede ser especialmente útil si:

- No tienes ahorros, ingresos estables u otros de los requisitos para conseguir una hipoteca fija vistos anteriormente.

- No tienes tiempo de buscar y comparar hipotecas.

- No conoces el mercado hipotecario y crees que no puedes negociar con el banco de forma efectiva.

- Tienes una gran cantidad de dudas y necesitas apoyo.

En definitiva, como habrás podido comprobar a lo largo de estas líneas conseguir la hipoteca fija con mejor tipo de interés requiere analizar bien las ofertas y contratar productos vinculados. Puede resultar un trabajo arduo.

¿Preguntas Frecuentes?

Disclaimer de imaginBank

imaginBank de CaixaBank. Imagin, marca comercial de imaginersGen, S.A. agente de CaixaBank, S.A.

Incentivo nómina: Oferta de 150 € netos válida para todo el territorio nacional para nuevas domiciliaciones de nómina desde 900 € hasta 1.499,99 € en una cuenta abierta en imaginBank con permanencia de 48 meses. Oferta de 250 € netos válida para todo el territorio nacional para nuevas domiciliaciones de nómina desde 1.500 € o más en una cuenta abierta en imaginBank con permanencia de 48 meses. En cualquiera de estos casos, el ingreso tiene la consideración de remuneración dineraria, por lo que puede quedar afectado por la normativa fiscal vigente en caso de que tengas que hacer la declaración de la renta. No acumulable a otras promociones de domiciliación de ingresos (nómina, autónomos o pensiones) realizadas con posterioridad al 01/01/2022 ni a nóminas domiciliadas que provengan de otra cuenta de CaixaBank.

Incentivo invitar amigo: La oferta consiste en pagarte 50 € por cada persona que se dé de alta como nuevo cliente de imaginBank con tu código amigo que encontrarás en la app cuando te des de alta. Para obtener el dinero es necesario que i) la persona que invitas contrate una cuenta, ii) tenga un mínimo de 5 € en la cuenta y iii) active el servicio de Bizum. El máximo que te pagaremos por esta oferta será de 500 € (10 amigos). Cuenta ofrecida por CaixaBank, S.A.

Cuenta: Comisión de mantenimiento de la cuenta de 0 €. La cuenta no se retribuye. 0 % TAE, 0 % TIN. ImaginersGen, S.A. agente de CaixaBank, S.A., con NIF A08663619, e inscrita en el Registro Administrativo Especial del Banco de España con el número 2100, es la entidad que ofrece la cuenta bancaria.

Tarjeta: Tarjeta de débito emitida por CaixaBank Payments & Consumer. ImaginBank de CaixaBank. Puedes consultar los precios habitualmente aplicados a los servicios bancarios prestados con mayor frecuencia (Anexo 1) en: www.caixabank.es/tarifas