Cómo reclamar microcréditos por intereses usurarios

Las sentencias del Tribunal Supremo consideran abusivos este tipo de préstamos al consumo y conceden la nulidad de los contratos.

Los microcréditos, junto con las tarjetas revolving, son el tipo de producto financiero que empieza pareciendo una alternativa fácil para problemas de liquidez, pero rápidamente se convierte en una pesadilla para tus finanzas.

Ahora bien, desde que el Máximo Tribunal ha establecido el carácter abusivo de estos préstamos, se abrió una ventana de reclamaciones judiciales. A través de esta, las víctimas de minipréstamos pueden recuperar todo el dinero que hayan pagado de más, además de poder demandar la indemnización de daños y perjuicios.

Es necesario aceptar las cookies para ver este contenido

Si has sido víctima de microcréditos con intereses abusivos, aquí te explicamos cómo reclamarlos y hacer una denuncia por usura.

¿Tienes alguna tarjeta revolving, préstamo o microcrédito?

Te ayudaremos a descubrir si puedes hacer una denuncia y recuperar el dinero que has invertido en intereses abusivos.

¿Qué son los microcréditos?

Se trata de préstamos personales de fácil acceso, cuyas cuantías suelen encontrarse entre los 50€ y los 2000€. Este tipo de financiación está disponible de forma 100% online, y su aprobación se hace sin ningún estudio de endeudamiento.

Entre las principales características de los microcréditos encontramos:

- Bajo capital: suelen financiar desde los 50€ y no superan los 2.000€.

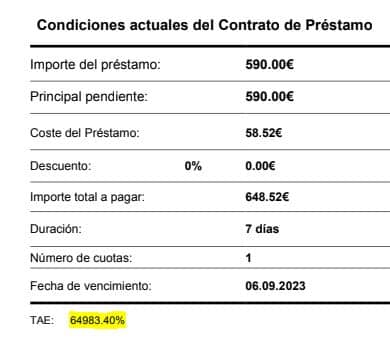

- Interés usurario: aplican tasas de interés que pueden superar el 50.000%.

- Sin análisis financiero: su contratación se hace en minutos, por lo que la entidad no estudiará tu capacidad de endeudamiento.

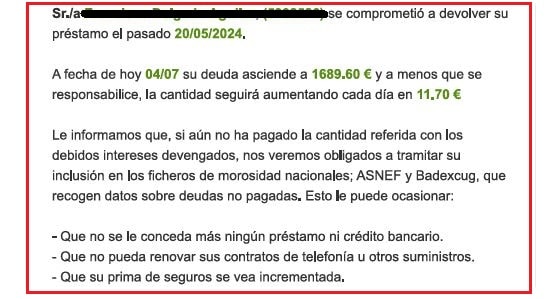

- Comisiones por impago: además de interés moratorio, en casos de impagos cobran comisiones por reclamación de al menos 30€.

¿Por qué son abusivos los microcréditos?

A través de la Ley de Represión a la Usura y las últimas sentencias del Tribunal Supremo en materia de intereses usurarios, se estableció criterio determinando que los intereses que superen por más de seis puntos la media aplicable son considerados usurarios.

En el caso de los microcréditos, la media más alta que se ha presentado históricamente es de apenas 10,79%, mientras que el interés que aplican los microcréditos suele superar el 2.000%. En consecuencia, los intereses aplicados en este tipo de préstamo son claramente abusivos, y por lo tanto pueden ser reclamados.

Acceder a este tipo de financiación puede convertirse en un peligro para tus finanzas. Algunos de los riesgos de contratar microcréditos son los siguientes:

- Pagar cantidades exorbitantes en intereses, incluso si el capital financiado es un importe bajo.

- Tener que asumir intereses de demora que son calculados sobre un interés remuneratorio que ya de por sí es abusivo.

- Asumir costes por reclamación que van aumentando la deuda cada mes.

- Sufrir acoso telefónico o visitas en tu domicilio o lugar de trabajo.

- Ser incluido en ASNEF u otros ficheros de morosidad.

¿Cuáles son los minipréstamos que se pueden denunciar?

Cualquier microcrédito que aplique intereses abusivos, por encima del 16% TAE es reclamable, incluso si ya está pagado.

Estos son los microcréditos más reclamados en el despacho de Sin Comisiones:

| Entidad | Minipréstamo | Intereses abusivos |

| Cashper | Se trata de préstamos que rondan los 300€ de capital | ● Por un capital financiado de 250€ aplican hasta 80€ en costes de gestión ● Una TAE superior al 2.500% ● Comisiones en casos de impago que ascienden a 60€ por 60 días de retraso. |

| CreditoSi | Créditos de aproximadamente 300€ | ● Su TAE supera el 4.500% ● Comisión de apertura de 60€ ● Comisión por reclamación de impagados de 30€. |

| Creditero | Préstamos de entre 200€ y 300€ | ● TAE de más de 3.700% ● Comisión por reclamación de impagados que llega a los 55€ por 30 días de retraso. |

| Moneyman | Un primer préstamo de no más de 300€ sin intereses | ● A partir del segundo préstamo financian hasta 2.000€ y aplican una TAE que puede superar el 20.000% ● Costes por impago de 30€. |

| Vivus | Ofrece un primer préstamo sin interés | ● Desde el segundo crédito aplican una TAE que realmente no parece tener límite máximo, ya que en sus contratos hemos visto intereses con porcentajes que superan el millón. |

| Mykredit | Préstamos de entre 200€ y 500€ | ● Aplican un interés que supera el 3.000% TAE ● Una comisión por impago de 30€ |

| Kviku | Sus préstamos suelen tener capitales de entre 50€ y 500€ | ● Aplican intereses tan altos que la mayoría de sus contratos ni siquiera mencionan la TAE. |

| Ibercrédito | Financian entre 100€ y 500€ | ● Intereses que superan el 3.000% TAE ● “Multas” por impago de 35€. |

| Prestamer | Préstamos de hasta 1.000€ | ● Intereses que superan el 500% ● Costes por impagos de 25€. |

| Dineo | Concede préstamos de alrededor de 500€ | ● Intereses de más del 3.000% ● Costes por impago del 25% sobre la deuda. |

| Dinevo | Créditos desde 100€ de capital | ● Un interés que suele ser del 3.112,67% TAE. |

| Dispon | Microcréditos de importes bajos (no suelen superar los 300€) | ● Cobran intereses de hasta el 2.000% TAE. |

| Quebueno | Préstamos desde los 50€ de capital | ● Intereses que superan el 2.000% ● Comisiones por reclamación de impagados que pueden alcanzar los 20€. |

Cómo reclamar un microcrédito

Bien sea que se encuentre impago, o que lo hayas cancelado hace años, puedes reclamar un microcrédito o todos los que hayas contratado con una misma entidad. Para ello, deberás cumplir los siguientes pasos:

- Descarga toda la documentación que tengas relacionada a los préstamos que quieres reclamar. Si no la tienes, puedes solicitarla a la misma entidad.

- Contrata a un abogado especialista en derecho bancario, quien analizará la documentación y estudiará la viabilidad de tu caso.

- Si se determina que tu caso es viable, tu abogado enviará en tu nombre una reclamación extrajudicial directamente a la entidad que haya emitido el préstamo. Es posible que a través de esta reclamación se consiga un acuerdo transaccional donde la entidad se comprometerá a devolver los intereses.

- Si es imposible llegar a un acuerdo extrajudicial, tu abogado presentará una demanda en el juzgado de tu domicilio y será el juez quien ordenará a la entidad devolver todo lo que te haya cobrado abusivamente.

¿Se puede obtener un microcrédito sin intereses?

Sí, como estrategia de marketing muchas de estas empresas (como Moneyman y Vivus) ofrecen un primer préstamo sin intereses. Sin embargo, estos suelen estar limitados a capitales que no superen los 300€.

Además, aunque no cobren intereses por el primer préstamo, sí aplican comisiones por formalización, así como costes en casos de pagos atrasados que pueden incluir intereses de demora y comisiones por reclamación.