Tipos de Indicadores Técnicos: Cómo utilizarlos en Trading

Conocer los tipos de indicadores técnicos es el inevitable próximo paso que sigue a su definición. Te contamos todos los tips que necesitas para entenderlos y aprovecharlos en tu operativa de inversión.

Para poder interpretar los datos del mercado con facilidad y rapidez debes escoger pocos tipos de indicadores. Los hay por decenas, para todos los gustos y de todos los colores.

Comencemos por el principio. Definamos las categorías principales de indicadores técnicos.

Podemos clasificar los indicadores técnicos según el aspecto al que hacen énfasis. Siendo así tenemos cuatro categorías principales o familias de indicadores:

- Indicadores que miden la tendencia

- Indicadores que miden el impulso

- Indicadores que miden el volumen

- Indicadores que miden la volatilidad

Vamos a analizar cómo funciona cada uno de ellos.

Indicadores Técnicos que miden la Tendencia

Este tipo de indicador determina si existe una tendencia en curso en el precio de un activo bursátil. Hacen énfasis en el momentum del precio.

Indicadores técnicos que miden la tendencia

Esto ayuda a los analistas y operadores a saber si el precio se acelera en una determinada dirección, o bien, si está cambiando en la dirección opuesta.

El más común es el Indicador de Media Móvil o “Moving Average, (MA)”, el cual tiene una serie de variantes, desde las más simples hasta las más complejas.

Al estar pensados para medir los movimientos tendenciales alcistas o bajistas, estos indicadores no suelen funcionar bien en rangos laterales. En ese caso pueden dar falsas señales.

Indicadores Técnicos que miden el Impulso

Mejor conocidos como osciladores, son una forma bastante más avanzada de los indicadores técnicos de tendencia. Ayudan a determinar si un activo bursátil está “sobrecomprado” o “sobrevendido”, por lo que de algún modo miden la profundidad del mercado, aunque algunos de ellos también permiten validar la trayectoria de los indicadores técnicos de tendencia.

Indicadores técnicos que miden el impulso

Aquí es necesario tomar con cautela las expresiones sobrecomprado o sobrevendido, ya que nunca debemos olvidar que en un movimiento direccional, el mercado siempre puede ir más allá.

Estos indicadores resultan muy útiles en los mercados que se encuentran dentro un rango lateral.

Se les llama osciladores porque la mayoría de ellos están normalizados y fluctúan entre unos valores fijos o bandas, por lo general entre cero y uno. De este modo, estos indicadores nos permiten detectar movimientos en los extremos de estas bandas, lo cual puede generar valiosa información en conjunción con el resto de nuestro análisis técnico.

Los dos osciladores más comunes son

- El Índice de Fuerza Relativa o “Relative Strength Index, (RSI)”

- El Indicador de Convergencia/Divergencia de la Media Móvil o Convergence/Divergence Moving Average (MACD).

Los indicadores de impulso están subordinados al análisis de tendencias, por lo que siempre es recomendable operar en la dirección que domina el mercado. Pueden ser imprecisos al comienzo de un movimiento importante, pero son bastante más exactos para confirmar el desarrollo y agotamiento de las tendencias.

Uno de los conceptos más importantes que debemos manejar respecto a los indicadores de impulso u osciladores es el de las divergencias con respecto al precio. Las divergencias ocurren cuando el precio hace nuevos máxímos o nuevos mínimos que no son acompañados por nuevos máximos o mínimos en el oscilador, indicando un agotamiento del movimiento del mercado.

Los indicadores de impulso son indicadores adelantados por lo que debemos considerar que sus señales no son una instrucción automática. Cuando apuntan en una determinada dirección, ello no implica que no ocurran correcciones dentro del movimiento. Si entras a destiempo y esas correcciones son muy profundas te pueden sacar del mercado con pérdidas importantes y verás con pesar cómo el indicador apenas se mueve…

De manera que los indicadores técnicos de impulso u osciladores nos señalan zonas de operación o ventanas de oportunidad y no puntos específicos. Por otro lado, no debemos olvidar que los market makers, entiéndase el dinero profesional, pueden manipular el mercado y es muy común que antes de iniciar un movimiento direccional vayan en la dirección opuesta para barrer los stops de protección de los traders minoristas.

Indicadores Técnicos que miden el Volumen

Estos indicadores miden la cantidad de transacciones por unidad de tiempo, por lo que hacen énfasis en saber cuántos instrumentos (acciones, futuros, etc.) cambian de manos y los efectos que esto tiene sobre el precio.

El volumen es un elemento de confirmación secundario, por lo que este tipo de indicador también nos puede ayudar a validar los indicadores técnicos de tendencia.

Indicadores técnicos que miden el volumen

Aquí tenemos varios ejemplos, entre ellos el Indicador de Volumen en Equilibrio: “On Balance Volume, (OBV)”.

Los indicadores de volumen suelen ser indicadores adelantados en el sentido de que pueden anunciar cambios en el precio antes de que estos ocurran.

Por supuesto, el volumen es un elemento susceptible de manipulación por parte del dinero profesional, por lo que debe usarse en conjunto con otros indicadores de tendencia y de impulso.

Indicadores Técnicos que miden la volatilidad

Este tipo de indicador se centra en determinar la desviación del precio de un activo con respecto a su promedio, que es lo que supone la volatilidad.

Indicadores técnicos que miden la volatilidad

Determinar el grado de volatilidad tiene muchas ventajas porque esta condición del mercado ofrece oportunidades importantes de hacer ganancias. No obstante, se esperaría que un activo que ha presentado una elevada volatilidad, eventualmente se estabilice alrededor de su promedio histórico.

Uno de los indicadores técnicos de volatilidad más utilizados es el de Bandas de Bollinger o “Bollinger Bands, (BB)”.

Por otro lado, para operar con volatilidad debemos considerar con mucho cuidado la gestión de riesgo. Es decir, debemos tener muy claro cuánto dinero estamos dispuestos a perder por operación en función de nuestras características y el tamaño de nuestro capital.

En caso contrario, la volatilidad que puede ser una bendición por las ventajas que ofrece, se puede tornar en una amenaza mortal para nuestra permanencia a largo plazo.

Cómo combinar los Indicadores Técnicos

En nuestro artículo introductorio sobre indicadores técnicos te explicamos cómo se utilizan estas herramientas. Ahora te daremos un sencillo ejemplo combinando tres indicadores:

- Una Media Móvil Simple (MA) como indicador de tendencia.

- La Convergencia-Divergencia de la Media Móvil (MACD) como indicador de impulso.

- El Volumen en Equilibrio (OBV) como indicador de volumen.

Verás cómo vamos incorporando diferentes capas a nuestro gráfico de inversión. En primer lugar observamos el gráfico de velas japonesas sin mayor añadidura.

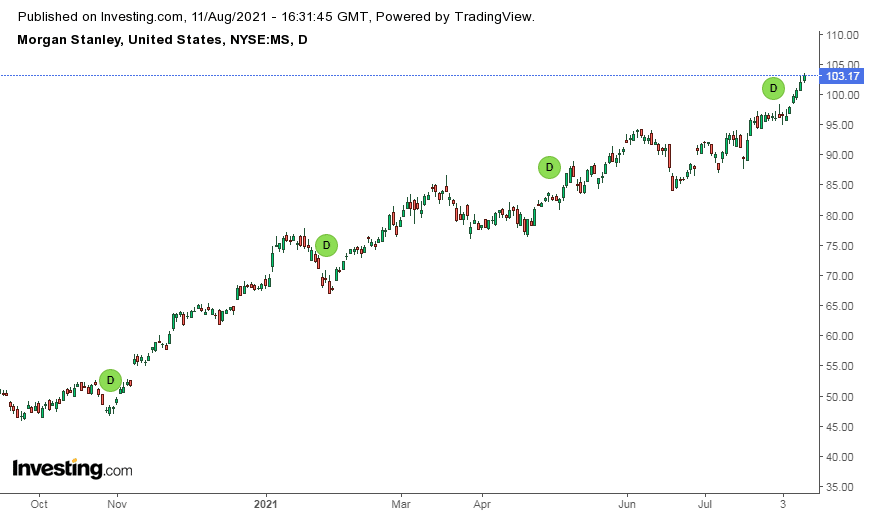

Gráfico diario de velas japonesas para la acción de la empresa financiera de banca de inversión y corretaje Morgan Stanley, cotizada en la NYSE. Fuente: Investing.com

El gráfico diario nos da una perspectiva de tiempo de unos 9 meses entre octubre de 2020 y principios de agosto de 2022. Es evidente a primera vista que estamos ante una tendencia alcista. El precio de la acción pasó de unos 46,00$ a principios de octubre de 2020 a 103,17$ a principios de agosto de 2022, por lo que creció más de un 100% para el período considerado.

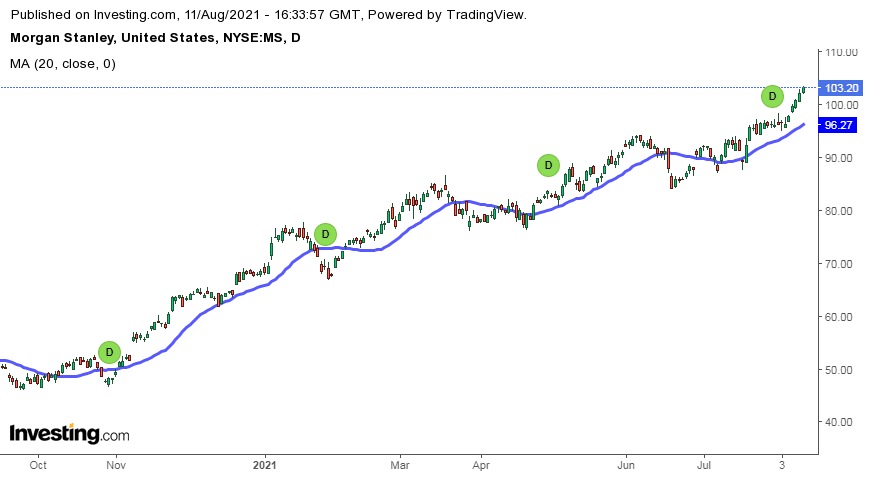

Procedemos a incorporar un primer indicador técnico, uno de tendencia: una media móvil simple de 20 períodos.

Gráfico diario de velas japonesas para la acción de la empresa financiera de banca de inversión y corretaje Morgan Stanley, cotizada en la NYSE. Fuente: Investing.com

Ella nos permite aproximarnos al momentum del precio. Cuando el precio cierra sobre o por debajo de la media se acelera en esa dirección y abre una probable ventana de oportunidad para operaciones en dicha dirección. No obstante, vale la pena mencionar que la dirección de la tendencia sería el filtro que nos indicará que operaciones podemos tomar.

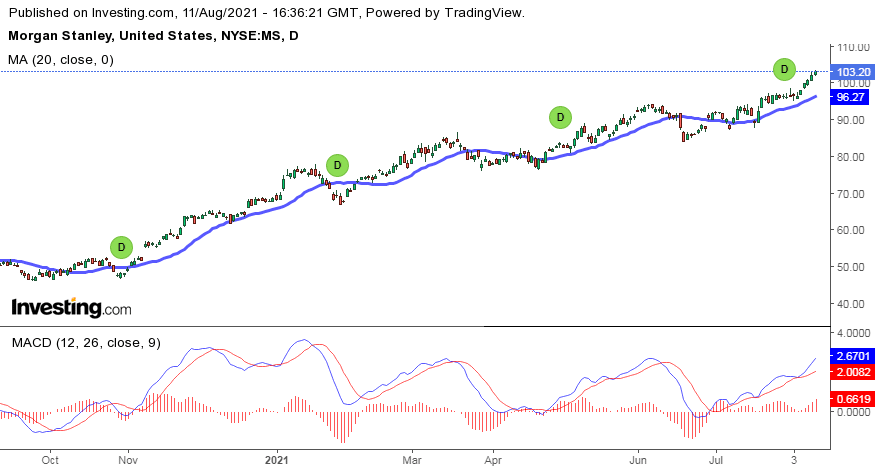

Ahora vamos a incorporar un segundo indicador técnico, uno de impulso: la Convergencia-Divergencia de la Media Móvil o MACD.

Gráfico diario de velas japonesas para la acción de la empresa financiera de banca de inversión y corretaje Morgan Stanley, cotizada en la NYSE. Fuente: Investing.com

El MACD es un oscilador de momentos que se basa en 2 medias móviles exponenciales, una rápida de 12 períodos y una más lenta de 26 períodos, cuya diferencia genera una tercera media de 9 períodos. A partir de allí se generan la Línea MACD (línea azul), la Línea Señal (línea roja) y el Histograma (línea cero).

Por los momentos no entraremos en demasiados detalles técnicos sobre este indicador. Si quieres saber cómo se calcula te invitamos desde ya a consultar el artículo sobre el MACD.

Nos interesa observar su comportamiento cuando la Línea MACD corta a la Línea Señal. Te adelantamos que cuando el precio está en un movimiento al alza las dos líneas se encuentran por encima de cero y en caso contrario, se encuentran por debajo de cero.

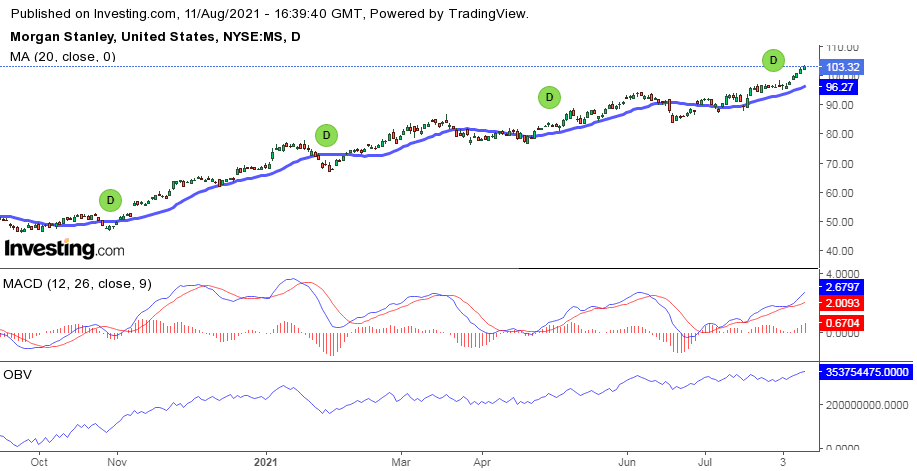

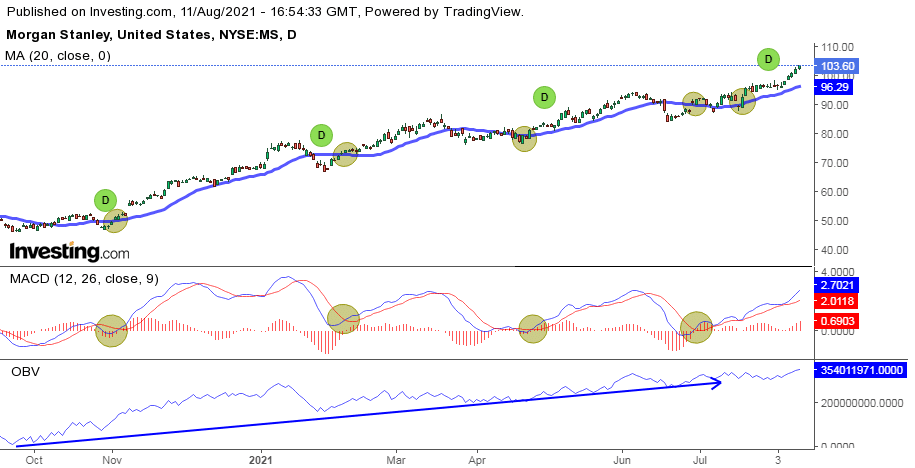

Por último agregamos un tercer indicador técnico, uno de volumen: el Volumen en Equilibrio (OBV).

Gráfico diario de velas japonesas para la acción de la empresa financiera de banca de inversión y corretaje Morgan Stanley, cotizada en la NYSE. Fuente: Investing.com

Este indicador considera los cambios en el volumen que suponen un aumento o disminución del precio y genera una línea de trazo continuo, cuya pendiente implica una preminencia de la demanda o la oferta según el volumen incremental impulse el precio al alza o a la baja.

De este modo, una pendiente positiva implica un aumento del precio como consecuencia de más fuerza por el lado de la demanda, mientras que una pendiente negativa implica una disminución del precio como consecuencia de mayor peso por el lado de la oferta.

Esa mayor fuerza implica que los participantes en el mercado están dispuestos a pagar precios cada vez más altos (más demanda) o más bajos (más oferta) que sus contrapartes, que son superados por la codicia de los primeros y se ven forzados a aceptar precios poco ventajosos porque los domina el miedo.

Ahora realicemos una lectura conjunta de los tres indicadores y veamos cómo podemos alinearlos en un sistema:

Gráfico diario de velas japonesas para la acción de la empresa financiera de banca de inversión y corretaje Morgan Stanley, cotizada en la NYSE. Fuente: Investing.com

Indicador de Media Móvil

Dado que ya notamos que estamos ante una tendencia alcista solo merece la pena tomar aquellas señales que vayan en dirección de la tendencia en curso y no las correcciones a la baja. Por tanto, mientras presumimos que la tendencia continúa, nos interesan los tramos donde el precio cierra sobre la media para plantear posibles operaciones en largo.

Hemos identificado estas señales primarias dentro de un círculo de fondo oscuro en la parte superior del gráfico. Allí observamos cinco señales.

Indicador MACD

El MACD nos ratifica la tendencia alcista durante todo el trayecto. Pero como sólo tomamos las señales que van en la misma dirección de la tendencia, consideramos únicamente los cortes de la Línea MACD sobre la Línea Señal que ocurren al alza, ya que ello indica que el precio se acelera en esa dirección (la misma de la tendencia).

De igual modo identificamos estas señales primarias dentro de un círculo de fondo oscuro en la parte media del gráfico. Allí observamos cuatro señales.

Indicador de Volumen

Si detallamos la pendiente del indicador OBV podemos ver de forma clara una pendiente positiva a lo largo de todo el trayecto con 3-4 correcciones puntuales, lo cual confirma el movimiento alcista. De manera que nos interesa tomar operaciones en largo cuando el indicador desarrolla pendiente positiva.

Si planteamos un sistema de trading sencillo con estos tres indicadores podríamos enunciarlo como sigue:

- Espero corte de la Línea MACD sobre la Línea Señal en dirección de la tendencia.

- Espero cierre del precio por encima o por debajo de la media móvil de 20 períodos en dirección de la tendencia.

- Observo pendiente del indicador OBV para confirmar el movimiento en la misma dirección de la tendencia.

- Entro en la siguiente vela si mantiene fuerza en la misma dirección y los tres indicadores están alineados.

- Salgo en el agotamiento del movimiento.

Es importante considerar que estas condiciones pueden presentarse de forma más o menos simultánea, por lo que debemos estar muy atentos, aunque calmados para no tratar de anticipar al mercado, lo cual suele producir operaciones perdedoras. Actuamos sólo si se presentan las condiciones enunciadas.

Un sistema así nos podría servir para trabajar con tendencias, pero probablemente no funcionaría muy bien en rangos laterales o en situaciones de volatilidad elevada.

Allí radica la importancia de conocer los tipos de indicadores técnicos y sus características. El mercado es de naturaleza no lineal y caótica, por lo que sus condiciones pueden cambiar. Un sistema de trading puede funcionar bien en ciertas situaciones, mientras que en otras puede convertirse en un sistema perdedor y debemos saber cómo lidiar con ello.

Uno de los mejores consejos que podemos darte es mantenerte aprendiendo todo lo que puedas sobre los indicadores técnicos. Esto puede ayudarte a refinar tu técnica a largo plazo, ya que un único sistema de indicadores no necesariamente te vaya a funcionar por siempre.