Operar con Triple Techo y Triple Suelo de Cambio de Tendencia [Ejemplos]

Las formaciones Triple Techo y Triple Suelo son unas de las figuras que con mayor fiabilidad ayudan a anticipar cambios de tendencia durante una tendencia alcista o bajista.

Sigue leyendo y te explicamos todo sobre estas figuras chartistas: en qué consisten, cómo identificarlas y cómo operar con ellas. ¡Vamos allá!

¿Qué son las formaciones Triple Techo y Triple Suelo?

Las formaciones triple techo y triple suelo representan una variación del patrón hombro-cabeza-hombro, y consisten en tres máximos (o mínimos) alternos que alcanzan casi el mismo nivel y anuncian un cambio direccional.

Para muchos, también son una variante particular de un rango lateral, una que supone no la continuación de una tendencia sino el cambio de dirección en máximos o mínimos del mercado.

Esta formación se puede presentar en una tendencia alcista cuando llega el momento en que la demanda ya no puede sumar más adeptos y la oferta termina por ganar la batalla.

Por otra parte, puede también presentarse en una tendencia bajista, cuando la oferta empieza a perder terreno ante una creciente participación por el lado de la demanda, que inclina la balanza de forma notoria.

Estas formaciones pueden representar patrones de cambio superior o inferior dependiendo de dónde aparecen en el gráfico.

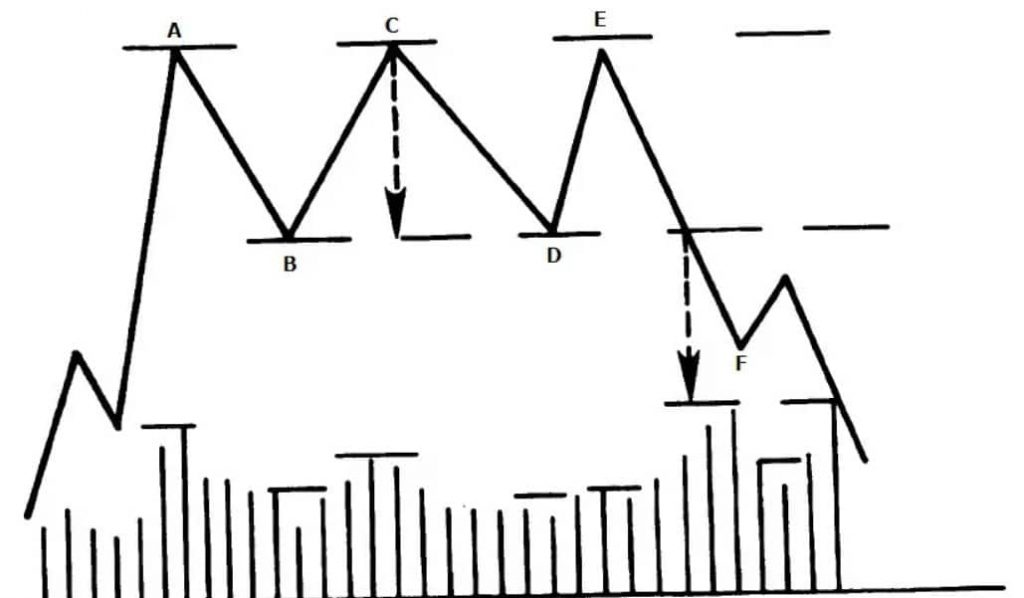

Formación Triple Techo Superior

Formación Triple Techo Superior.

La formación Triple Techo Superior es aquel patrón que se forma al final de un movimiento alcista y cumple las siguientes condiciones:

- Una tendencia alcista prevaleciente.

- Tres máximos casi al mismo nivel en los puntos A, C y E, que establecen una zona de resistencia que el precio testea y no puede romper.

- Dos mínimos en los puntos B y D, que establecen una zona de soporte que es rota al tercer intento, estableciendo un nuevo mínimo más bajo en el punto F.

- Una corrección alcista respetando la nueva resistencia y produciendo mínimos más bajos a continuación.

Cómo Confirmar una Formación Triple Techo Superior

Tal y como vemos en el ejemplo, tenemos tres máximos alternados con dos mínimos. Este patrón se confirma gráficamente cuando el precio rompe y cierra por debajo de la zona de soporte.

El volumen es decreciente a medida que pasamos del primer máximo al segundo, y del segundo al tercero. Cuando se produce el punto de ruptura el volumen debe aumentar a medida que el precio cae, confirmando el patrón.

Cómo Operar una Formación Triple Techo Superior

Si queremos operar una formación de este tipo debemos saber plantear objetivos de precio una vez que el patrón se confirma.

La técnica más común consiste en medir la altura del patrón entre la resistencia y el soporte, para luego proyectar esta altura a partir del punto de ruptura y ese sería el objetivo de precio mínimo.

Recordemos que es frecuente que se produzca un movimiento de retorno luego de la ruptura, por lo que debemos tomar esto en cuenta al operar el patrón.

La estrategia a aplicar por los operadores con mayor tolerancia al riesgo podría consistir en abrir operaciones a partir del punto de ruptura.

Mientras la estrategia de los operadores más conservadores sería esperar a que el precio sobrepase el mínimo anterior.

No olvides esperar un cierre por debajo del soporte para considerar operar.

Puedes revisar o ajustar los objetivos de precio cuando la dinámica del mercado lo requiera. Para ello usamos los niveles de soporte y resistencia relevantes luego de completarse el patrón, así como de los retrocesos de Fibonacci.

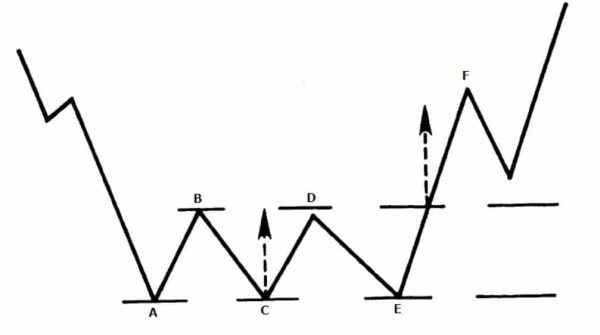

Formación Triple Suelo Inferior

Formación Triple Suelo Inferior

La formación Triple Suelo Inferior es un patrón que se forma al final de un movimiento bajista y presenta estas características:

- Una tendencia bajista previa.

- Tres mínimos casi al mismo nivel en los puntos A, C y E, que establecen una zona de soporte que el precio testea y no puede romper.

- Dos máximos en los puntos B y D que establecen una zona de resistencia que es rota al tercer intento, estableciendo un nuevo máximo más alto en el punto F.

- Una corrección bajista respetando el nuevo soporte y produciendo máximos más altos a continuación.

Cómo Confirmar una Formación Triple Suelo Inferior

Tal y como vemos en el ejemplo, tenemos tres mínimos alternados con dos máximos. El patrón se confirma cuando el precio rompe y cierra por encima de la zona de resistencia.

El volumen es decreciente a medida que pasamos del primer mínimo al segundo, y del segundo al tercero.

Sin embargo, a diferencia del caso anterior, es indispensable un aumento palpable del volumen a medida que se produce la ruptura. Los mercados pueden caer por inercia, pero no pueden subir sin más combustible en el tanque. Ese combustible es el volumen a medida que más participantes se suman a la nueva tendencia.

Cómo Operar una Formación Triple Suelo Inferior

Para operar con estas formaciones debemos plantear nuestros objetivos de precio de manera adecuada cuando el patrón se confirme.

Usamos la misma técnica que en el caso anterior: medimos la altura del patrón y luego proyectamos esta altura a partir del punto de ruptura, estableciendo ese objetivo de precio mínimo.

No olvides que es común un retroceso luego de la ruptura y que dependiendo de tu estilo y estrategia puedes entrar tempranamente y agregar a tu posición luego del retroceso. O bien, si eres muy conservador puedes esperar el retroceso para entrar a continuación.

En general, podríamos abrir posiciones largas a partir del punto de ruptura, siempre y cuando se produzca un cierre por encima de la resistencia. Ajusta tus objetivos de precio si la dinámica del mercado lo demanda.

Formación Triple Suelo en la Práctica

Veamos un ejemplo:

Gráfico diario de velas japonesas y volumen total acumulativo (OBV) para la acción de la empresa industrial de productos para la construcción, Trane Technologies plc, cotizada en la NYSE. Fuente: Investing.com

El gráfico diario nos da una perspectiva de tiempo de unos siete meses entre octubre de 2015 y abril de 2016.

Podemos observar una clara tendencia bajista hacia finales de 2015, la cual se detiene y entra en rango lateral, para luego cambiar de dirección y comenzar a subir.

El perfil del volumen nos indica lo mismo: una tendencia bajista que se interrumpe y volumen acumulativo al alza cada vez mayor.

Veamos si podemos identificar alguna figura chartista de cambio de tendencia.

Gráfico diario de velas japonesas y volumen total acumulativo (OBV) para la acción de la empresa industrial de productos para la construcción, Trane Technologies plc, cotizada en la NYSE. Fuente: Investing.com

En primer lugar identificamos la tendencia previa bajista con máximos cada vez más bajos, y como en toda tendencia, esos máximos más bajos deben ir acompañados de mínimos más bajos.

Sin embargo, está condición deja de cumplirse a partir de enero de 2016, donde podemos observar tres mínimos casi a la misma altura. Estos mínimos se alternan con dos máximos, también con altura similar.

Ya al disponer de los puntos A y B, al menos un mínimo y un máximo, podemos comenzar a vislumbrar una posible figura chartista de doble o triple suelo, pero no sabemos lo que va a ocurrir a continuación.

El precio continúa en ese rango lateral marcando un nuevo mínimo en el punto C, para luego marcar un nuevo máximo en el punto D que supera ligeramente la resistencia. Luego, desciende y marca un nuevo mínimo en el punto E, aunque se aleja del soporte.

El perfil del volumen indica acumulación de fuerza alcista a partir del mínimo en C: es una señal de alerta ya que los cambios en el volumen suelen ocurrir antes de los cambios en el precio.

Si trazamos una línea que una los mínimos en los puntos A, C y E, o al menos una línea horizontal desde el punto A, obtendremos un claro nivel de soporte o suelo que el precio ya no puede romper.

De igual modo, trazamos una línea que una los puntos máximos B y D, o al menos una línea horizontal desde el punto B, obtendremos un nivel de resistencia que el precio testea y logra romper en el tercer intento.

De manera que tenemos una posible figura chartista de triple suelo en marcha, pero no estará confirmada hasta que el precio rompa la resistencia y cierre por encima de ese nivel. Luego debe ocurrir un movimiento de retorno que respete el nuevo nivel de soporte (antigua resistencia) y luego retome el movimiento al alza.

En efecto, esto ocurre entre mediados de febrero y principios de marzo de 2016. De manera que tenemos confirmado el patrón con un aumento notable del volumen a medida que el precio sube.

Podemos trazar una línea de tendencia posterior alcista, además podemos plantear posibles operaciones en largo a partir del punto de ruptura o luego del movimiento de retorno. A la larga vemos que el precio termina ajustándose a la línea de tendencia alcista.

Conclusión – Recomendaciones finales

A partir del desarrollo de una figura chartista podemos plantear escenarios con buena probabilidad de ocurrencia, si es que ésta se completa y se cumplen sus premisas.

Pero debes tener siempre en cuenta que estas figuras solo son fiables si logras confirmarlas, por lo que lo más recomendable es aplicar las técnicas del psicotrading y tener un buen nivel de paciencia para esperar a actuar solo después de confirmado el patrón.

No dejes de leer nuestros artículos sobre las otras figuras chartistas de cambio de tendencia. ¡Hasta la próxima entrega!