¿Por qué es importante calcular la tasa de ahorro?

Calcular tu tasa de ahorro personal es una de las mejores maneras de ver lo bien que le te va financieramente y lo rápido que puedes esperar alcanzar la independencia financiera. También es una medida rápida y sencilla para saber cómo comparar este año con los anteriores a nivel financiero. Cuando nos planteamos un objetivo financiero debemos tener un plan, ahí entra en juego nuestra tasa de ahorro. Conociendo que y como estamos ahorrando cada mes nos permitirá saber cuándo conseguiremos nuestro objetivo y la mejor forma de hacerlo. Veamos como sacar el máximo partido a este simple concepto.

¿Qué es la tasa de ahorro?

La tasa de ahorro es la cantidad de dinero que podemos ahorrar de nuestros ingresos totales en lugar de gastarlos. Esta parece una idea fácil, pero el ahorro puede adoptar muchas formas distintas. Podemos ahorrar para construir un fondo de emergencia, podemos ahorrar pensando en un plan de jubilación, para comprarnos una casa en el futuro o simplemente para obtener más ingresos mensuales vía intereses.

Para calcular nuestra tasa de ahorro, basta con dividir la cantidad de dinero que ahorramos cada año entre nuestros ingresos totales. Podemos calcular nuestra tasa de ahorro en función de nuestros ingresos brutos (antes de impuestos) o netos (después de impuestos).

Por qué es útil conocer tu tasa de ahorro

¿Por qué es importante saber qué porcentaje de tus ingresos brutos o después de impuestos estamos ahorrando? La respuesta corta es que nuestra tasa de ahorro es una forma directa de ver nuestra salud financiera. También nos indica la rapidez con la que podremos alcanzar la independencia financiera, tan buscada por la mayoría de los ahorradores e inversores.

Mientras que la inflación, el mercado de valores o el precio de los alimentos están fuera de nuestro alcance, pero sí que podemos tener más control sobre la cantidad de nuestros ingresos que ahorramos. Aumentar nuestra tasa de ahorro tiene un doble beneficio: no sólo estaremos ahorrando más para nuestro futuro, sino que también estaremos disminuyendo la cantidad de dinero que necesitamos para vivir.

Esto probablemente produzca un efecto dominó en tu futuro. Si aprendemos a vivir más con menos, podremos disfrutar más de nuevas experiencias, mayores proyectos y alcanzar metas financieras que parecían muy lejanas.

Ingresos brutos frente a ingresos netos

Para calcular nuestra tasa de ahorro, primero debemos entender la diferencia entre los ingresos brutos y netos. Los ingresos brutos son el total de nuestros ingresos antes de que nuestra empresa deduzca los impuestos (IRPF) y las cotizaciones a la Seguridad Social.

Para calcular nuestros ingresos brutos anuales, podemos tomar la cantidad que cobramos, sumarle los impuestos que nos retienen cada mes en la nómina y las cotizaciones que pagamos a la seguridad social mensualmente (existe otra parte de cotizaciones a la Seguridad Social que paga directamente nuestra empresa por nosotros). Además de estos ingresos vía nomina, debemos añadir cualquier otro ingreso que recibamos, como dividendos de acciones, intereses de cuentas corrientes, pensiones o cualquier otro pago adicional que recibamos.

Algunas personas además añaden a los ingresos brutos las aportaciones que realizan a los planes de pensiones individuales o de empleo así como otras compensaciones que reciben de su empresa, como bonus, o acciones. E incluso hay quienes suman los regalos que reciben por su cumpleaños o Navidad. Como vemos, cada maestrillo tiene su librillo que dirían algunos. Lo importante es que nuestro calculo sea lo mas fiable posible y podamos mantenerlo así a lo largo de los años para hacer mejores comparaciones.

¿Cómo calcular nuestros ingresos brutos y netos?

Ingresos brutos= ingresos anuales + impuestos (IRPF) + Cotizaciones a la seguridad social + dividendos + ayudas/pensiones + aportaciones a planes de pensiones

Nuestros ingresos netos son los que obtenemos después de quitar los impuestos y las cotizaciones a la Seguridad Social. En este segundo caso, podemos ver los ingresos netos con la siguiente fórmula:

Ingresos netos = salario bruto – impuestos – cotizaciones a la seguridad social + ayudas/pensiones (netos) + dividendos (netos) + aportaciones a planes de pensiones

La razón por la que añades tus aportaciones a tus ingresos netos es para tener en cuenta el hecho de que formarían parte de tus ingresos netos si no se dedujeran como aportaciones antes de impuestos en tu nómina.

Una vez que hayas calculado tus ingresos brutos y netos, es el momento de calcular tu tasa de ahorro.

¿Qué ahorros debe incluir en su tasa de ahorro?

Para calcular la tasa de ahorro debemos incluir cualquier dinero que ahorremos y hagan aumentar nuestro patrimonio neto, tanto si se deduce de nuestra nómina como si lo ahorramos a través de inversiones o cualquier otro lugar.

Esto puede incluir el dinero que dejas en tu cuenta corriente (y no gastas), el que inviertes en fondos o ETF, las aportaciones a los planes de pensiones, los importes del principal de tus pagos de la hipoteca ya que éstos amortizan tu casa y aumentan tu patrimonio o el dinero que añades a tu fondo de emergencia.

Ahorro total= aportaciones de inversión (fondos, acciones…) + aportaciones a planes de pensiones + capital de la hipoteca + otras cuentas de ahorro

Ahora, dividimos nuestros ahorros totales por nuestros ingresos netos para obtener la tasa de ahorro total y la multiplicamos por 100.

Tasa de ahorro = (Ahorro total / Ingresos netos) x 100

Si nuestros ingresos netos son de, por ejemplo, 30.000 euros al año y estamos ahorrando 5.000 euros al año en total, nuestra tasa de ahorro será de 5.000 euros / 30.000 euros, o sea 0,166, lo que supone una tasa de ahorro de casi el 17% (0,166 x 100).

¿Cuánto debemos ahorrar?

Aunque no existe una tasa de ahorro perfecta para cada persona, debemos saber que cuanto más ahorremos, más rápido alcanzaremos la independencia financiera. Y aunque la tasa de rentabilidad que obtenemos anualmente influye mucho, cuantos más años tengamos por delante para ahorrar, menos tendremos que ahorrar cada año para alcanzar los objetivos financieros que persigamos, ya sea una jubilación cómoda o un gasto excepcional.

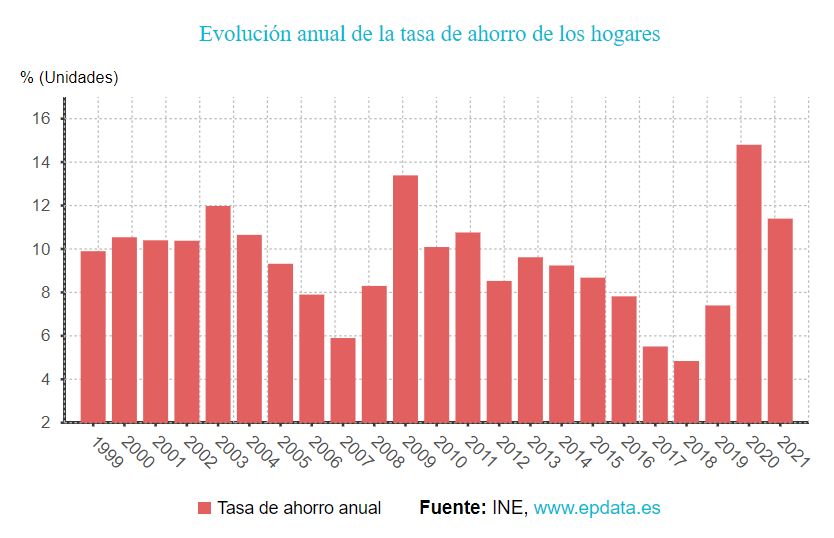

Según el Instituto Nacional de Estadística (INE) la tasa de ahorro de los hogares españoles se situó en el entorno del 11,4% en 2021, un 3,6% menos que en el año 2020 cuando se alcanzó el máximo histórico con un 15%. Por comparar como de ahorradores somos en España, en Estados Unidos la Oficina de Análisis Económico calcula que la tasa media de ahorro en 2021 fue del 9,4%.

Aun así, la mayoría de los expertos financieros recomiendan ahorrar al menos entre el 10 y el 20% de los ingresos personales como regla general, en función de la edad (si tienes 20 años y acabas de empezar a ahorrar, puedes ahorrar cerca del 10%, y si tienes 40 años y acabas de empezar, probablemente necesites alcanzar una tasa de ahorro mensual del 20% o más).

Si puedes alcanzar una tasa de ahorro del 50% de tus ingresos o más, reducirás drásticamente el número de años que te llevará alcanzar la independencia financiera. Sin embargo, cuanto ahorramos y como es una decisión financiera personal sujeta a multitud de variables, como nuestro trabajo, estabilidad, familia, perspectivas, expectativas y conocimientos financieros.

¿Cómo podemos aumentar nuestra tasa de ahorro?

Aunque te puedas sentir frustrado por tu actual falta de capacidad de ahorro, el aumento de nuestra tasa de ahorro, incluso en tan solo un 1% o 2% al año, puede tener un impacto significativo en el futuro. Veamos algunos de los mejores consejos para maximizar nuestra tasa de ahorro:

Ten siempre presentes los impuestos

Si tu empresa ofrece un plan de pensiones de empleo al que actualmente no estas aportando, quizás aumentar esta aportación al menos en un 3%-4% sería un buen comienzo, ya que podemos desgravarnos hasta 8.500 euros anualmente en estos planes.

El dinero que aportamos a los planes de pensiones individuales también desgrava, en este caso pese a que los limites han bajado mucho en los últimos años, podremos reducir nuestros impuestos hasta en 1.500 euros al año y el total de la factura de los impuestos que pagaremos (IRPF) se reducirá, con lo que estaremos ahorrando más aun cobrando lo mismo.

Automatiza tu ahorro mensual

Además de ahorrar a través de una cuenta de jubilación que desgrava en nuestro IRPF, es clave poder realizar nuestras propias inversiones a través de fondos de inversión, ETF o Robo-advisors. En estos vehículos de inversión colectiva, lo mejor es seguir la estrategia del Dollar-Cost-averaging (DCA) donde realizamos aportaciones periódicas con el objetivo de ir promediando los precios a los que compramos para evitar entrar con todo el dinero en un momento de burbuja.

Además, dado que a veces puede ser difícil acordarse de aportar nuevo ahorro a nuestras cuentas de inversión establecer una transferencia automática de una cantidad determinada a su cuenta cada mes garantiza que vayamos promediando nuestras compras sin esfuerzo. La mayoría de gestoras o plataformas de fondos nos permiten establecer una aportación automática, con lo que aprovechar esta simple técnica nos quitará trabajo y nos dará excelentes resultados a largo plazo.

Intenta aumentar tus ingresos de forma paralela

Además de aumentar tus ingresos en su trabajo principal a través de un ascenso, un cambio de puesto o incluso un cambio de empresa, obtener ingresos de un trabajo secundario es una gran manera de aumentar tus ingresos netos y por tanto tu tasa de ahorro.

Hay infinidad de formas de ganar unos euros extra cada mes, hay quienes alquilan una propiedad, quienes escriben un blog o quienes hacen trading. Independientemente de lo que sea, puedes ganar un ingreso extra que puede ir directamente a tus ahorros. Manteniendo nuestros gastos controlados y aportando estos nuevos ingresos directamente a nuestras cuentas de ahorro hará que nuestra tasa de ahorro crezca exponencialmente.

Cuanto más podamos ahorrar, más rápido podremos alcanzar nuestros objetivos financieros, ya sea el pago de deudas, el aumento de las inversiones o una jubilación anticipada. Incluso los pequeños incrementos en los ingresos y ahorros pueden potenciar nuestra capacidad de inversión. Es importante tener presente que cuanto más cercano sea el objetivo financiero que queremos conseguir implicara una tasa de ahorro mayor. Estableciendo pequeños objetivos como aumentar la tasa de ahorro tan solo un 1%-2% al año, con el tiempo podremos conseguir ahorros de hasta un 20% más de lo que conseguimos actualmente, y lo más probable es que ni siquiera notemos la diferencia en nuestro día a día.