¿Por qué es el mejor momento para invertir en renta fija?

Hacer rendir nuestro dinero lo más posible ha sido una necesidad en cualquier época. Pero, luego de la pandemia de Covid-19 se ha vuelto mucho más difícil.

En virtud de la inmensa cantidad de dinero que los gobiernos y los bancos centrales inyectaron en el torrente financiero mundial para ayudar a reactivar las economías nacionales, era de esperarse una elevada inflación posterior.

A este cuadro se sumó la invasión rusa de Ucrania, la cual tuvo un gran impacto en el precio de las materias primas, en particular de los alimentos y la energía.

En este escenario, invertir en renta fija se ha vuelto muy atractivo y bastante menos riesgoso que la inversión en acciones o criptomonedas, por nombrar 2 ejemplos.

En Sin Comisiones creemos que es un momento estelar para aprovechar el auge de la renta fija y por ello, vamos a responder las 4 preguntas básicas sobre el tema: por qué, cómo, cuándo y dónde invertir en renta fija.

Te anticipamos que el Tesoro Español acaba de colocar nada menos que 5.882 millones en títulos públicos con diferentes vencimientos y está remunerando los bonos a 10 años al 3,6%…

¿Invertir en renta fija o variable?

Aunque existen diversas categorías de activos, las 2 principales son la renta fija y la renta variable:

¿En qué consiste la renta fija?

La renta fija comprende los títulos de deuda con diferentes vencimientos que son emitidos por los gobiernos y las compañías para financiar sus presupuestos de gasto e inversión.

Estos títulos se emiten a un valor nominal (1.000 euros por lo general) y suponen 2 obligaciones: el pago de un interés fijo periódico sobre el valor nominal llamado cupón, así como la devolución del capital prestado al vencimiento.

El nombre de “renta fija” alude a ese pago fijo de interés. Este es el principal atractivo para invertir en renta fija.

Tanto los títulos de deuda pública o “deuda soberana” como los títulos privados incluyen diversas modalidades de acuerdo con el plazo de vencimiento. De este modo, tenemos las letras que vencen en semanas o meses, las notas que vencen en años y los bonos u obligaciones que vencen en décadas.

La deuda soberana funciona bajo el precepto de que “el Estado nunca quiebra” y, en general, se le considera un activo con menor nivel de riesgo en comparación con otras categorías como las acciones. Sin embargo, todo depende de la capacidad de pago percibida de cada país.

Los títulos de deuda corporativa funcionan de la misma manera que los públicos, con la salvedad de que, a diferencia del Estado, las compañías sí que pueden quebrar…

Ya que en toda inversión hay una relación directa entre riesgo y rendimiento, a medida que se perciba más riesgo de impago, mayor será la tasa de rendimiento que exigirán los inversores para comprar estos instrumentos.

Ciertamente, no son iguales los bonos de Alemania que los bonos de Grecia o Italia, por ejemplo. Tampoco son iguales los bonos corporativos de Netflix que los de una compañía mucho más pequeña.

Con los títulos de renta fija se puede ganar dinero de 2 formas: a través del cupón, cuyo rendimiento puede variar con el tiempo y, a través de las ganancias de capital sobre el diferencial entre el precio de compra y de venta.

Sin embargo, ten en cuenta que existe una relación inversa entre riesgo y rendimiento al invertir en renta fija. A medida que sube el precio de un título, tiende a disminuir su rendimiento y viceversa.

¿De qué se trata la renta variable?

La renta variable abarca las acciones en las cuales se divide el capital social de las compañías que cotizan en bolsa.

Al comprar acciones te conviertes en propietario de una parte del capital social igual a la proporción de títulos que poseas.

A su vez, estas acciones te dan derecho a recibir una porción de los beneficios bajo la forma de dividendos.

El nombre de “renta variable” implica que los beneficios que puedes recibir son potenciales. Es decir, no son seguros al 100%, ya que una empresa puede terminar generando resultados muy pobres o incluso pérdidas.

Las acciones se comercian a través de un gran mercado secundario, el mercado de capitales, mejor conocido como la bolsa de valores.

Con las acciones se puede ganar dinero a través de su apreciación en bolsa y/o a través de los dividendos.

No obstante, vistas las incertidumbres que atraviesa la economía mundial desde el año pasado, no hemos pasado por el mejor momento para invertir en renta variable.

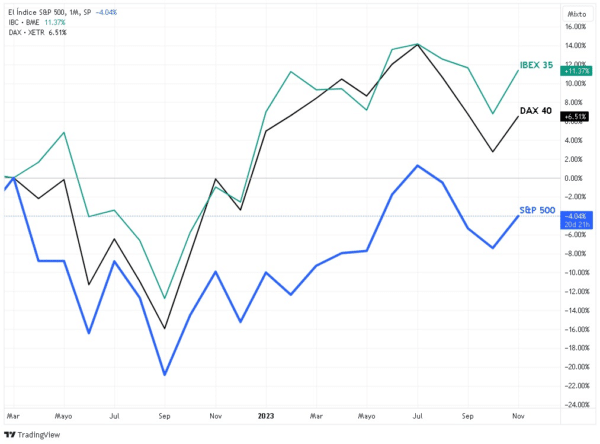

Comencemos por ver la Evolución de los Rendimientos del S&P 500, el IBEX 35 y el DAX 40 desde Marzo de 2022, cuando comenzaron a subir los tipos de interés:

El S&P 500 tiene un rendimiento negativo de 4,04% desde marzo de 2022, mientras que el IBEX 35 y el DAX 40 reflejan rendimientos positivos de 11,37% y 6,51%; respectivamente.

Aunque los índices europeos lo han hecho mejor que su contraparte americana, lo cierto es que, si has invertido en acciones individuales, te encontrarás con una cantidad importante de compañías con rendimientos pobres o negativos.

En ese caso, puede resultar más ventajoso invertir una parte importante de tu capital en instrumentos de renta fija que te garantizan un rendimiento más bajo, pero con muy poco riesgo.

¿Por qué invertir en renta fija?

Para frenar la escalada global de precios ha sido preciso ir aumentando el costo del dinero y todo indica que esto se mantendrá por un buen tiempo.

Con esta medida se espera moderar tanto la demanda de dinero como la demanda de crédito, lo cual ayudaría a frenar los precios.

El costo a pagar: una menor actividad económica, ya que es más difícil para las empresas pedir prestado y financiar sus actividades productivas. A su vez, esto suele suponer un aumento gradual del desempleo que reduce la demanda de bienes y servicios, contribuyendo a bajar las presiones inflacionarias.

En el caso de los hogares y particulares, se vuelve más atractivo colocar dinero a plazo ante los crecientes tipos de interés y esto moderaría la demanda de dinero para transacciones, quitando presión adicional a la demanda.

Lamentablemente, ¡no hay almuerzo gratis! Y menos en economía…

La buena noticia es que puedes ganar ventaja de todo esto al invertir en renta fija, ya que aprovechas estos rendimientos más elevados.

Por supuesto, ten cuenta que la renta fija no es apropiada para cualquier inversor. Si buscas rendimientos de 2 dígitos, o incluso, 3 dígitos, este no es el mejor activo para lograrlo.

Pero, si tu tolerancia al riesgo es baja o intermedia y prefieres lograr rendimientos más modestos a cambio de una menor incertidumbre, entonces la renta fija te ofrece el mejor camino para conseguirlo.

A dónde vaya la inflación le seguirán los tipos de interés

Tanto la Reserva Federal de Estados Unidos, la FED, como el Banco Central Europeo, han reafirmado una y otra vez que harán todo lo necesario para llevar la inflación a niveles del 2%.

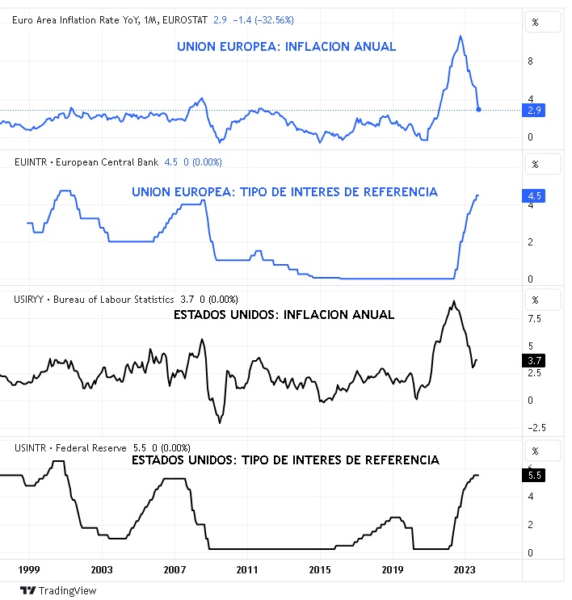

Veamos la Evolución de la Inflación versus los Tipos de Interés en la UE y Estados Unidos entre 1999 y 2023:

Como puedes ver, la inflación parece haber pasado un pico a ambos lados del Atlántico.

En estos momentos, la inflación en la zona euro alcanza un 2,9%; mientras que en Estados Unidos se encuentra en un nivel de 3,7%. Los tipos de interés, por su parte, se encuentran en 4,5% y 5,5%, respectivamente.

Sin embargo, un estudio más detallado de los precios indica que la inflación subyacente, que excluye alimentos y energía, está mucho más elevada. Por otro lado, hay elementos de oferta negativos que contribuyeron al incremento de los precios, en particular, los cuellos de botella en las cadenas de suministro globales que observamos desde la pandemia y la guerra en Ucrania.

Estos shocks de oferta no se pueden controlar subiendo los tipos de interés… A esto se suma el nuevo conflicto bélico en Oriente Medio, con posibles consecuencias en el mercado petrolero mundial.

En conclusión: aunque hay razones para el optimismo en la lucha contra la inflación, tal vez sea prematuro cantar victoria tan rápido.

Esto se traduce en que los tipos de interés, que ya llegaron a un máximo, se mantendrían elevados por mucho más tiempo, tal vez hasta finales de 2024 o principios de 2025.

¿Cómo invertir en renta fija?

Cuando los títulos de renta fija son emitidos se comercian en el mercado primario de deuda y, de ahí en más, se intercambian en el mercado secundario y su precio lo determina la oferta y la demanda.

Puedes participar en las emisiones primarias que se realizan por medio de subastas a través de los organismos públicos relacionados (Tesoro, Hacienda, etc.) o de otros agentes de colocación autorizados.

La participación en el mercado secundario de deuda se realiza por medio de un bróker regulado, un banco o una casa de bolsa que ofrezca este servicio.

Recuerda que el valor nominal de los títulos es de 1.000 euros, por lo que podrás adquirir activos de renta fija a partir de esa cantidad o un múltiplo de ella.

En España, puedes obtener más información por medio del Ministerio de Asuntos Económicos y Transformación Digital, el cual publica el Calendario de Subastas de los Valores del Tesoro (2023), incluyendo letras, bonos, otras obligaciones del Estado, e incluso, instrumentos indexados a la inflación.

Si eres cliente de BBVA, Bankinter, Santander o Caixabank, también podrías participar de acuerdo con los requisitos particulares de cada institución.

No olvides que los intereses generados y las ganancias de capital pueden estar sujetos a retenciones impositivas que debes considerar.

¿Cuándo invertir en renta fija?

Pues, a medida que los bancos centrales suban los tipos de interés de referencia, mayores serán los rendimientos que tendrán que ofrecer los emisores para garantizar la colocación de sus títulos.

De manera que, si pudiésemos señalar el mejor momento para invertir en renta fija, sería aquel en el cual los tipos de interés se encuentren en su nivel máximo.

Desafortunadamente, no somos adivinos para saber si los tipos subirán más o no… No obstante, sí sabemos que el BCE acaba de llegar en su última reunión al nivel más alto de tipos de interés visto en 22 años, alcanzando un 4,50%… Por tanto, ¡podemos decir que el mejor momento es ahora mismo!

También sabemos que, cuando la inflación general (y subyacente) se dirija de manera incuestionable hacia el objetivo planteado de 2%, los tipos de interés serán reducidos rápidamente para evitar dañar la actividad económica, o bien, para incentivarla de forma expedita.

Esta reducción podría comenzar tan pronto como el año que viene si es que las señales recesivas se acrecientan. Por esta razón, deberías aprovechar el momento para posicionarte en títulos soberanos de renta fija que se ajusten a los vencimientos más convenientes para ti.

Por otra parte, la pregunta planteada también supone saber cuándo reducir o liquidar nuestro posicionamiento en renta fija.

Recuerda que, a medida que bajen los tipos de interés, vendrán mejores tiempos para la renta variable y podría ser contraproducente permanecer demasiado tiempo en activos de renta fija.

Al igual que los inversores profesionales balancean su cartera aumentando, reduciendo o liquidando sus posiciones en diversos activos, también deberás hacerlo tú. No querrás quedarte con un rendimiento de 3% o 4% cuando podrías obtener 2 dígitos altos con las acciones, ¿cierto?

¿Dónde invertir en renta fija?

Pues, eso depende de tu perfil de riesgo como inversor, el cual contempla tus objetivos, tu horizonte temporal, tu estilo de inversión y, claro está, tu tolerancia al riesgo.

Los inversores más conservadores preferirán colocar su dinero en los títulos de renta fija del tesoro estadounidense o países muy solventes como Alemania. Sin embargo, las constantes diferencias políticas sobre el techo de la deuda han llevado a un deterioro de la calificación crediticia de Estados Unidos, algo impensable hace varios años.

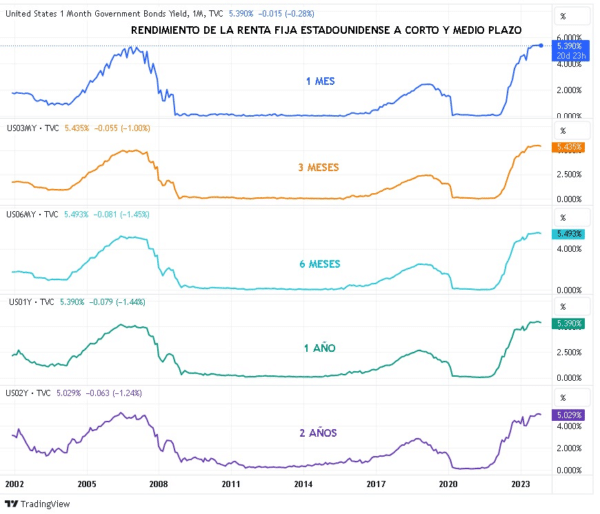

Veamos la Evolución de los Rendimientos de la Renta Fija Estadounidense a Corto y Medio Plazo entre 2002 y 2023:

Esperaríamos que mientras mayor fuera el plazo de una obligación soberana, mayor debería ser su rendimiento.

Sin embargo, dada la incertidumbre sobre el futuro, observamos que el mercado valora más el corto y el medio plazo que el largo plazo. Las obligaciones con un vencimiento menor a un año tienen un rendimiento mayor o igual que las obligaciones a 1 año, y ésta, a su vez, rinde más que una obligación a 2 años, y así sucesivamente a medida que aumentemos el vencimiento.

Se trata de la llamada Inversión de la Curva de Rendimientos, la cual suele anticipar períodos de recesión económica, suposición que está puesta en duda en este momento dada la fortaleza que aún mantiene la economía estadounidense.

En cualquier caso, luce bastante apetecible participar en una subasta para colocar un capital por apenas 6 meses y recibir un rendimiento cercano al 5,5%; nivel actual de la tasa de referencia en Estados Unidos.

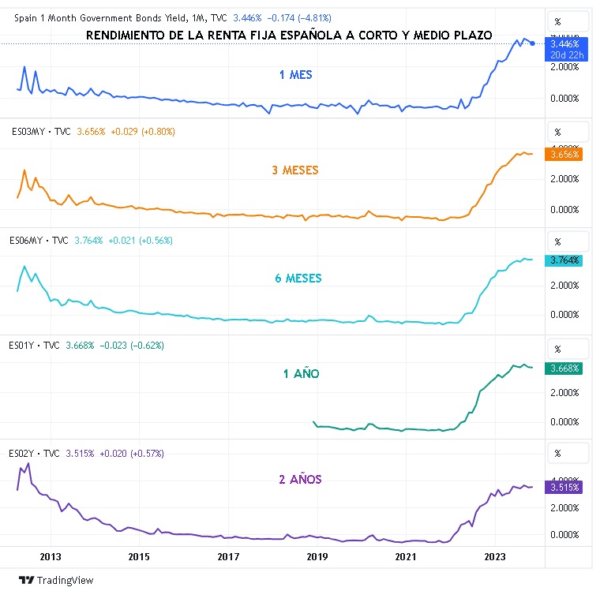

Ahora veamos la Evolución de los Rendimientos de la Renta Fija Española a Corto y Medio Plazo entre 2012 y 2023:

El patrón se asemeja porque este tipo de incertidumbre no es exclusiva de Estados Unidos, también alcanza el continente europeo.

Los títulos de renta fija a 6 meses tienen un rendimiento mayor que los títulos a 1 año, y éstos, rinden más que los títulos a 2 años.

Lo mismo ocurre con los rendimientos a 3 años, aunque en el caso español, la inversión de la curva no se produce a largo plazo, ya que los títulos a 10 años están rindiendo 3,76%; el mismo rendimiento de los títulos a 6 meses.

¿Invertir a 6 meses o a 10 años?

Pues, como inversores estamos interesados en colocar nuestro dinero allá donde obtenga los mayores rendimientos posibles, sujeto a un nivel de riesgo aceptable para nosotros.

Sin embargo, para que puedas tomar una buena decisión de inversión, ten en cuenta una diferencia fundamental entre una letra y una nota, bono u obligación:

Las letras se emiten con descuento en las subastas y se pagan a su valor nominal al vencimiento. Por tanto, no pagan intereses durante el plazo del instrumento y su rendimiento proviene de la diferencia entre los precios de compra y de liquidación al vencimiento.

Es decir, aunque el valor nominal de una letra sea de 1.000 euros, vas a pagar una cantidad menor por ella en la subasta (980 euros, por ejemplo), para terminar recibiendo 1.000 euros si mantienes el título hasta su vencimiento. También puedes vender el título en el mercado secundario.

Las notas, bonos u obligaciones se emiten a un valor nominal de 1.000 euros en el mercado primario y vencen al mismo precio, pagando un interés semestral o anual, el cupón. De igual forma, se pueden vender en el mercado secundario en cualquier momento.

Entonces, aunque los rendimientos actuales de las letras del tesoro a 6 meses y los bonos a 10 años son similares, tienen diferencias a tomar en cuenta.

Si quieres asegurar el pago del cupón durante mucho tiempo, los bonos a 10 años parecen una mejor opción, ya que las letras se extinguen rápidamente. Además, si la inflación sigue retrocediendo y los tipos de interés bajan en consecuencia, ya no podrás encontrar retornos tan altos en las letras.

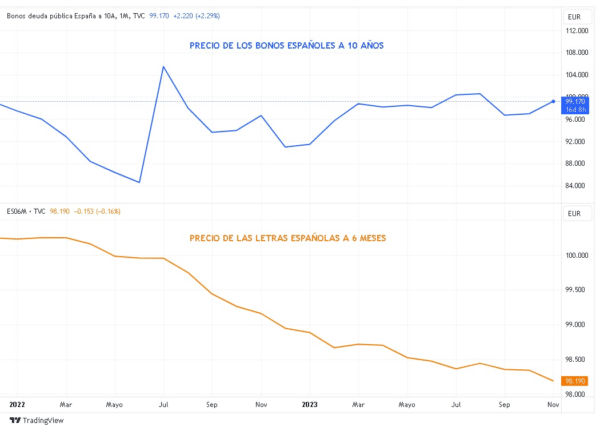

Finalmente, ya que hay una relación inversa entre precio y rendimiento, es interesante observar la Evolución de los Precios de los Bonos a 10 Años y las Letras del Tesoro a 6 Meses en España entre 2013 y 2023:

En el mercado secundario los bonos se están cotizando al 99,17% de su valor nominal, mientras que las letras se cotizan al 98,19%. Son valores similares, pero, nuevamente, hay diferencias cruciales que no debes olvidar.

Es de esperar que, en la medida que los tipos de interés bajen y la situación macroeconómica de la economía española mejore, la demanda de los bonos a 10 años aumente.

Esto podría traducirse en un aumento de su valor, muy por encima del 100%, lo cual implicaría importantes ganancias de capital en el mercado secundario.

De hecho, si observas el gráfico con detenimiento, verás que los inversores que se arriesgaron a comprar estos bonos en el mercado secundario en junio de 2022, en pleno aumento de los tipos, obtuvieron precios alrededor del 84%-85% de su valor nominal, por lo que están realizando grandes ganancias implícitas de capital…

En conclusión, los bonos a 10 años son más versátiles que las letras y nos ofrecen mejores perspectivas.

¡La oportunidad para invertir en renta fija es ahora! Aunque la historia demuestra que las economías pueden pasar por períodos prolongados de estanflación, con bajo crecimiento y elevada inflación, es probable que la presión pública para bajar los tipos de interés aumente si se producen cuadro recesivos profundos en la Unión Europea o los Estados Unidos, dando al traste con estos rendimientos tan elevados.