Teoría de las Ondas de Eliott, ¿Cómo funciona? Tutorial COMPLETO

Seguro que más de una vez te has preguntado cuál es la mejor herramienta para analizar con ventaja los mercados financieros globales y poder ganar dinero con tus inversiones.

Y tengo que confesarte que no hay una respuesta única ni completamente válida a esta cuestión.

La buena noticia es que el análisis técnico nos provee de muchas herramientas de enorme utilidad para dar con este fin, y hoy te hablaré de una de las más importantes: la Teoría de las Ondas de Elliott.

Además, te daremos unas sencillas claves para que simplifiques tus análisis y puedas posicionarte de forma rentable en cualquier mercado con recursos de lo más útiles. Si quieres saber qué es la teoría de las Ondas de Eliott y cómo puede ayudarte en bolsa… ¡Sigue leyendo!

Cómo surge la Teoría de las Ondas de Eliott

Las ondas de Elliott son uno de los enfoques más utilizados en el análisis técnico de los mercados financieros. La idea central fue desarrollada por Ralph Nelson Elliott y publicada entre 1934 y 1946 en diversos trabajos, si bien, su obra más importante sale a la luz sólo dos años antes de su muerte.

Elliott estuvo profundamente influenciado por la Teoría de los Ciclos del Mercado de Charles Dow. El trabajo culminante de Elliott fue llamado “La Ley de la Naturaleza – El Secreto del Universo”, el cual recoge el principio de las ondas para estudiar los movimientos del mercado.

Con el paso de los años, sus ideas fueron retomadas, siendo publicados diversos trabajos, entre ellos, “El Principio de las Ondas de Elliott” en 1978, escrito por A. J. Frost y Robert Prechter, siendo hasta el momento, tal vez la obra más importante sobre el tema.

¿Qué son las Ondas de Eliott?

Si observas el mercado con cuidado, verás que tiende a moverse en patrones que reflejan la lucha entre oferta y demanda por influir sobre el precio de un activo. Esta lucha da lugar a las diversas formas que podemos apreciar en un gráfico.

Dependiendo de cuál lado predomine, observarás un movimiento ascendente si domina la demanda, o bien, un movimiento descendente si domina la oferta. Y si hay un cierto equilibrio entre ambas fuerzas observarás un estancamiento del precio, hasta que ese equilibrio se rompa y comience este proceso una y otra vez.

Ascensos, descensos, estancamiento. Descensos, ascensos, estancamiento. Por supuesto, el lado predominante marcará la pauta y si tiene mayor fuerza la demanda, pues verás más ascensos que descensos y viceversa.

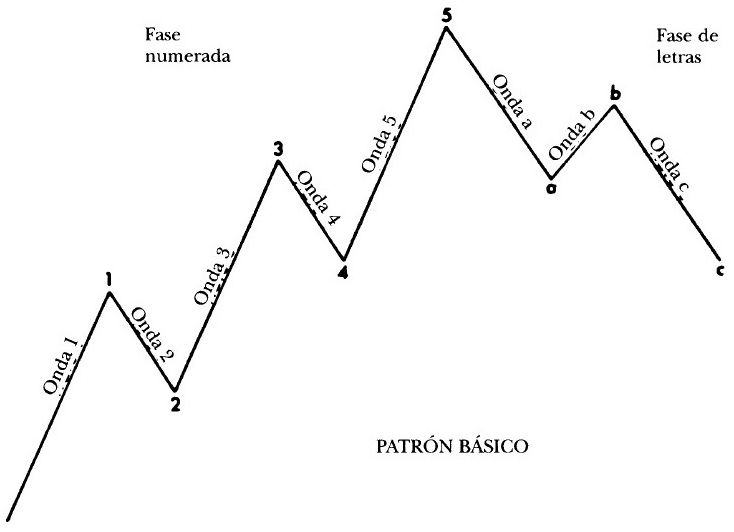

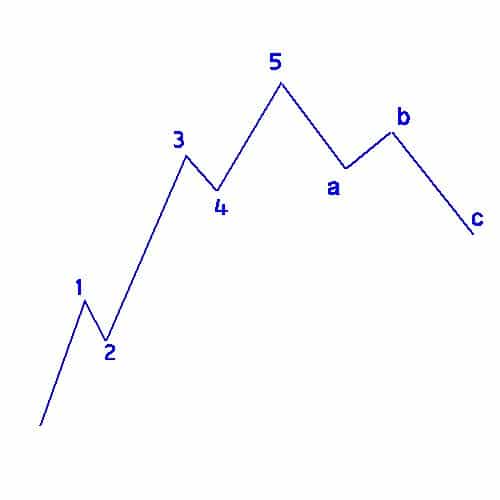

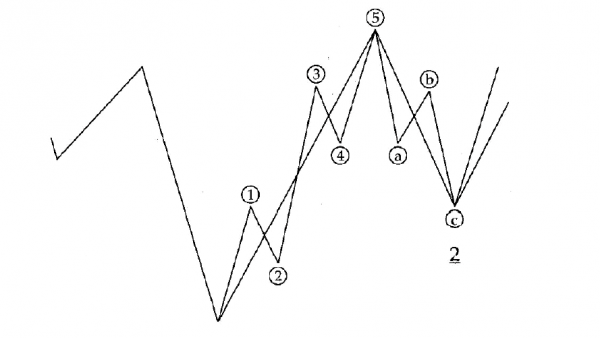

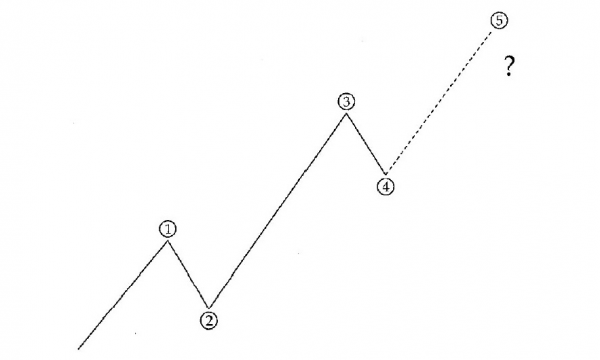

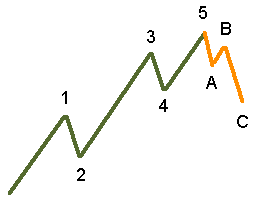

La Teoría de las Ondas de Elliott afirma que los mercados de valores siguen un ritmo repetitivo de cinco ondas tendenciales seguidas por tres ondas de retroceso, las cuales conforman un ciclo de movimiento de ocho ondas.

En el gráfico observas un movimiento ascendente, donde las ondas 1, 3 y 5 son llamadas ondas de impulso, mientras que las ondas 2 y 4 son llamadas ondas de corrección.

Una vez concluida las primeras cinco ondas, comienzan tres ondas de corrección en dirección contraria a la tendencia llamadas a, b y c, conformándose así un ciclo completo. Este movimiento también puede ocurrir de forma descendente.

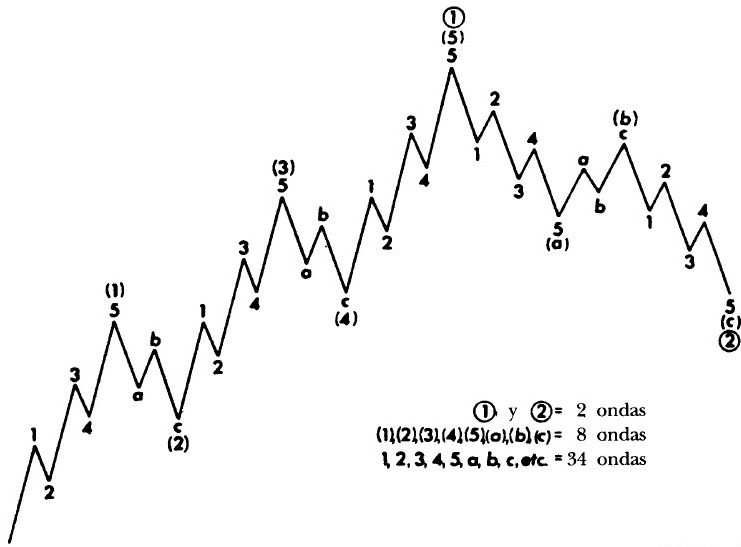

Aunque hay muchos grados distintos de Tendencia, la clave sugerida es que el ciclo descrito permanece constante independientemente del grado. Las ondas pueden dividirse en ondas de grado menor, y éstas a su vez, en ondas de grado aún más pequeño.

Dicho de otra forma, cada onda en una escala de tiempo determinada forma parte de una onda de grado mayor en otra escala. Sin embargo, debe tenerse en cuenta que las ondas pueden ser observables siempre y cuando tengamos un volumen mínimo de transacciones. Por tanto, las ondas se replican a sí mismas en diferentes escalas.

En este otro ejemplo puedes observar cómo dentro de cada onda de impulso (1, 3, 5) tienes a su vez cinco ondas más pequeñas, mientras que cada corrección (2, 4, a, b, c) tiene de tres a cinco ondas.

Si hicieras zoom en la escala del gráfico más y más, encontrarías el mismo patrón una y otra vez.

Los tres componentes centrales de la Teoría de la Ondas de Elliott son:

- El patrón de las ondas.

- Los coeficientes.

- El tiempo.

El patrón se refiere a los tipos de ondas que podemos encontrar. Los coeficientes están formados por los números de la Secuencia de Fibonacci y nos ayudan a determinar los puntos de retroceso y posibles objetivos del precio. Mientras que el tiempo es un parámetro que nos ayuda a confirmar el patrón y el coeficiente de las ondas.

Un ejemplo de la vida real

¿Has oído hablar de una empresa llamada Apple? Estoy seguro que sí. Veamos un ejemplo del Mercado de Acciones con las cotizaciones para este gigante entre Julio 2019 y Febrero 2022. Sólo queremos que te enfoques en los puntos máximos 1, 3, y 5 y en los mínimos 2 y 4.

Usaremos un gráfico de Velas Japonesas de 1 Día a partir de las herramientas y gráficos gratuitos, sacados en este caso de la página de información económica, Investing.com.

Observamos un movimiento ascendente desde un mínimo de unos 48$ (39,6€) en agosto de 2019 hasta un máximo de 82$ (67,7€) en febrero de 2020, el cual representa la onda 1.

El shock negativo por la pandemia provoca una corrección profunda hasta un mínimo de unos 54$ (44,6€) en marzo de 2020.

A partir de allí, comienza un nuevo movimiento ascendente que recogería la onda 3 hasta un máximo de unos 137$ (113€), producto de los paquetes de estímulo fiscal en EEUU, aun cuando la economía real se contrajo. Como verás, el ajuste no es exacto, pero es que ningún mercado lo es…

Los movimientos de los mercados son no lineales y de estructura caótica, pero recuerda, aún dentro del caos hay un orden subyacente y ese es el que te interesa reconocer en los patrones: movimiento en una dirección, corrección parcial en la dirección contraria, y así sucesivamente hasta que el mercado cambia de dirección o se estanca.

¿Adivina qué pasa luego de la onda de impulso ascendente 3? Pues sí, una corrección parcial en la onda 4 hasta un mínimo de unos 104$ (85,8€).

¿Y luego? Pues un movimiento ascendente en un canal algo irregular hasta un nuevo máximo de unos 144$ (118,8€). Vale la pena notar que ya en la onda 5 el mercado se muestra agotado en su movimiento ascendente.

Ciertamente, los más escépticos dirán que hay un carácter muy subjetivo en esta teoría, lo cual es una de las principales críticas que se le hacen.

Pero, aquí vale la pena citar una frase sobre las tendencias que se le atribuye a Jesse Livermore, para muchos el mejor trader de todos los tiempos:

“Todos sabemos que los precios suben y bajan, sucedió en el pasado y sucederá en el futuro y eso es todo lo que necesitamos saber. No es aconsejable ser demasiado curioso ante las causas que provocan los movimientos de los precios, ya que te arriesgas a llenar tu cabeza de aspectos irrelevantes. Lo único que debemos hacer es buscar el movimiento e intentar seguir la corriente. No discutas con la tendencia, y sobre todo no trates de luchar contra ella”.

Te preguntarás en este punto de qué te sirve todo esto. Pues de mucho, de hecho, porque te puede hacer ganar dinero. Si entrenamos nuestra mente para reconocer estos patrones a medida que se van produciendo podríamos tener una buena probabilidad de acertar si tomamos una posición en el mercado.

Ondas de Eliott y Fibonacci

La Secuencia de Fibonacci.

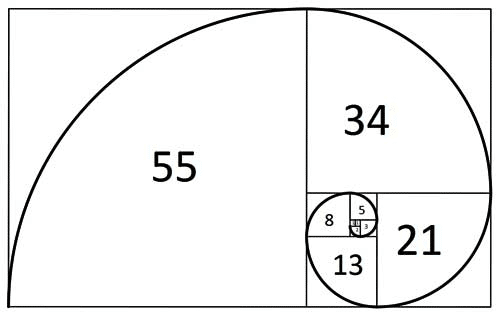

Volviendo a la teoría, si dividimos las ondas más grandes en ondas más pequeñas, y así continuamos sucesivamente, obtendremos los números de la Secuencia de Fibonacci: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, y así sucesivamente hasta el infinito.

El uso de estos números forma parte central de esta teoría, ya que se postula que una ley matemática universal gobierna este comportamiento. Esta secuencia tiene unas propiedades increíbles:

- La suma de dos números cualesquiera consecutivos de la secuencia es igual al número siguiente. Por ejemplo: 1+1=2; 2+1=3; 3+2=5; y así sucesivamente.

- El coeficiente de cualquier número con respecto al número que le sigue tiende a 61,8% luego de los 4 primeros números de la serie. Por ejemplo: 1/1=100%; 1/2=50%; 2/3=67%; 3/5=60%; 5/8=62,5%; 8/13=61,5%; 13/21=61,9%; y así sucesivamente.

- El coeficiente de cualquier número con respecto al número más bajo que le precede tiende a 161,8%. Por ejemplo: 13/8=162,5%; 21/13=161,5%; 34/21=161,9%; y así sucesivamente.

- El coeficiente de los números alternos tiende a 261,8%, o su inverso, 38,2%. Por ejemplo: 13/34=38,2%; 34/13=261,5%.

Como verás más adelante, los coeficientes son fundamentales para un aprovechamiento lucrativo de las ondas, ayudando a definir zonas objetivo y posibles puntos de entrada en los retrocesos.

Las ondas de Elliott son un importante señalizador de la estructura subyacente del mercado. Además han ayudado a entender la naturaleza Fractal de los movimientos, dejándonos ver que hay una correspondencia entre los movimientos en diferentes escalas de tiempo.

Todo ello nos permite anticipar un cierto orden dentro de la estructura aparentemente irregular de los mercados, y por tanto, abre la posibilidad de captar movimientos del precio con las oportunidades que esto supone para ganar dinero, siempre y cuando se pueda realizar un conteo y caracterización adecuados de las ondas y sus coeficientes.

Tipos de Ondas de Eliott

Tipos de Ondas de Eliott

Onda 1

Se forma cuando un grupo de participantes del mercado comparten un sentimiento de cambio de tendencia, ejerciendo presión al alza o a la baja sobre el precio de un activo bursátil. Cuando la onda 1 es alcista, su movimiento suele ser menos fuerte y más gradual, que el de una onda 1 bajista.

Por otro lado, la onda 1 suele ser la más corta de las tres ondas impulsivas. Para anticipar el final de una onda 1 es preciso examinar su estructura interna y las ondas de grado más pequeño, naturalmente en un marco de tiempo menor.

Esta onda tiende a detenerse sobre la base de la corrección previa, generalmente la onda b. Esto puede coincidir con un retraso de la corrección previa entre el 38,2% y el 61,8%.

Onda 2

Una vez que la primera onda ha concluido, podemos esperar una onda en la dirección contraria debido a la toma de ganancias por dudas en la gestación de la nueva tendencia, o bien, porque muchos aprovechan el retroceso para cerrar sus posiciones perdedoras a un menor precio.

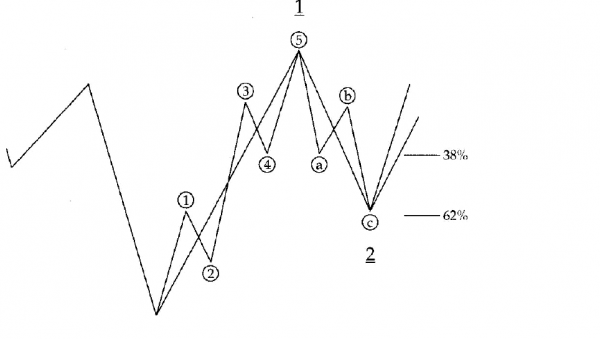

Generalmente, una onda 2 no puede retroceder la totalidad de la onda 1. El alcance de la onda 2 puede ser reconocido por la relación de números de Fibonacci y por la cuenta interna de las ondas.

En la mayoría de los casos, el retroceso alcanzará entre un 38% al 62% de la onda 1. Sin embargo, en algunos casos, el retroceso irá más allá del 62%, mientras que otros, el alcance será menor al 38%, lo cual sería un indicativo de corrección irregular en la onda 2. Normalmente, la onda 2 es un movimiento es forma de zigzag.

Onda 3

Son las ondas impulsivas más fuertes dentro del ciclo, generalmente ofrecen una mayor oportunidad de beneficios, pues se mueven más rápido y tienen un recorrido más largo. Ratifican la formación efectiva de una tendencia y suelen tener una pendiente elevada, acompañada de un volumen alto.

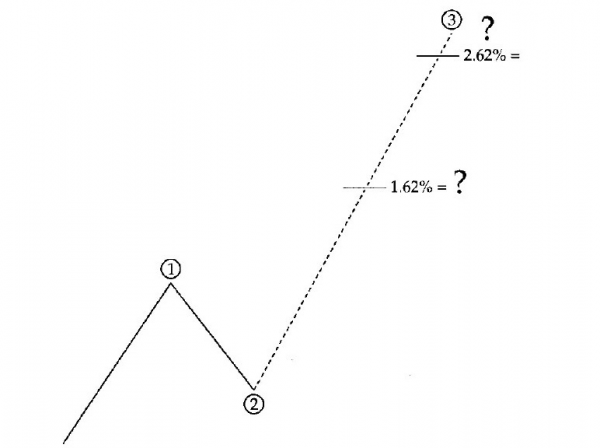

En pocas ocasiones la onda 3 tendrá una longitud menor a la onda 1, por lo que su objetivo generalmente alcanzará un recorrido mínimo de 1 a 1,62 veces la longitud de la onda 1, y a veces de 2,62 veces.

Para hacer una aproximación al fin de la onda 3 debemos ir a un marco de tiempo más pequeño y buscar, la onda 5 en esa escala que está dentro de la onda 3 de grado mayor.

Onda 4

Una vez culminada la onda 3 se produce la recogida de beneficios de aquellos traders que anticiparon y entraron en ese movimiento.

La forma de la onda 4 suele ser distinta de la onda 2 en virtud de la Regla de Alternancia para las correcciones: si la onda correctora 2 es simple (forma de zigzag), la onda 4 será compleja (triangulo de diversas formas) y viceversa. Es decir, esta regla postula que el mercado generalmente no actúa igual dos veces seguidas.

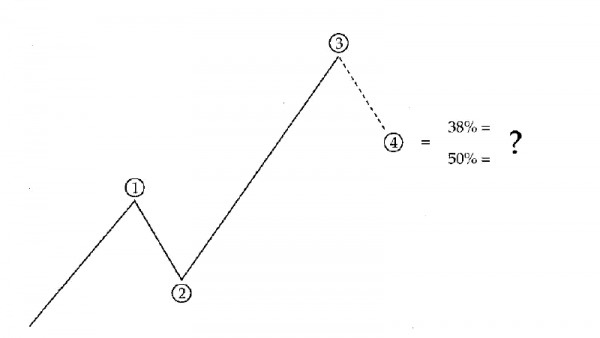

Igualmente los retrocesos son distintos a los de la onda 2. Generalmente se ubican entre el 38% y el 50%, y en muy pocos casos, en menos del 38%.

Otra regla que debemos considerar es que la onda 4 nunca debe cerrar por debajo del techo de la onda 1. Si se puede anticipar el fin de una onda 4, esto puede permitirnos identificar puntos de entrada en la siguiente onda. En este caso, igualmente buscamos la onda 5 en una escala más pequeña, dentro de la onda 4 de grado mayor.

Onda 5

Sabiendo que estamos dentro de una tendencia, la onda 5 representa el último empuje por el lado de la demanda para hacer subir los precios. No es tan pronunciada como la onda 3, pues los traders experimentados ya han salido o están en proceso de hacerlo para tomar sus ganancias, mientras que los traders amateur continúan comprando.

Es difícil proyectar el alcance de la onda 5 sin que haya concluido la onda 4, sin embargo, existen algunos métodos, si bien éstos tienen cierta subjetividad.

Esta onda generalmente es igual a la onda 1, o bien alcanza una longitud del 61,8% de la onda 1. También puede alcanzar un recorrido del 161,8% de la longitud neta de las ondas 1 y 3 juntas, o bien, un 161,8% de la onda 3.

Correcciones de las Ondas de Eliott

Las correcciones pueden ser simples (forma de zigzag) o complejas (todas las demás formas).

Correcciones Simples

Una vez que concluyen las 5 ondas de grado menor que forman la onda a, la corrección de la onda b alcanzará un retroceso de 50% a 75% aproximadamente.

Como la onda c comparte características con la onda 3, puede ofrecer posible puntos de entrada para hacer trading.

Correcciones Complejas

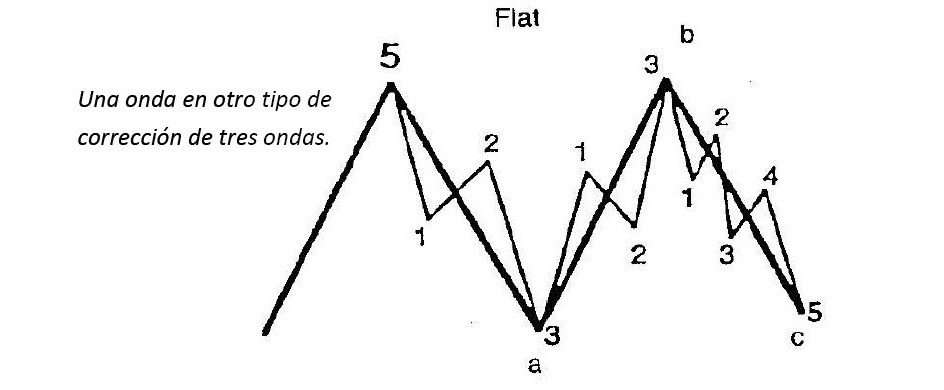

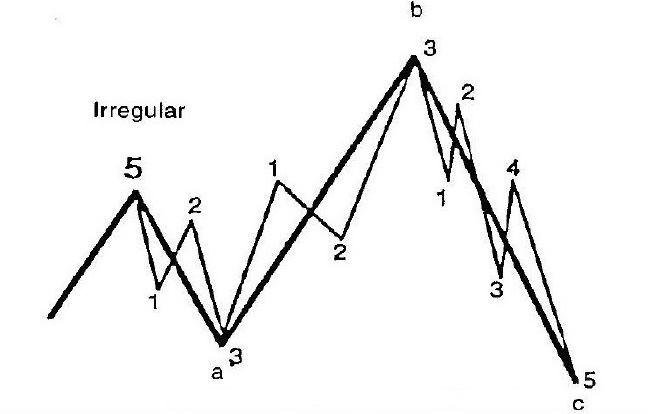

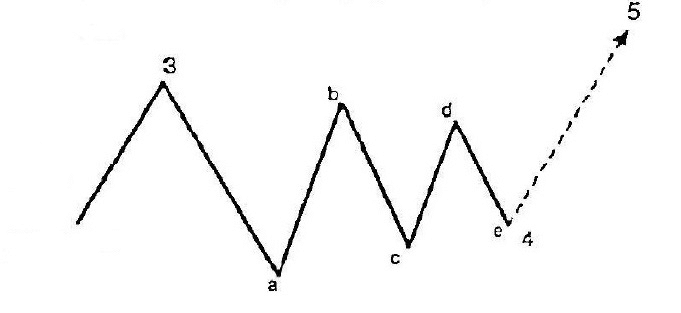

Hay 3 tipos de correcciones complejas: plana, irregular y de triángulo.

Correción Plana

En este caso, las 3 ondas a-b-c son prácticamente iguales, por lo que forman una suerte de doble triángulo o doble techo.

Corrección Irregular

En este caso, la onda b excede el máximo de la última onda de impulso u onda 5.

Corrección de Triángulo

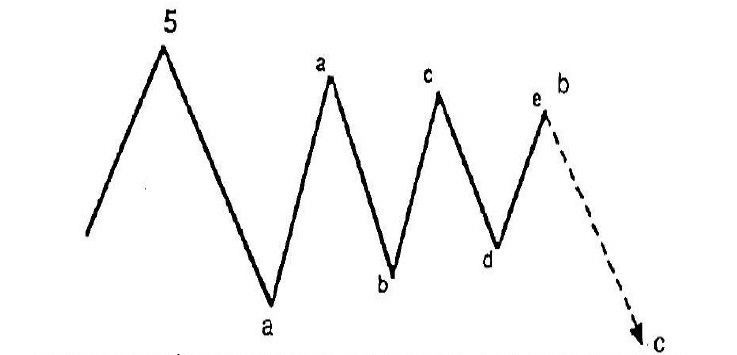

Estas correcciones están representadas por patrones de 5 ondas a-b-c-d-e, y generalmente ocurren durante una onda 4 u onda b.

Cuando los triángulos ocurren en la onda 4, los precios tienden a tomar la dirección de la onda 3.

Cuando los triángulos ocurren en la onda b, los precios tienden a tomar la dirección de la onda a.

Ondas de Eliott y su dimensión temporal

Aunque es el aspecto menos abordado de la teoría también debe tomarse en cuenta, ya que las ondas necesitan tiempo para desarrollarse y eso afectará las decisiones de inversión que tomemos.

Para identificar tendencias y patrones e intentar anticipar movimientos con una cierta probabilidad, debe haber comenzado ese movimiento primero.

De manera que, aunque esta teoría puede usarse en cualquier período de tiempo, requiere una cantidad importante de observaciones y está pensada para buscar posiciones con amplios recorridos, aunque también con riesgos importantes en las correcciones.

Por tanto, tal vez no sea la mejor opción para operar Intradía en los estilos más especulativos como el scalping trading, especialmente cuando nuestras posiciones sean de segundos o minutos como máximo.

Sí resulta un enfoque muy útil como herramienta para mapear el mercado y tener una cierta idea de, dónde estamos y hacia dónde podríamos ir.

Gráfico Ondas de Eliott

Pero recordemos: en trading el análisis del mercado es una función racional de nuestro hemisferio cerebral izquierdo, mientras que la decisión de tomar puntos de entrada, y luego la gestión de una operación, están profundamente influenciadas por nuestras emociones y psicología, lo cual depende de aspectos no racionales en nuestro hemisferio cerebral derecho, especialmente para los traders minoristas y el público no versado sobre cómo funcionan los mercados financieros.

Es decir, tu psicología puede influir en última instancia en la toma de decisiones de inversión más allá del análisis que realices, llevándote a actuar por impulso, a cometer errores y a perder dinero. Ello cae más en el campo del Psicotrading, pero debes tomarlo en cuenta, sin importar la técnica que utilices.

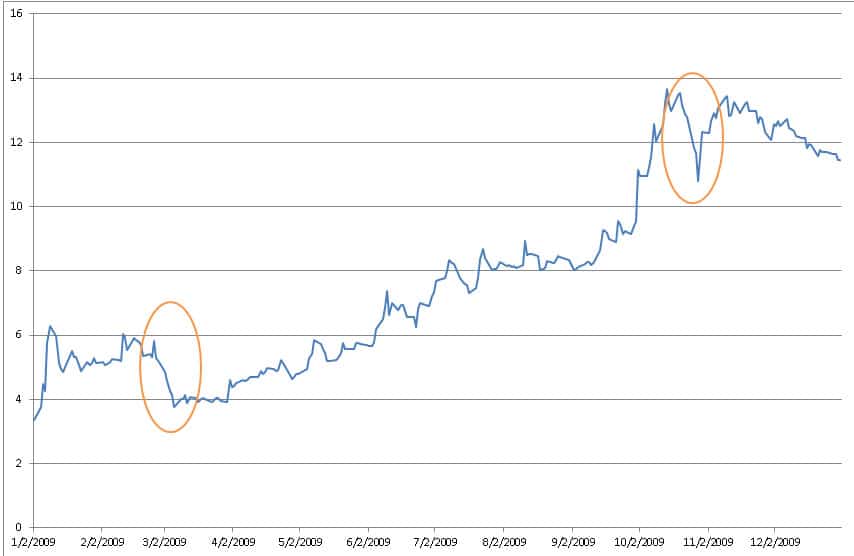

Otro aspecto no muy publicitado son las relaciones temporales de Fibonacci, pues muchos afirman que los coeficientes también pueden afectar la cantidad de tiempo que tardan en formarse las ondas. Es decir, que esa ley universal matemática no sólo se manifestaría en el carácter de las ondas de mayor y menor grado, sino en su duración.

De este modo, si contamos a partir de puntos máximos o mínimos relevantes para la escala de tiempo observada, muchas veces encontraremos que los próximos cambios importantes ocurrirían en períodos iguales a números de la Secuencia de Fibonacci: 8, 13, 21, 34, 55, etc.

Cómo funciona la Teoría de las Ondas de Eliott en bolsa

Para aprovechar esta teoría en nuestro beneficio debemos recordar que en el trading trabajamos sobre probabilidades, no podemos dar nada por sentado en un 100% jamás, de manera que la incertidumbre siempre formará parte de nuestra toma de decisiones.

Debemos tomar sólo aquellos trades que supongan una alta Probabilidad de Acierto, y sobre todo, ofrezcan un buen Ratio Beneficio/Riesgo.

Allí es fundamental identificar las ondas y sus coeficientes, ya que si el conteo de ondas es adecuado, puedes tomar posiciones sumamente rentables. Incluso, con sólo manejar adecuadamente los coeficientes también puedes tomar ventaja, aún sin una caracterización exacta de las ondas.

Todos estos targets vinculados a los coeficientes Fibonacci se pueden medir de máximo a máximo, de máximo a mínimo, de mínimo a mínimo, y de mínimo a máximo.

Son relaciones que se pueden observar una vez que el hecho ya ha ocurrido, pero no siempre está claro cuáles son relevantes durante el movimiento del precio, y esa es una de las limitaciones de este enfoque, por lo cual muchos le atribuyen cierta subjetividad.

Lo que sí está muy claro es que siempre debes validar que ocurra, o haya ocurrido, un movimiento relevante en el precio para deducir en dónde está el mercado. Es recomendable también, usar esta teoría en conjunción con otras herramientas del análisis técnico, como el uso de Soportes y Resistencias entre otras.

La clave que debes recordar es esta: hay un orden subyacente y ese es el que te interesa reconocer en los patrones. Un movimiento en una dirección, una corrección parcial en la dirección contraria, y así sucesivamente hasta que el mercado cambia de dirección o se estanca.

Veamos ahora un ejemplo de la Teoría de las Ondas de Eliott, pero sólo usando los coeficientes.

Los Retrocesos de Fibonacci: Un enfoque sin contar las Ondas

¿Puedes abordar esta teoría sin contar exactamente las ondas? Sí, por supuesto. Usando los coeficientes o retrocesos de Fibonacci puedes determinar zonas probables de entrada luego de las correcciones, aún sin deducir de manera exacta en cuál onda te encuentras.

En este caso usaremos las cotizaciones de Starbucks Corporation en un gráfico de 60 minutos para el período 01 de enero al 12 de febrero 2022, tomado de la página Investing.com.

- Imagina el gráfico sin ningún tipo de anotación, sólo las velas japonesas.

- Lo primero que debería llamar tu atención es un claro rango lateral durante el mes de enero, entre 101$ (83,3€) y 105$ (86,6€) aprox.

- Buscas movimientos tendenciales para mejorar las probabilidades a tu favor, y ganar el máximo ratio Beneficio/Riesgo posible cuando decidas abrir una posición.

- Hacia el 28 de enero el precio rompe la zona de soporte con un marcado gap bajista haciendo nuevos mínimos en niveles de 96$ (79,2€) en días posteriores.

- Proyecta los máximos y mínimos de este descenso y podrás ver un canal bajista. ¿Continuará bajando el precio? No puedes saberlo con certeza, nadie puede.

- Comienza un claro movimiento ascendente hacia el techo de ese canal bajista hasta niveles de 99$ (81,7€).

- A través del panel de herramientas gráficas en Investing.com proyectas los retrocesos de Fibonacci. Esto te da el movimiento desde su mínimo 0% (96$ – 79,2€) hasta su máximo 100% (99$ – 81,7€) y la proyección de sus posibles extensiones hasta 161,8%, 261,8% y 361,8%.

- Hasta este momento no sabes hacia dónde irá el mercado, sólo supones que luego de ese claro movimiento ascendente, es probable que luego de la corrección el mercado continúe al alza.

- Ocurre la corrección y te interesa conocer qué porcentaje de la onda 1 retrocede la onda 2. La corrección se acerca al percentil 61,8%. Entonces, Corrección = 100% – 61,8% = 38,2% aprox., tal y como predice la teoría.

- Una vez que el precio retoma su aumento y rompe el techo del canal bajista en unos 99$ (81,7€), tienes una primera señal de entrada y según los coeficientes proyectados, podría alcanzar hasta un 161,8% de la onda 1.

- En efecto, el precio llega a ese nivel y corrige nuevamente. Una vez que rompe nuevamente ese pequeño rango lateral, tienes una nueva señal de entrada en 102$ (84,2€).

- Aunque el precio no llega a un 261,8%, se acerca. Puedes elegir salir cuando comienza la corrección o mantener tu posición con cautela.

- Finalmente el precio llega a niveles relativamente cercanos al 361,8%. Pudiste haber tomado una posición larga desde el comienzo de la segunda onda de impulso y mantenerla con cautela hasta el agotamiento del movimiento en niveles de 107$ (88,3€) con importantes beneficios, y sin tener que determinar en cuál onda te encontrabas exactamente.

El conteo ayuda, pero si comprendes al menos la esencia de los coeficientes o retrocesos de Fibonacci, ya puedes determinar posibles zonas de entrada para hacer trading y ganar dinero. Ten en cuenta que si no realizas el conteo, debes ser más cauteloso sobre dónde te encuentras.

Como verás es relativamente sencillo observar el movimiento una vez que este ya ha ocurrido. Lo que resulta un tanto más complejo es, una vez proyectados los coeficientes, tener el control emocional para abrir una posición a medida que se va llenando el gráfico de izquierda a derecha y las señales aparecen.

Después de todo, parafraseando a Warren Buffet, “si no puedes controlar tus emociones, no puedes controlar tu dinero”.

Ahora veremos algunas aplicaciones prácticas en el Mercado de Futuros actual, contando las ondas en conjunción con los coeficientes:

Las Ondas de Eliott y el Oro

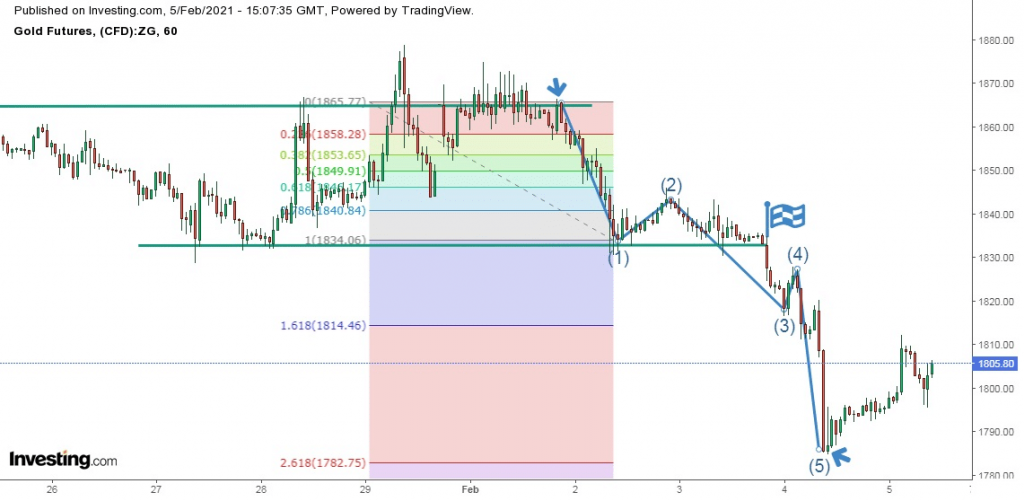

Usaremos el Contrato de Futuro del Oro en un gráfico de velas japonesas de 60 minutos a partir de las herramientas disponibles en Investing.

Abarcaremos el período entre el 24 de Enero y el 5 de Febrero de 2022. Recuerda, para contar primero debe ocurrir un movimiento relevante en el precio, especialmente en dirección contraria a la tendencia anterior:

Para la parte inicial del período observado, tienes un claro rango lateral del precio entre 1.834$ (1.522,4€) y 1.865$ (1.548,1€) aproximadamente. Entre el 1-2 de febrero se produjo un movimiento descendente hacia el soporte de ese rango.

Este movimiento relevante y limpio te permite utilizar, en primer lugar, los Coeficientes de Fibonacci entre el máximo y el mínimo de ese rango, proyectando las posibles extensiones hasta 161,8%-261,8%.

Aún no estamos caracterizando ondas, sólo queremos saber si el movimiento posterior se ajusta en alguna medida a los coeficientes, para anticipar movimientos descendentes más grandes.

Luego, ocurre una corrección menor que no llega a alcanzar un retroceso de 38,2%, retomando lentamente el camino a la baja.

Sin embargo, si observas la zona de soporte del rango, y tomando en cuenta el carácter corto y débil de la corrección, puedes suponer que si el precio rompe esa zona, probablemente continúe en dirección descendente hacia algún objetivo entre el 161,8% y el 261,8% si la tendencia toma fuerza.

En este punto puedes caracterizar dos ondas. La onda (1) y la onda (2). Ya sabes que si la tendencia continúa, aún faltan tres ondas descendentes. Una vez que la posible onda (3) comienza a cerrar el precio, formando un triángulo con la línea de soporte del rango, tienes una primera señal de entrada donde se encuentra el banderín.

Dependiendo de tu estilo de inversión, podrías haber salido al finalizar la onda (3), o bien, mantener la posición y observar la fuerza del retroceso con cautela, para mantener la posición hasta la posible onda (5).

Sabes que ese retroceso que se presenta formaría la posible onda (4), por lo que una vez que el mercado comienza a bajar nuevamente, y visto el carácter corto y débil del retroceso, puedes suponer que la onda (4) ha terminado y ya estamos en pleno comienzo de la onda (5), con posibilidad de recorrido hasta 161,8% al menos. Si saliste al finalizar la onda (3), podrías volver a entrar al comienzo de esta onda (5).

Puedes ver que en la hipotética onda (5) hay una suerte de corrección menor luego de las primeras velas, por lo que el movimiento no es completamente limpio.

Recuerda que no necesariamente el mercado se ajustará de manera exacta a la configuración teórica de las ondas. Debes prestar más atención a los coeficientes de Fibonacci que a la exactitud de las ondas.

No obstante, es interesante notar que esa corrección ocurre alrededor del 161,8%, por lo que podrías cerrar tu posición nuevamente al comenzar la corrección, o bien, observar con cautela el carácter de la misma.

Una vez que el mercado comienza a bajar nuevamente, podrías volver a entrar, o bien, confirmar con la posición que mantuviste abierta que, el mercado aún tiene potencial probable de recorrido hasta un 261,8%.

Cuando culmina todo este largo recorrido descendente, puedes ver que el patrón de ondas se asemeja a lo que anticipa la Teoría de la Ondas de Elliott, aunque no de manera exacta claro.

Por ejemplo, el recorrido pudo haberse extinguido al llegar al 161,8%. No obstante, parte de la clave viene de la longitud de la onda (1), la cual nos sugiere cuál podría ser la longitud agregada de las siguientes ondas impulsivas (3) y (5).

Siguiendo los aspectos centrales de la teoría pudiste haber tomado al menos 2 operaciones, o bien, una operación larga desde la onda (3) hasta la onda (5) con beneficios importantes.

Conclusión

Como verás, la configuración de las ondas no es exacta, pero los coeficientes sí que nos dan una mejor idea de la extensión de los recorridos.

No obstante, es relativamente fácil observar esto luego de que el evento ya ocurrió, por lo que, al desarrollar nuestro análisis, es preciso apoyarnos más en nuestra intuición y creatividad.

Debemos aprender a utilizar más nuestro hemisferio cerebral derecho para la elección de puntos de entrada y la gestión de las operaciones.

Una vez que ocurra un movimiento importante, proyecta los coeficientes de Fibonacci sobre ese movimiento y observa con paciencia y cautela.

A medida que el mercado avance, ve caracterizando las ondas y anticipa posibles puntos de entrada si se rompen ciertos niveles de soporte o resistencia, especialmente luego de las correcciones.

Además, no olvides que tu cuenta de inversión o trading debe poder soportar cualquier corrección menor que ocurra en los movimientos, siempre y cuando ésta se ajuste a una buena Gestión Monetaria de tu capital.

En caso contrario, si el movimiento del mercado no se ajusta a lo que anticipaste, cierra tu posición y acepta la pérdida, para buscar futuras oportunidades sin comprometer tu capital.

Por ello, un buen control emocional o buen psicotrading resulta tan importante como el análisis y la gestión monetaria. Si no entras y sales del mercado cuando debes, perderás dinero aun cuando aciertes la dirección del movimiento.

Espero que este artículo te haya sido de ayuda en tu formación como inversionista y trader.

Recuerda, presta más atención a los coeficientes de Fibonacci que al carácter exacto de las ondas.