Sistema de Trading: Qué es y Cómo funciona

La accesibilidad a los mercados económicos de todo el mundo es absoluta, y es que con tan sólo un clic desde la comodidad de nuestro hogar cualquiera podemos empezar a operar con acciones de algunas de las marcas más relevantes del planeta.

En el mercado podemos encontrar todo tipo de perfiles: desde los grandes fondos y bancos de inversión hasta un verdadero ejército de traders minoristas.

Los llamados home traders representan todas aquellas personas que están invirtiendo pequeñas cantidades de dinero, buscando ganar mayores rentabilidades que las ofrecidas por los canales tradicionales.

Una de las herramientas que necesitarás si te quieres unir a este gran grupo es un sistema de trading personalizado.

Con él podrás contar con una metodología definida para aumentar tus posibilidades de ganar dinero a largo plazo. ¿Quieres saber cómo funciona? ¡Sigue leyendo!

¿Qué es un sistema de trading?

Es el conjunto de reglas que deben ejecutarse de forma disciplinada, con el objetivo de obtener una esperanza matemática positiva a lo largo de una serie de operaciones.

El fin último es obtener beneficios económicos de forma consistente.

En sentido estricto, se refiere a la estrategia que usarás para operar con ventaja, intentando aprovechar las probabilidades a tu favor.

Sin embargo, te invito a concebirlo bajo un enfoque más integral. De esta forma, un sistema de trading se compone de un plan y de una estrategia.

El plan es el qué y la estrategia es el cómo.

Ambos componentes a su vez, se basan en los 3 pilares del trading: análisis técnico, gestión monetaria y psicotrading.

- El análisis técnico te permite mapear el mercado para identificar zonas de operación según esquemas que se repiten en el tiempo.

- La gestión monetaria te permite controlar tu riesgo y preservar tu capital a largo plazo.

- El psicotrading te permite gestionar tus emociones de manera adecuada para no sabotear tu propia operativa.

¿Alguna vez soñaste en la infancia con ser piloto de avión? Pues bien, la aplicación de un sistema de trading de manera profesional se le parece mucho.

El piloto debe contar con la formación y experticia para poder maniobrar el avión desde el despegue hasta el aterrizaje sin sufrir ningún percance. Para ello, debe contar con un plan de vuelo que especifique la ruta del viaje y los parámetros en los que se basa este plan.

De la misma forma, tiene que utilizar una estrategia de vuelo, la cual descansa sobre la operación de un sistema automático.

El piloto debe monitorear y operar este sistema a lo largo de todo el viaje:

Nivel de combustible, alerones, altitud, latitud, presión, piloto automático, tren de aterrizaje, motores, planes de contingencia, conocimiento de las rutas de vuelo, el terreno y el clima asociado a ellas, etc.

Para poder cumplir el plan de vuelo, debe apoyarse en este sistema de vuelo automático.

En el trading, para poder cumplir el plan debemos basarnos en alguna estrategia que nos permita operar con ventaja matemática a nuestro favor.

La esperanza matemática en el trading

A continuación te doy un ejemplo de cómo calcular la esperanza matemática o valor esperado de una operación. Sean:

Xg: el beneficio proyectado de una operación

Xp: la pérdida proyectada de una operación

E(Xi): el valor esperado de X

pi: la probabilidad de ocurrencia de Xi (porcentaje de acierto/fallo)

Entonces,

E(Xi) = ( Xg * pg ) – (Xp * pp )

Ahora supongamos que en una operación determinada decides trabajar con un ratio B/R de 2/1.

Recuerda que mientras mayor sea el recorrido del precio, menor será su probabilidad de ocurrencia y viceversa.

Es más difícil que ocurra un escenario mientras más lejos se encuentre el precio.

Mientras que es más fácil que ocurra un escenario en tanto más cerca se encuentre el precio.

Por tanto, al escenario de obtener un beneficio de 2 le asignamos una probabilidad de 33% o 0,33 porque es más difícil que ocurra.

Mientras que, al escenario de obtener una pérdida de 1 le asignamos una probabilidad de 66% o 0,66 porque es más fácil que ocurra.

¿Cuál es el beneficio esperado (esperanza matemática) de esta operación?

E(Xi) = ( 2 * 0,33 ) – ( 1 * 0,66 )

= 0,66 – 0,66

= 0

Lo que buscas con un sistema de trading es obtener una esperanza matemática positiva para poder ganar dinero.

El caso anterior nos dice que con 33% de acierto estamos tablas o breakeven. No ganamos ni perdemos dinero.

¿Qué ocurriría si fueras capaz de aumentar el porcentaje de acierto a 40% con el mismo ratio B/R?

E(Xi) = ( 2 * 0,4 ) – ( 1 * 0,6 )

= 0,8 – 0,6

= 0,2

En este caso, ya la esperanza matemática pasa a ser positiva. Con ese ratio B/R necesitas al menos un 40% de aciertos para ganar dinero luego de una serie de operaciones.

¿Y si el ratio B/R fuera de 0,75/1 podrías ganar dinero?

Al escenario de obtener un beneficio de 0,75 le asignamos una probabilidad de 70% o 0,7. Mientras que, al escenario de obtener una pérdida de 1 le asignamos una probabilidad de 30% o 0,3.

E(Xi) = ( 0,75 * 0,7 ) – ( 1 * 0,3 )

= 0,525 – 0,3

= 0,225

La esperanza matemática es positiva. También puedes ganar dinero con recorridos muy cortos del precio que son más probables, pero necesitas un alto porcentaje de aciertos para que funcione.

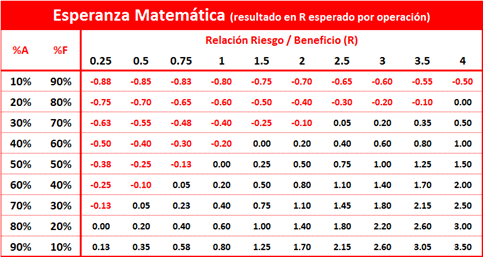

En la siguiente tabla podrás observar la esperanza matemática para distintas combinaciones del porcentaje de aciertos y el ratio B/R:

La importancia de un sistema de trading radica en que te proporciona una metodología, que si ha sido probada, te permitirá ganar dinero luego de muchas operaciones.

Sin embargo, te advierto que el mercado es caótico, no lineal, aleatorio y ambiguo.

Hay infinidad de resultados probables que se pueden dar dependiendo de diversos factores.

Si no tomas buenas decisiones al operar, pondrás las probabilidades en tu contra y la esperanza matemática se volverá negativa.

Por ello resulta de utilidad tener un sistema que te ayude en tan difícil tarea.

Sistemas de Trading: Características, Alcance y Limitaciones

Al menos son 4 las características que debe poseer un buen sistema:

- Rentabilidad. Debe permitir obtener una ventaja estadística a largo plazo para poder ganar dinero de forma consistente.

- Exactitud. Debe basarse en parámetros claros y concisos que se puedan identificar y aplicar una y otra vez sin ambigüedad.

- Simpleza. No debe ser demasiado complejo. En trading menos es más.

- Adaptabilidad. Debe poder aplicarse a diferentes condiciones de mercado sin perder validez.

Un sistema es una condición necesaria, pero no suficiente para un trading consistente y rentable. En este sentido existen tantos sistemas como traders hay en el mercado.

Recuerda que al hacer trading no intercambias activos bursátiles, intercambias tus sistemas de creencias con los sistemas de creencias de los otros participantes del mercado.

Por tanto, ningún sistema es ganador por sí mismo. Si así fuera, todos los traders usarían el mismo sistema. En realidad, cada quien usa lo que mejor se ajusta a su estilo, perfil de riesgo y personalidad.

Un sistema, para ser considerado como tal, tiene que ser probado cientos o miles de veces antes de operar en real. Debes validar que te proporcione una ventaja estadística primero.

Todo sistema requiere tiempo para probar que es ganador.

Por otro lado, considera que sólo la combinación correcta entre el ratio B/R y el porcentaje de aciertos es lo que hace que un sistema pueda ser ganador.

El éxito no depende de un sistema particular, sino de cómo lo utilizas. Cabe preguntarnos entonces: ¿cuáles son los elementos que garantizan el éxito más allá del sistema?

Podemos decir que son 3 elementos fundamentales:

Probabilidades

El futuro no es más que un conjunto de escenarios con diferentes probabilidades de ocurrencia. De lo que se trata es de buscar aquellos escenarios más probables para aprovecharlos a tu favor.

Si esto es así, no debes intentar predecir el futuro, pues no lo lograrás y terminarás entrando en un círculo vicioso.

El resultado será cambiar el sistema una y otra vez, y nunca te dará los resultados esperados. Después de todo, recuerda que necesitas una gran cantidad de casos para que la ventaja estadística se exprese.

No puedes evitar las operaciones perdedoras. Sólo debes tener clara cuál es la combinación óptima entre el ratio B/R y el porcentaje de aciertos.

En un contexto aleatorio, las probabilidades se van configurando de acuerdo a dónde planeas salir en cada operación.

Ello está determinado por el stop loss y el take profit. Mientras más cercanos estén, mayor es su probabilidad de ocurrencia y viceversa.

Riesgo

Debes controlar el riesgo porque en definitiva, no puedes predecir el precio. Como necesitas una muestra de casos muy grande, debes arriesgar poco por operación.

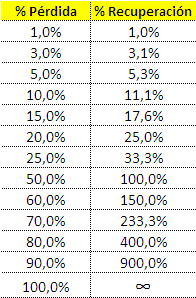

Al controlar el riesgo evitas el apalancamiento asimétrico. ¿Qué significa eso?

Mientras más grandes sean las pérdidas sufridas en relación a tu capital inicial, mayores tendrán que ser las ganancias proporcionales para recuperarlo:

Sólo con porcentajes de pérdida muy bajos sobre tu capital te será posible recuperarlo fácilmente.

Pero, si las pérdidas son muy grandes, la ganancia proporcional tendrá que ser cada vez mayor para volver a tener el mismo capital inicial.

Si pierdes 1% sólo necesitas ganar 1% para volver a tener el mismo capital inicial. Si pierdes 3% necesitas ganar un 3% para recuperarte.

Pero a partir del 10% requerirás cada vez más ganancias para recuperarte. Si pierdes 50% necesitas ganar nada menos que el 100% para recuperarte.

Por ello, cuando acumulamos pérdidas muy grandes nos resulta tan difícil volver a recuperar nuestro capital.

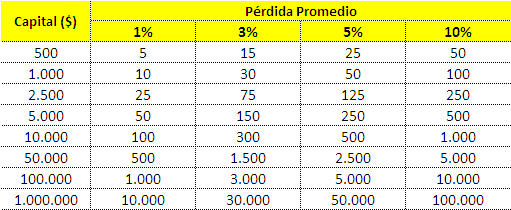

Es por ello que se recomienda mantener las pérdidas entre el 1%-3% de nuestro capital. El tamaño de nuestra cuenta de trading determinaría hasta dónde podemos llegar en materia de riesgo.

Además nos permite planificar qué activos bursátiles nos convienen más que otros. Recuerda que cada mercado tiene sus características particulares y debes adaptar tu sistema al tamaño del capital.

No te conviene operar instrumentos cuya variabilidad promedio suponga el riesgo de sufrir pérdidas más allá del 1%-3% de tu capital.

Psicotrading

No debes operar en base a expectativas, sino en base a probabilidades de ocurrencia.

Debes ser capaz de aplicar tu sistema de forma disciplinada, mecánica y neutral sin importar el resultado.

Más que el sistema en sí mismo, lo que te ayuda a tener consistencia es ser capaz de aplicarlo cada vez que se presente una señal para operar.

No basta con saber, debes ser capaz de ejecutar cada vez que se requiera. Ello no es posible sin buena gestión emocional.

Se supone que partes de la base de un sistema cuyas bondades estadísticas ya han sido probadas antes de operarlo en real.

Componentes de un Sistema de Trading

Los componentes de este tipo de sistema son dos: el plan y la estrategia.

Plan de Trading

Representa el qué vas a hacer. Contiene los parámetros generales de operación, entre ellos:

Capital

Debes disponer de una cantidad que te puedas permitir perder. Este factor determinará otros elementos de tu plan.

Ejemplo: “Capital de Riesgo = 10.000 $”.

Mercado

Debes definir qué tipo de activo vas operar de acuerdo a tu experiencia, capital, etc.

Ejemplo: “Mercado de Futuros / Nasdaq 100 E-Mini Futures NQ”.

Marco temporal

Debes seleccionar la escala temporal en la que vas a operar. ¿5 minutos, 15, 30, o tal vez 60? Recuerda que los marcos temporales mayores requieren más capital para poder absorber los movimientos del precio.

Ejemplo: “Marco de Operación: 5 minutos / Marcos de Referencia: 15-30 minutos”.

Tipo de operativa

¿Vas a realizar daytrading o swing? Debes haber desarrollado un estilo propio de trading.

Ejemplo: “Daytrading: Scalping”.

Itinerario de operación

Debes definir en qué horario operarás de forma regular.

Ejemplo: “De 9:30 a.m. a 12:30 p.m. / Eastern Time”.

Parámetros de gestión monetaria del capital

Debes definir la pérdida máxima por operación y por día que te permite tu capital.

De igual manera es saludable establecer límites semanales, así como tu máximo drawdown tolerable. De igual forma debes definir el tamaño de tu posición regular.

“Pérdida Máx. por Operación = 80 $”.

“Pérdida Máx. por Día = 240 $”. Es decir, puedo aceptar un máximo de 3 pérdidas consecutivas por sesión.

“Máximo Drawdown = 960 $”. Es decir, puedo aceptar un máximo de 4 sesiones perdedoras seguidas. Si esto ocurre, debes realizar una pausa y revisar si está ocurriendo algo con tu psicotrading.

“Tamaño de Posición = 1 contrato fijo”. Recuerda que aumentar la cantidad de contratos supone un aumento del riesgo. Por tanto debes respetar este parámetro y no promediar operaciones.

Es importante definir cuál es la combinación óptima para ti entre el porcentaje de aciertos y el ratio B/R.

Si tu capital es pequeño (≤ 10.000 $), tal vez te convenga buscar un alto porcentaje de aciertos. Por el contrario, si tu capital es relativamente más amplio (> 10.000 $), convendría privilegiar un alto ratio B/R.

Ejemplo: “% de Aciertos = 66% / % de Fallos = 34% / Ratio B/R = 60 $ / 80 $ = 0,75 / 1”.

Si realizas esta ejecución a lo largo de 100 operaciones tendrás un valor esperado de:

E (X) = ( 0,66 * 100 Op. * 60 $ ) – ( 0,34 * 100 Op. * 80 $ ) = 1.240 $

Esto supone un rendimiento bruto de 12,4% sobre tu capital, nada mal… Pero, dado tu ratio B/R, sólo lo podrás lograr con un 66% de aciertos y mucha disciplina.

Además debes deducir las comisiones. Supongamos que la comisión por operación es de 5 $. Entonces:

Beneficio Neto = E (X) – ( 5$ * 100 Op. ) = 1.240 $ – 500 $ = 740 $ (7,4%)

Cantidad de operaciones

De acuerdo a tu estilo y parámetros de riesgo, fija un límite a este parámetro. Recuerda que más allá del resultado debes pagar por cada operación realizada y ello afectará tu beneficio neto.

Ejemplo: “Límite de Operaciones Diario = 5”.

Bitácora de operaciones

Debes llevar un registro de todas tus operaciones y sus estadísticas principales para poder autoevaluarte. Te recomiendo usar una hoja de cálculo en Excel para tal fin.

La bitácora incluye aspectos cuantitativos y cualitativos que permiten observar la evolución de tus resultados.

Todos estos parámetros establecen los límites que tendrá tu operativa, así como tus metas. Debes respetarlos siempre para avanzar en el logro de la consistencia.

Estrategia de Trading

Representa el cómo lo vas a hacer. Contiene las condiciones que se deben cumplir para poder colocar una orden, gestionarla y cerrarla.

Recuerda que en general, cuando escuches hablar de un sistema, te están hablando de la estrategia que aplicas al operar. Sin embargo, en nuestro enfoque integral, el sistema contiene el plan y la estrategia.

Los elementos principales de la estrategia son:

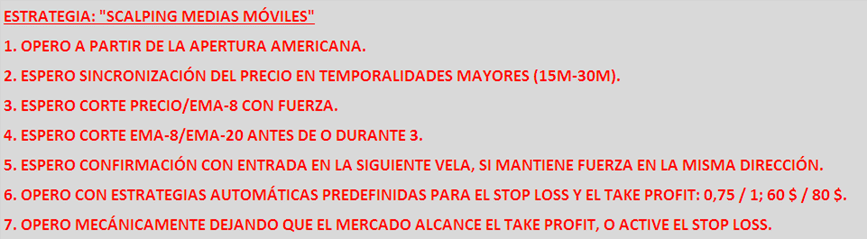

Set-up: ¿Cuándo opero?

Sólo colocarás una orden si se cumple el set-up.

Ejemplo:

“Opero a partir de la apertura americana”.

Esta sesión es la que ofrece mayor movimiento del precio debido al alto volumen de transacciones, el mayor del mundo para este mercado.

Además en tu plan has especificado un itinerario de operación de 3 horas desde la apertura, entre 9:30 a.m. y 12:30 p.m. ET.

No necesitas operar todo el día, sólo necesitas al menos 1 operación ganadora durante 22 sesiones para lograr las metas proyectadas en el plan.

Filtro: ¿Cuándo no opero?

En las ocasiones en las cuales se presenten estas condiciones no operarás.

Ejemplo:

“No opero en sesiones con alta volatilidad”.

Si la volatilidad toma valores extremos no operarás, ya que las fluctuaciones del precio son muy irregulares y bruscas, por lo tanto, es más difícil proyectar escenarios.

“No opero desde 5 minutos antes y hasta 5 minutos después de la emisión de noticias fundamentales de la economía norteamericana”.

No debes operar en base a noticias fundamentales, sino más bien, en base a la reacción a estas noticias.

Estás haciendo scalping, además, te basas en al análisis técnico.

Entrada: ¿Cuándo y cómo entro al mercado?

Aquí especificas las condiciones puntuales que debes observar en el mercado para abrir una posición.

Ejemplo:

“Espero sincronización del precio en temporalidades mayores: 15-30 minutos”.

Es decir, el precio debe estar en la misma dirección en las 3 temporalidades.

Tu marco de operación es de 5 minutos, pero debes observar en simultáneo el precio en temporalidades de 15 y 30 minutos para validar la dirección del precio.

“Espero corte del precio sobre la media móvil exponencial de 8 períodos (EMA-8) con fuerza”.

La estrategia se basará en el uso de medias móviles exponenciales y sus puntos de corte.

La EMA de 8 períodos recoge el promedio de los últimos 40 minutos ( 8 períodos x 5 minutos). Por tanto, nos revela el momento del precio.

Usamos gráficos de velas japonesas. En primer lugar, el precio de cierre (la vela) debe cortar con fuerza sobre la EMA-8, lo cual indicaría que el precio se está acelerando.

“Espero corte de la EMA-8 sobre la media móvil exponencial de 20 períodos (EMA-20), antes o durante el corte de la EMA-8 sobre el precio”.

La EMA de 20 períodos recoge el promedio de los últimos 100 minutos ( 20 períodos x 5 minutos). Por tanto, nos revela la tendencia de muy corto plazo del precio.

Si el precio continúa acelerándose, se esperaría que le EMA-8 corte a la EMA-20 antes o durante el corte del precio sobre la EMA-8.

“Espero confirmación con entrada en la siguiente vela si mantiene fuerza en la misma dirección”.

Debes esperar que las velas se vayan formando. Si producido el corte, observas que en la siguiente vela el mercado mantiene la misma dirección tendrás confirmación para entrar.

Pero cuidado, una vela de 5 minutos tarda 5 minutos en formarse.

No puedes entrar de inmediato, ni tampoco puedes esperar a que la vela cierre pues ya el recorrido del precio habrá ocurrido.

Debes observar la acción del precio y recordar que sólo aspiras a recorridos muy cortos.

Gestión: ¿Qué hacer en cada caso?

“Opero con estrategias automáticas predefinidas para el take profit y el stop loss: 0,75 / 1; 60 $ / 80 $”.

Asegúrate de predefinir en tu software de trading los parámetros para el take profit y el stop loss.

Salida: ¿Cuándo y cómo salimos del mercado?

“Opero mecánicamente dejando que el mercado alcance el take profit, o active el stop loss”.

No gestiones la operación, sólo deja correr la misma. Al fin y al cabo el resultado depende de probabilidades de ocurrencia.

Veamos el resumen de la estrategia para tener claros los pasos a identificar en el mercado. La llamamos “Scalping Medias Móviles”:

Así como ésta, pueden diseñarse múltiples estrategias basadas en otros indicadores. Podrías también profundizar esta misma estrategia, claro está, sin hacer demasiado compleja la toma de decisiones.

Como ves, hemos desarrollado un algoritmo básico que debemos seguir de forma exacta para poder obtener ventaja estadística.

Ya existen robots de trading basados en algoritmos de operación, pero su éxito es hasta ahora limitado.

Los avances de la inteligencia artificial apuntan al desarrollo de robots capaces de aprender. Su impacto en el campo del trading podría ser profundo en las décadas por venir.

Pero no te preocupes, no hemos llegado allí todavía…

Sistema de trading: Recolección de evidencia, Backtesting y Demo

Para poder aplicar un sistema como el anterior en real debes pasar por 3 fases previas:

Recolección de evidencia

Debes buscar la evidencia gráfica y técnica que demuestre que tu estrategia se cumple regularmente. Ello requiere que selecciones algún indicador técnico, o bien una combinación de ellos, y establezcas un patrón de comportamiento del precio a lo largo del tiempo.

No debes usar demasiados indicadores o tu sistema será demasiado complejo para una rápida y fluida toma de decisiones.

Debes observar la data histórica del mercado y validar la ocurrencia del patrón. Te recomiendo que lo hagas gráficamente, ya que de esta forma el proceso es más fácil e intuitivo.

Veamos un ejemplo basado en el plan y la estrategia enunciados para el contrato de futuro del Índice Nasdaq 100 para la sesión del 09 de marzo de 2022:

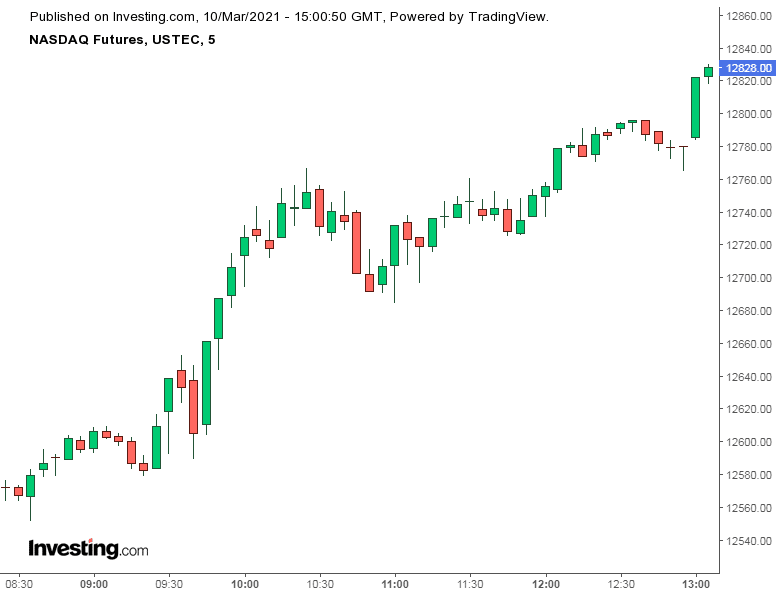

Puedes observar el gráfico de velas japonesas con un marco de 5 minutos sin ningún tipo de distinción técnica. Buscas patrones gráficos que se repitan en el tiempo. ¿Por dónde empezar?

- “Opero a partir de la apertura americana”.

Si operas a partir de la apertura americana durante 3 horas, identifica ese lapso de tiempo en los 3 gráficos de 5-15-30 minutos.

- “Espero sincronización del tiempo en temporalidades mayores (15M-30M)”.

Observa si hay sincronización del precio en las 3 temporalidades e identifica esas zonas en los gráficos.

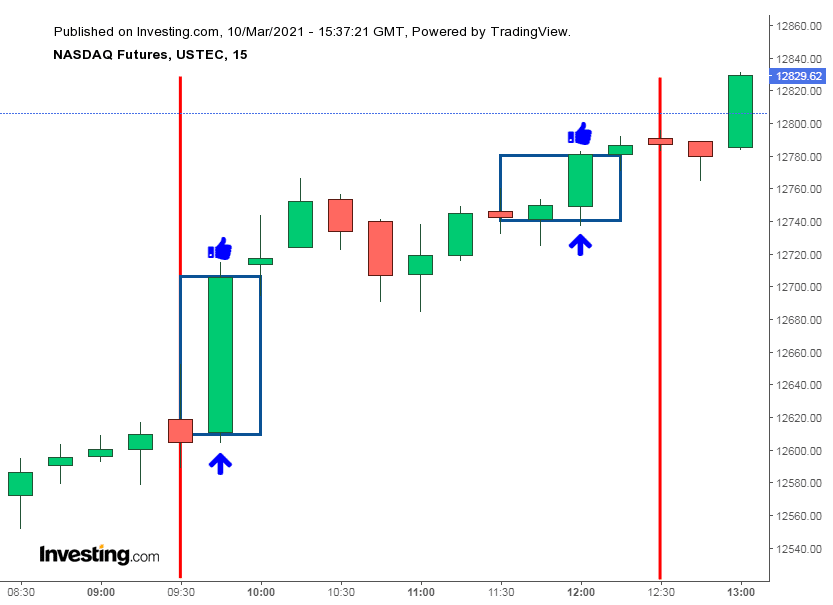

Aquí observas el gráfico de 15 minutos con el rango de tiempo de 3 horas delimitado.

También puedes ver en los recuadros azules las velas en las que hay sincronización del precio con 5 y 30 minutos.

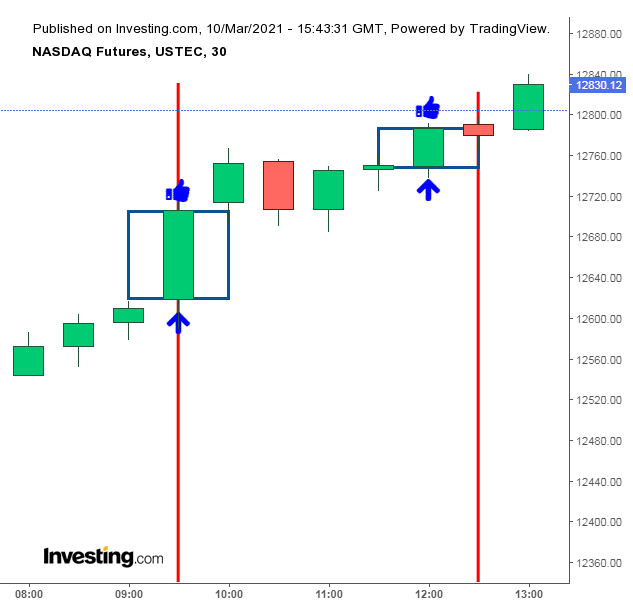

Ahora observas el gráfico de 30 minutos con el rango de tiempo de 3 horas.

En los recuadros azules ves las velas en las que hay sincronización del precio con 5 y 15 minutos.

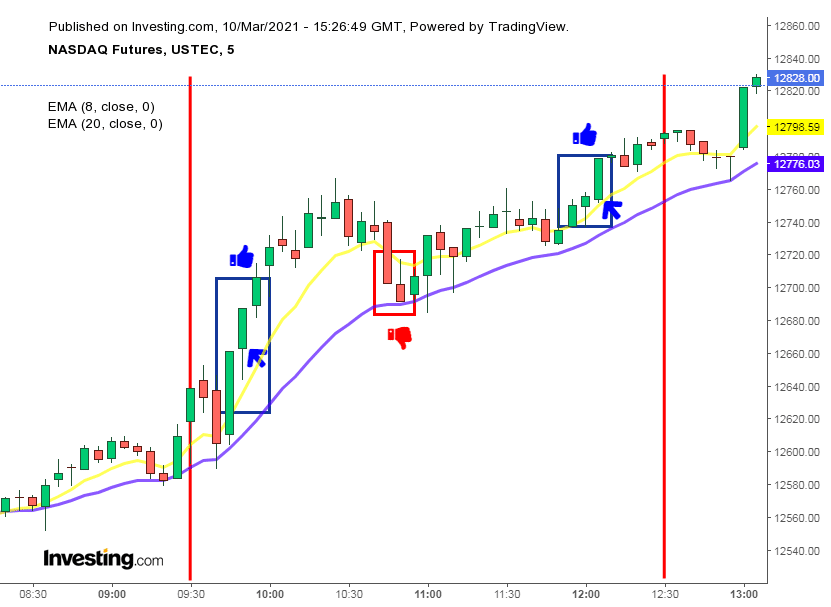

En el gráfico de 5 minutos puedes ver el rango de 3 horas desde la apertura del mercado.

En los recuadros azules ves las velas donde hay sincronización del precio con 15 y 30 minutos.

De acuerdo a tu estilo de trading y tipo de operativa, debes apoyarte en algún indicador técnico o combinación de ellos.

La lista casi no tiene fin: medias móviles, retrocesos de Fibonacci, MACD, Vortex, fractales, volumen, bandas de Bollinger, RSI, Ichimoku, canales de Keltner, estocástico, etc.

Usaremos uno de los indicadores más básicos: la media móvil exponencial (EMA). Incluiremos en nuestro gráfico dos EMA’s, una de 8 períodos y otra de 20 períodos.

- “Espero corte Precio/EMA-8 con fuerza”.

- “Espero corte EMA-8/EMA-20 antes o durante 3”.

En los recuadros azules ves los casos donde hay este tipo de cortes.

En el primer recuadro, la vela corta con fuerza la EMA-8. Además, la EMA-8 cortó antes la EMA-20, alrededor de las 8:30 a.m. ET. Ya el precio se encuentra en lo que parece una tendencia de corto plazo.

En el segundo recuadro, la vela corta con fuerza la EMA-8. El corte EMA-8/EMA-20 ya se produjo poco antes de las 8:30 a.m. ET. Se mantiene la tendencia de corto plazo.

Hasta ese punto se cumplen las primeras 4 condiciones de la estrategia.

- “Espero confirmación con entrada en la siguiente vela, si mantiene fuerza en la misma dirección”.

En los recuadros azules ves los casos donde hay confirmación y entrada.

En el primer recuadro, la segunda vela retrocede ligeramente y luego vuelve al precio de apertura. Ese es el momento de entrar. Allí puedes abrir una posición larga.

Incluso en la tercera vela puedes entrar largo una vez que el precio retrocede y vuelve al precio de apertura.

En el segundo recuadro, la segunda vela pierde fuerza. En este caso, esperas la tercera vela y al observar que el precio no retrocede, puedes entrar largo.

- “Opero con estrategias automáticas predefinidas para el stop loss y el take proft: 0,75 / 1; 60 $ / 80 $”.

En el primer recuadro, tienes 2 entradas largas en la segunda y tercera vela. Mientras que en el segundo recuadro tienes una entrada larga en el tercera vela.

Debes operar en los 3 casos sí o sí. Para que el sistema funcione debes tomar todas las señales que genere.

- “Opero mecánicamente dejando que el mercado alcance el take profit, o active el stop loss”.

Debes ser paciente dentro de tu marco temporal de 5 minutos. Si entras en el momento oportuno, dado lo corto del recorrido, seguramente lograrás acertar en las 3 operaciones.

Ese es el punto, mientras más corto el recorrido, mayor es la probabilidad de que ocurra.

Si tu objetivo de beneficio es de 60 $ y arriesgas 80 $ en cada operación, podría ocurrir cualquiera de los siguientes escenarios si tomas las 3 señales:

- 100% de aciertos (3/3) y 180 $ de ganancia bruta en la sesión.

- 66,7% de aciertos (2/3) y 40 $ de ganancia bruta.

- 33,3% de aciertos (1/3) y 100 $ de pérdida bruta.

- 0% de aciertos (0/3) y 240 $ de pérdida bruta.

Como los sistemas son objeto de nuestra interpretación, las reglas deben ser claras y concisas para minimizar los errores de juicio.

Por otro lado, debes considerar que el mercado también genera señales falsas o incompletas. Sí ese es el caso, debes descartarlas.

El recuadro rojo que observas en el gráfico de 5 minutos es una falsa señal. El precio está a la baja en las 3 temporalidades. El precio corta con fuerza la EMA-8.

Sin embargo, si observas el gráfico, la EMA-8 no ha cortado la EMA-20 a la baja ni antes ni durante el corte anterior.

Es decir, se debilita la tendencia al alza de corto plazo, pero no se acaba. Por tanto, debo descartar esta aparente señal.

Debes recolectar gran cantidad de evidencia gráfica y técnica para configurar tu sistema y pasar a la siguiente fase.

Backtesting

Es la ejecución de tu sistema de trading sobre los datos históricos para determinar si, en efecto, éste arroja una esperanza matemática positiva al operar.

Es decir, es operar sobre el pasado para determinar si el sistema nos serviría para operar en el futuro. Y si no lo hace, estudiar cómo podemos mejorarlo.

El sistema debe probarse cientos o miles de veces para validar su ventaja estadística.

Existen herramientas para hacerlo de forma acelerada, lo cual te permite optimizar tu sistema y profundizar tu conocimiento del mercado.

Hoy en día, casi todos los programas de trading ofrecen alguna herramienta para hacer backtesting. Incluso se puede acelerar la velocidad de despliegue de los datos.

El backtesting puede ser manual, automático o semi-automático. Se recomienda realizarlo manualmente para profundizar nuestra formación, si bien, este método es bastante más lento.

Una vez que hayas acumulado una gran muestra de operaciones, podrás evaluar si tu sistema realmente funciona a largo plazo.

Prueba en Demo

Una vez que has validado tu sistema, debes probarlo en demo con data real. Algunos llaman a esta fase “forward test”.

Aquí probamos el sistema en vivo, aunque no con dinero real.

Si tu sistema sigue siendo válido luego de una buena muestra de operaciones, puedes considerar la posibilidad de operar con dinero real.

Conclusión

El desarrollo de un sistema de trading personalizado es una de las fases clave en la formación de cualquier trader profesional.

Es el mejor amigo del trader. Pero, debes verlo como una herramienta y no como un fin en sí mismo. No es el santo grial.

Si construyes un buen sistema y logra pasar la prueba del tiempo y la estadística, tendrás un buen trecho del camino andado.

Sin embargo, requiere mucha paciencia. Recuerda, son 3 fases de estudio y prueba. Si no las cumples en su totalidad, podrás engañarte a ti mismo, pero no podrás engañar al mercado cuando pases a operar en real.

No olvides que lo que intercambiamos en el mercado son nuestros sistemas de creencias. Puedes ganar dinero con cualquier sistema, siempre y cuando funcione.

La clave es lograr la combinación correcta entre el porcentaje de aciertos y el ratio B/R.

Espero que te haya gustado el artículo. No olvides dejarnos tus comentarios y preguntas. A continuación te dejo otros materiales que seguro también te serán útiles.