Indicador RSI o Índice de Fuerza Relativa. Cómo usarlo en Trading

El RSI significa “Relative Strength Index” o Indice de Fuerza Relativa, fue desarrollado por J. Welles Wilder, Jr., y presentado en 1978.

Pertenece al grupo de los indicadores de impulso u osciladores y es uno de los más populares en la comunidad del análisis técnico.

Continúa leyendo y te enseñaremos qué es el RSI, cómo se calcula y cómo se utiliza para identificar movimientos extremos del mercado.

¿Qué es el RSI o Indice de Fuerza Relativa?

El RSI es un indicador técnico de impulso que permite identificar condiciones extremas de sobrecompra y sobreventa respecto a un activo bursátil al medir la variación relativa de los avances versus los retrocesos del precio.

Viene a solucionar dos limitaciones que presentan muchos indicadores técnicos:

- En primer lugar, que no suavizan el efecto de distorsiones en los precios, lo cual puede generar valores erráticos en los indicadores.

- En segundo lugar, que no proporcionan una escala constante a efectos comparativos.

El RSI suaviza los valores atípicos y produce una banda de fluctuación constante entre 0 y 100, por lo que se mueve entre unos límites superior e inferior bien definidos.

Esta última característica es común hoy en día en todos los osciladores, por lo que podemos inferir una cierta posición relativa del precio de un activo.

¿Cómo se calcula el RSI o Indice de Fuerza Relativa?

El RSI para “n” períodos se calcula de la siguiente manera:

Sea FR la “Fuerza Relativa” del precio para n períodos,

FRn = Media de Cierres al Alza para n Períodos /

Media de Cierres a la Baja para n Períodos

La Media de Cierres al Alza para el período considerado mide la cantidad de puntos ganados para aquellos períodos con cierre al alza dividida entre el número de períodos. La Media de Cierres a la Baja mide la cantidad de puntos perdidos para aquellos períodos con cierre a la baja dividida entre el número de períodos.

Luego, se dividen ambas medias y se obtiene el cociente de Fuerza Relativa o FR.

El RSI o Indice de Fuerza Relativa para n períodos se calcula como sigue:

IFRn = 100 – [ 100 / ( 1 + FRn ) ]

En otras palabras, el RSI arroja una suerte de comparación entre el movimiento al alza versus el movimiento a la baja y normaliza esa cifra en un índice que oscila entre 0 y 100.

Por lo general se usa un período de 14 observaciones, pero este parámetro se puede modificar. Si lo reducimos, el RSI se hace más sensible y su amplitud aumenta, mientras que si lo aumentamos se vuelve menos sensible y su amplitud baja.

El RSI se puede aprovechar mejor cuando sus fluctuaciones alcanzan valores extremos, ya que ello es lo que busca detectar el índice como tal.

De manera que debes ajustar el RSI según el tipo de operativa que realizas. Si operas a muy corto plazo se recomienda trabajar con un período de 9 observaciones, mientras que para plazos mayores podrías usar un período de 14 observaciones.

¿Cómo se Interpreta el RSI o Indice de Fuerza Relativa?

El RSI se expresa en una escala vertical de 0 a 100 en el panel inferior de los gráficos de inversión. Cuando el RSI alcanza un valor igual o mayor a 70 se considera que el activo bursátil está en una condición de “sobrecompra”, por lo que se podría esperar que el precio tienda a bajar en los próximos períodos.

Cuando el RSI alcanza un valor igual o menor a 30 se considera que el activo bursátil se encuentra en condición de “sobreventa”, por lo que se esperaría que el precio tienda a subir en los próximos períodos.

No obstante, debemos recordar que los indicadores no pueden reemplazar el análisis de tendencias, más bien deben complementarlo, por lo que siempre debemos tomar con cautela la lectura del indicador. El mercado siempre puede llegar más allá de lo que creemos.

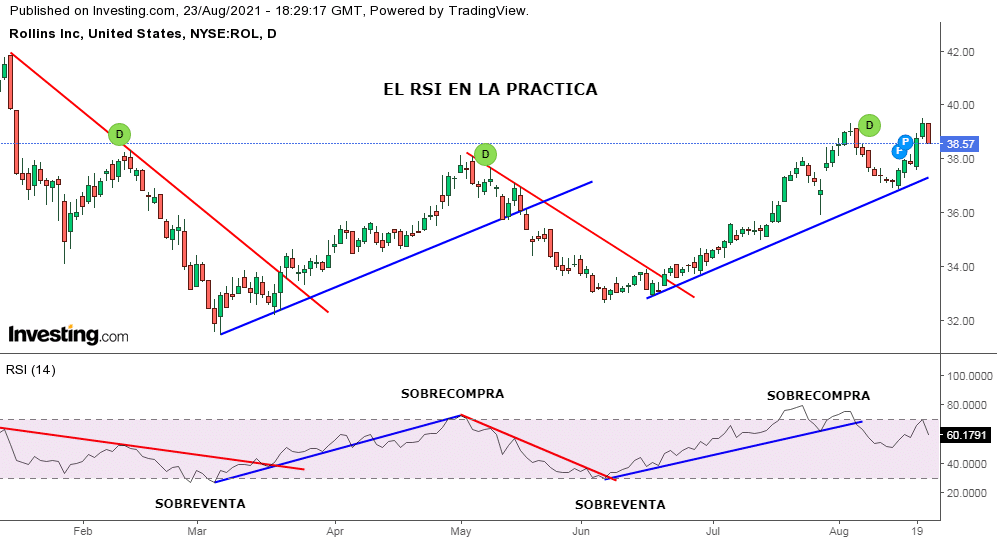

Veamos un ejemplo para la empresa Rollins Inc.:

Gráfico diario de velas japonesas y RSI para la acción de la empresa industrial de instalaciones y servicios ambientales, Rollins Inc., cotizada en la NYSE. Fuente: Investing.com

El gráfico diario nos da una perspectiva de tiempo de unos siete meses entre enero y agosto de 2022. Si acompañamos la acción del precio con líneas de tendencia que unan mínimos más bajos o máximos más altos encontraremos cuatro tendencias alternadas en el corto plazo: dos bajistas y dos alcistas.

En la parte inferior del gráfico de inversión observamos el RSI para 14 períodos. Las dos líneas punteadas representan los límites inferior y superior que delimitan las zonas de sobreventa y sobrecompra de esta acción.

Inicialmente observamos una tendencia bajista en el precio y lo propio ocurre en el RSI, rompiendo dos veces la zona de sobreventa a finales de febrero y comienzos de marzo de 2022.

A partir de allí se podía esperar que en los períodos sucesivos el precio tendiera al alza. Ello en efecto ocurre y el precio cambia de dirección, entrando en una tendencia alcista. En el RSI se perfila de igual forma un desplazamiento ascendente hacia la zona de sobrecompra entre marzo y mayo de 2022.

El precio cambia nuevamente de dirección y entra en un movimiento descendente y lo propio ocurre en el RSI. El indicador cae hacia la zona de sobreventa a comienzos de junio, si bien no llega a marcar mínimos más bajos que en la tendencia bajista anterior.

Al tocar la zona de sobreventa podría esperarse que el precio tienda a desplazarse hacia la zona de sobrecompra en los períodos siguientes.

De hecho, a partir de mediados de junio el precio comienzo una clara tendencia alcista y este movimiento es acompañado por el RSI. Entre mediados de julio y principios de agosto el precio alcanza en dos oportunidades la zona de sobrecompra, lo cual podría anticipar con cierta probabilidad un movimiento bajista que está comenzando, tal y como podemos observar en el gráfico.

De manera que el RSI, acompañado del análisis de tendencias sobre el precio, produce dos tipos de señal:

- Cuando el RSI cruza la zona de sobreventa puede esperarse con cierta probabilidad que el precio tienda al alza en los períodos sucesivos, siempre y cuando el RSI retorne a la banda de fluctuación y el precio rompa una línea de tendencia previa cambiando de dirección. En ese caso podríamos considerar la apertura de posiciones en largo.

- Cuando el RSI cruza la zona de sobrecompra puede esperarse con cierta probabilidad que el precio tienda a la baja en los períodos sucesivos, siempre y cuando el RSI retorne a la banda de fluctuación y el precio rompa una línea de tendencia previa. En ese caso podríamos considerar operaciones en corto.

Como puedes ver, nos apoyamos en el análisis de tendencias sobre el precio para confirmar que un desplazamiento tiene alta probabilidad.

Como el RSI es un indicador adelantado, el cambio de dirección puede producirse hasta varios períodos después de la señal, por lo que requerimos confirmación.

Se recomienda dejar que el RSI realice al menos dos cruces hacia la zona de sobrecompra/sobreventa y regrese a la banda de fluctuación para operar con mayor seguridad.

El RSI o Indice de Fuerza Relativa y sus Divergencias

Las divergencias reflejan movimientos en el precio (nuevos máximos o nuevos mínimos) que no son acompañados por el indicador RSI, lo cual podría anticipar con cierta probabilidad un cambio de dirección del mercado.

Una divergencia bajista ocurre cuando un máximo más alto en el precio es acompañado por un máximo más bajo en el indicador RSI. Por otra parte, una divergencia alcista ocurre cuando un mínimo más bajo en el precio es acompañado por un mínimo más alto en el indicador RSI.

RSI: Divergencia Bajista

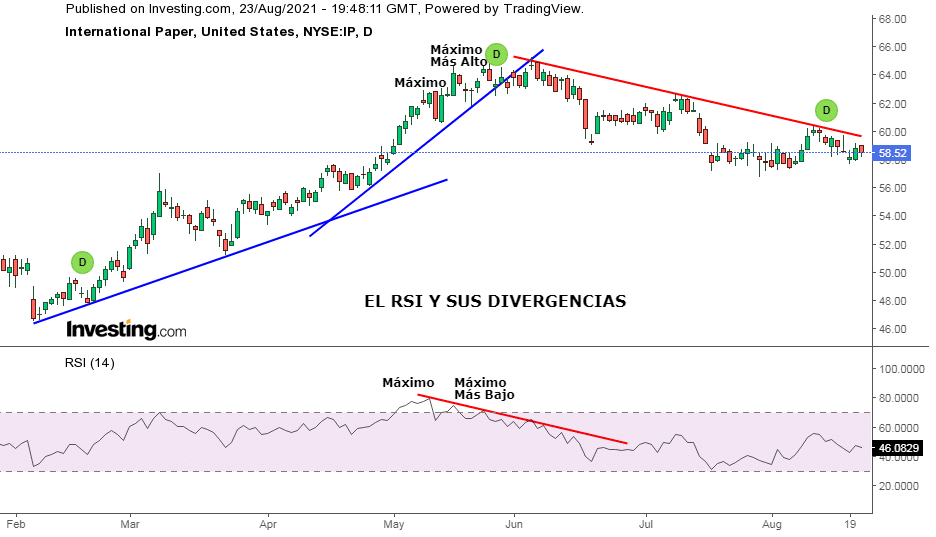

Veamos un ejemplo para la empresa International Paper:

Gráfico diario de velas japonesas y RSI para la acción de la empresa de materiales y empaque de papel, International Paper, cotizada en la NYSE. Fuente: Investing.com

El gráfico de velas diario nos da una perspectiva de tiempo de siete meses entre febrero y agosto de 2022. Observamos una tendencia alcista entre febrero y mayo, la cual de hecho se acelera.

Hacia final de la tendencia el precio marca un máximo más alto, sin embargo, el indicador RSI marca a su vez un máximo más bajo. Esto es una divergencia bajista y representa una señal de posible cambio de dirección. En efecto, a principios de junio el precio comienza a descender y el indicador RSI sigue una trayectoria descendente.

La divergencia bajista es un alerta y el rompimiento de la línea de tendencia alcista previa sería una confirmación para la apertura de posibles operaciones en corto a partir de ese punto.

No obstante, es interesante notar que hasta ahora el cambio de dirección no alcanza a revertir toda la tendencia anterior, por lo que podría ser una corrección bajista sin más.

El indicador RSI debe ir acompañado de otros análisis, como la identificación de líneas de tendencia para confirmar. Por otro lado, no olvides que el indicador puede permanecer durante cierto tiempo en zonas de sobrecompra o sobreventa.