Mercados para Invertir en Bolsa y Horarios: Dónde y Cuándo Invertir

Hace no mucho las bolsas de valores funcionaban exclusivamente en una ubicación física, antes de la revolución de las tecnologías de información y comunicación. Era allí donde los corredores compraban y vendían de forma frenética tal y como las películas de Hollywood nos han mostrado.

Estas locaciones físicas siguen existiendo pero, gracias a los avances mencionados, prácticamente todas las bolsas de valores en el mundo funcionan de forma online transmitiendo la información en tiempo real.

Sólo necesitas acceder a un bróker o exchange para operar la gran variedad de productos bursátiles que se cotizan en ellas.

En este artículo hablaremos de:

- Los mercados bursátiles que existen, ¿Cuáles son los más importantes?

- Los productos que ofrece cada mercado.

- Los horarios en los que podemos invertir en estos mercados.

Quédate con nosotros y aprenderás cómo invertir considerando diferentes horarios, literalmente 24/7 los 365 días del año.

Las Bolsas de Valores Más Importantes del Mundo

A continuación te mostramos algunas de las bolsas más importantes del mundo para que te formes una idea de su alcance geográfico y del desarrollo de los mercados de capitales globales. Es decir, aquí respondemos la pregunta “dónde operar”.

New York Stock Exchange (NYSE)

Es la bolsa de valores más grande del mundo a juzgar por su capitalización de mercado. Se encuentra ubicada en la ciudad de New York (USA) y cotiza las acciones de las empresas grandes y medianas más significativas de la economía actual.

Ofrece una gran variedad de productos y servicios bursátiles como son: acciones al contado, futuros, opciones, productos cotizados en bolsa (ETP’s), bonos, datos de mercado y herramientas tecnológicas.

En la NYSE se concentran las acciones que reflejan los índices bursátiles más importantes, como son la familia Dow Jones y buena parte del S&P 500.

National Association of Securities Dealers Automated Quotation (NASDAQ)

Es la segunda bolsa de valores más grande del mundo por capitalización de mercado, detrás de la NYSE. De igual modo se ubica en New York y cotiza las acciones de las empresas más importantes del sector de alta tecnología (informática, telecomunicaciones, biotecnología, etc.).

Ofrece también una amplia gama de productos como acciones, opciones, futuros, ETP’s, etc.

En ella se cotizan más de 3.400 empresas y su índice principal en el NASDAQ Composite, aunque también incluye algunas empresas reflejadas en el S&P 500.

Tokyo Stock Exchange (TSE)

Es una de las más grandes a nivel mundial en capitalización de mercado. Se encuentra ubicada en la ciudad de Tokyo, Japón. Cotiza más de 2.000 empresas repartidas en secciones según su tamaño y crecimiento.

El principal índice bursátil de la TSE es el Nikkei 225. Aunque la economía japonesa ha perdido dinamismo desde finales de la década de 1990, su actividad bursátil es un referente a tomar en cuenta.

London Stock Exchange (LSE)

Ubicada en la ciudad de Londres, Reino Unido, representa una de las bolsas más antiguas del mundo y está entre las diez más grandes a juzgar por su capitalización de mercado.

Tiene un carácter muy internacional, pues en ella cotizan más de 3.000 empresas de decenas de países que han sido admitidas en este exchange.

Esta bolsa es un referente muy importante del mercado FOREX que cotiza las monedas más transadas del ámbito financiero. Aunque el FOREX es un mercado descentralizado, la Bolsa de Londres supone un volumen muy importante de este mercado.

Shanghai Stock Exchange (SSE)

Ubicada en la ciudad de Shanghai (China) es uno de los mercados bursátiles más grandes del mundo y el primero en Asia, incluso por encima de Tokyo. Asimismo, es una de las bolsas que operan de forma independiente en este país del lejano oriente.

La SSE no está abierta de forma total a los inversores extranjeros debido a los controles que ejercen las autoridades sobre los flujos de capital.

En la SSE se cotizan varias categorías de acciones, bonos y fondos. Para que tengas una idea, la empresa más importante de la SSE es la energética PetroChina con un valor de varios miles de millones de dólares.

>Hong Kong Stock Exchange (HKEX)

Con una capitalización de mercado similar a la SSE es otra de las bolsas que operan en China, siendo la tercera en Asia detrás de Shanghai y Tokyo. Se encuentra ubicada en la ciudad de Hong Kong, pero con los cambios políticos que le han devuelto a China el control sobre este territorio, está adoptando políticas más estrictas de flujos de capital.

Opera un mercado de valores de cerca de 1.500 empresas, aunque también ofrece derivados. Las tres empresas más importantes cotizadas son PetroChina, Industrial & Commercial Bank of China y China Mobile.

Toronto Stock Exchange (TSE)

Ubicada en la ciudad de Toronto, Canadá, es la bolsa de valores más grande de este país y la tercera en América del Norte detrás de la NYSE y la NASDAQ.

En ella cotizan una amplia gama de empresas de Canadá, Estados Unidos y Europa. Sus productos incluyen acciones, fondos negociables en bolsa (ETF’s), corporaciones de acciones divididas y fideicomisos entre otros.

La Bolsa de Valores de Toronto es líder en el sector de minería, petróleo y gas, lo cual es lógico por los notables recursos energéticos de este país. Incluye empresas como Cameco Corporation, Canadian Natural Resources Ltd., EnCana Corporation, Husky Energy Inc., e Imperial Oil Ltd., entre otras.

Australia Securities Exchange (ASX)

Con sede en la ciudad de Sydney (Australia) se encuentra entre las bolsas de valores más importantes del mundo por su capitalización de mercado. Se fundó en 2006 con la fusión de la Bolsa de Valores de Australia y la Bolsa de Futuros de Sydney.

Sus productos incluyen acciones, futuros, opciones, warrants, contratos por diferencia (CFDs), fondos negociables en bolsa (ETF’s), fideicomisos de inversión inmobiliaria, y valores de tipos de interés, entre otros. El principal índice de este exchange es el S&P – ASX 200.

Deutsche Börse

Ubicada en la ciudad de Frankfurt, Alemania, cotiza más de 700 empresas con una importante capitalización de mercado que la ubica entre las diez más grandes del mundo. Representa el principal centro bursátil de este país, hoy por hoy motor de la Unión Europea.

Brinda acceso a los mercados de capitales globales, cubriendo toda la gama de productos y servicios de la cadena.

BM&F Bovespa

Ubicada en la ciudad de Sao Paulo, Brasil, fue fundada en 1890 y es la bolsa de valores más grande de Sudamérica y la única institución de este país para comerciar acciones, materias primas y futuros.

Su capitalización de mercado la incluye entre las más importantes a pesar de los vaivenes políticos y económicos de Brasil. Cotiza alrededor de 380 empresas y su índice de referencia es el Indice Bovespa.

Hay otras bolsas importantes en Shenzhen (China), Mumbai (India), Riad (Arabia Saudita), Seúl (Corea del Sur), Taiwán (China Taipei), entras otras ciudades. La lista podría seguir extendiéndose por todos los países y continentes pero te hemos mencionado una muestra de las más representativas.

Ahora bien, el mercado de valores de un país no es un elemento estático, refleja hasta cierto punto la fortaleza de su economía y su tamaño puede cambiar. Si hay libertad de movimiento, los flujos de capitales irán allá donde se puedan obtener mayores rendimientos con un riesgo razonable.

Con el ascenso de nuevas potencias económicas, especialmente en Asia, es de esperar que florezcan otros mercados de capitales en esta zona. De hecho, si vieras la misma lista de bolsas hace 30 años y la comparas con la actual, es obvio que el centro de gravedad de la economía mundial ya está pendulando hacia el lejano oriente.

Por otro lado, debes saber que aunque el intercambio de acciones ocurre propiamente en las bolsas de valores a través de sus plataformas electrónicas, el intercambio de otros productos como los derivados (futuros, opciones, etc.) también ocurre a través de plataformas electrónicas especializadas. Algunas de ellas son propiedad de las bolsas y otras son empresas independientes.

A continuación te mencionamos sólo dos de los más relevantes:

Chicago Board Options Exchange (CBOE)

Ubicada en la ciudad de Chicago (USA) representa la bolsa de opciones más grande de EE.UU. La CBOE ofrece opciones sobre las acciones de más de 2.000 empresas, así como opciones sobre índices bursátiles y fondos de inversión negociables (ETF’s).

Chicago Board Options Exchange

Chicago Mercantile Exchange (CME Group)

También se ubica en la ciudad de Chicago y es la bolsa de productos derivados más grande del mundo. Se especializa en contratos de futuros y opciones sobre futuros. Incluye productos agrícolas, divisas, energía, tipos de interés, metales preciosos, índices bursátiles y criptomonedas entre otros.

Chicago Mercantile Exchange

Estos contratos de futuros u opciones sobre futuros para los diferentes productos se intercambian en diversas plataformas electrónicas propiedad de CME Group Inc., tales como: el propio CME y su plataforma GLOBEX, el Chicago Board of Trade (CBOT), o el New York Mercantile Exchange (NYMEX) o el COMEX.

Productos Bursátiles: ¿Qué Puedo Comprar en bolsa?

Distribuidos en las distintas bolsas o exchanges que existen a nivel global tenemos una amplia gama de productos financieros. Para poder comerciar con ellos debemos poseer una cuenta activa y fondeada con un bróker regulado y reconocido.

Aquí respondemos la pregunta sobre “qué comprar o vender” en los mercados bursátiles.

Las macro categorías de activos abarcan acciones, bonos, divisas, derivados y criptomonedas. Para cada una existen productos bursátiles específicos que permiten adquirir el activo como tal, o bien, comerciar con él sin adquirir el activo subyacente.

Es decir, se puede operar al contado en el mercado spot del activo, o bien, operar ese activo a través de un instrumento derivado, lo cual implica comerciar con él sin adquirirlo realmente.

Los activos bursátiles propiamente dichos están recogidos en los siguientes tipos:

Acciones

Son aquellos títulos en los cuales se divide el capital de una empresa. Cuando la empresa se cotiza en bolsa, las acciones que conforman el capital se pueden comprar o vender.

Si operamos al contado, cuando compramos o vendemos esos títulos suponen el intercambio de una fracción de la propiedad de una empresa. Las acciones son el activo bursátil por excelencia y las podemos comerciar en cualquier bolsa de valores a la cual tenga acceso nuestro bróker.

Se les considera activos de renta variable, ya que por lo general, las empresas que cotizan en bolsa lo hacen con la promesa de generar dividendos actuales o futuros para sus accionistas. No obstante, debes saber que no todas las empresas que cotizan en bolsa pagan dividendos, bien por ser empresas muy jóvenes, o bien porque pueden generar valor a través del aumento del precio de sus acciones.

Aquí piensa en todas las acciones cotizadas a nivel global en todas las bolsas de valores que existen por todo el mundo. El único requisito es que tu bróker tenga acceso a esa bolsa en particular y cumplas con los requisitos de capital mínimo para poder operar acciones al contado.

Pero si tu capital no alcanza para ello, no te desanimes, aún puedes operar acciones de forma indirecta a través de los instrumentos derivados. Por supuesto, ellos son activos distintos a una acción per se, y pueden tener otras características que impactan en el riesgo de operar con ellos.

Bonos

Son títulos de deuda, pública o privada, que suponen la adquisición de un derecho contra un tercero a cambio del pago de un interés fijo periódico con un vencimiento determinado a corto, mediano o largo plazo.

Por esto se les llama títulos de renta fija, pues pagan un “cupón” fijo independientemente de los vaivenes del mercado. Claro, el emisor de un bono puede entrar en default o cesación de pagos y no pagar a tiempo, o de hecho, llegar a la insolvencia total y no pagar nunca.

Aquí entran los títulos de deuda soberana de los países que buscan financiamiento en los mercados internacionales y emiten estos títulos a cambio del pago mencionado. También pueden entrar obligaciones de deuda privada o corporativa que se transen de forma pública a través de los mercados.

Los títulos más comunes y populares son las Bonos del Tesoro, de España y de EEUU con vencimiento a largo plazo. A éstos últimos se les considera los bonos menos riesgosos, pues es inimaginable un default de la economía norteamericana.

Estos instrumentos de bajo riesgo son un componente muy común en los portafolios de inversión de los agentes especializados, y no tanto dentro de la perspectiva especulativa del trading minorista.

Divisas

Aquí nos referimos al tipo de cambio de las monedas de los distintos países, las cuales se pueden intercambiar entre ellas en el mercado spot, es decir, al contado.

Estas divisas se comercializan en el llamado mercado FOREX que agrupa todas las transacciones en divisas realizadas a nivel global, pero de forma descentralizada. Es decir, no hay una bolsa o “exchange” que agrupe todas las transacciones en divisas.

Los tipos de cambio entre estas divisas se ven afectados por el movimiento de las economías involucradas, en particular por los tipos de interés. De manera que los agentes financieros pueden aprovechar las fluctuaciones entre los diversos pares de monedas para obtener un rendimiento cuando se aprecia o deprecia una moneda respecto a otra.

Los pares más comunes son la libra/dólar (GBP/USD), el euro/dólar (€/USD), el dólar/yen (USD/Y), entre otros. Los pares menos comunes son llamados pares exóticos.

Al igual que en las acciones, si no puedes operar divisas al contado, puedes hacerlo a través de los instrumentos derivados.

Derivados

Un derivado es un activo bursátil cuyo valor depende del valor de otro activo subyacente. Es decir, los derivados no tienen valor por sí mismos, lo que vale es el subyacente que ellos representan: esos activos que generan a los derivados pueden ser activos financieros o no.

Los derivados son instrumentos que se han diseñado para satisfacer ciertas necesidades de los agentes financieros, como por ejemplo, la cobertura del riesgo que suponen las fluctuaciones en el precio de los activos que generan a los derivados.

No obstante, también pueden tener un carácter fuertemente especulativo y además suponen operar con margen, por lo que sus fluctuaciones pueden producir grandes ganancias o grandes pérdidas.

Hay dos derivados principales:

Futuros

Los futuros suponen un contrato entre dos partes para realizar una transacción en base a un activo financiero o no financiero, a un precio predeterminado y a una fecha futura específica.

Dentro de los futuros tenemos una enorme gama según el activo subyacente. Aquí podemos comerciar:

- Futuros de Índices de las bolsas globales. Los más populares son el S&P 500, el NASDAQ 100, el Dow Jones 30, el Russell 2000.

- Futuros de Divisas de los principales pares de monedas del mundo, como el dólar norteamericano, el euro, la libra esterlina o el yen japonés.

- Futuros de Materias Primas como el petróleo, el gas natural, y sus derivados.

- Futuros de Metales Preciosos como el oro, la plata, el cobre o el platino.

- Futuros de Bonos Soberanos de los principales instrumentos de deuda soberana como las letras del tesoro de EE.UU., o los eurobonos.

- Futuros de Tasas de Interés o Bonos Corporativos a través de contratos estándar o productos estructurados o ETP’s.

- Futuros de Granos de los principales cereales comerciados como el maíz, la soja, el trigo, el arroz, y derivados de estos productos como el combustible de etanol o la carne y el aceite a base de soya.

- Futuros de Cultivos y Otros Productos Agrícolas como el café, el azúcar, el algodón, la leche, el jugo de naranja o el cacao.

- Futuros de Carnes como el ganado vacuno, porcino, ganado en pie, etc.

- Futuros de Criptomonedas como el bitcoin, cuyos derivados están siendo introducidos por muchos exchanges.

Opciones

Las opciones suponen un contrato entre dos partes que da al poseedor el derecho (pero no la obligación) de comprar o vender un activo financiero o no financiero a un precio especificado a la otra parte. El comprador del contrato debe pagar al vendedor una cuota, a la cual se le denomina precio de la opción.

Dentro de las opciones la variedad es muy amplia también, incluyendo opciones sobre derivados.

Aquí tenemos opciones sobre acciones de miles y miles de empresas cotizadas en las bolsas globales, o bien, opciones sobre índices, entre otras.

Sin embargo, hoy en día existen otros productos derivados, los cuales han venido a satisfacer la necesidad de los agentes financieros, por lo que se les atribuye un cierto carácter especulativo. Veamos algunos de ellos:

Contratos por Diferencia o “Contract For Difference (CFD)”

Un contrato por diferencia supone un acuerdo entre dos partes para comprar y vender, por medio del cual convienen en comerciar la diferencia entre el precio actual de un activo subyacente (financiero o no financiero) y el precio del mismo cuando el CFD se cierre.

Estos permiten comerciar todo tipo de activos sin necesidad de adquirir el subyacente. Este producto se comercializa “over the counter”, es decir, que no hay un mercado centralizado para él, por lo que no supone la misma transparencia de una bolsa organizada.

Los CFD’s están prohibidos en los EE.UU., pero se comercializan en gran cantidad de países de Europa y del resto del mundo. Permiten operar con apalancamiento, por lo que su comercio puede acarrear grandes pérdidas si no se cuenta con la formación adecuada.

Los CFD’s incluyen acciones, índices, divisas, materias primas y criptomonedas entre otros.

Productos de Inversión Negociables o “Exchange Traded Product (ETP)”

Los ETP’s son activos financieros que siguen el comportamiento de una amplia variedad de productos, cada uno con sus propias características de riesgo y rendimiento. Son de duración indefinida, por lo que la cantidad de unidades distribuidas puede aumentar o disminuir según la oferta y la demanda.

Los ETP’s se agrupan en cuatro tipos básicos como son:

- Fondos de Inversión Negociables o “Exchange Traded Funds”.

- Fondos de Inversión Negociables Manejados o “Exchange Traded Managed Funds”.

- Productos de Inversión Negociables de Un Solo Activo o “Single Asset Exchanged Traded Product”.

- Productos Estructurados o “Structured Products”.

Por su popularidad y relevancia sólo haremos referencia a los ETF’s.

- Los ETF’s son activos financieros que agrupan en un único instrumento una serie de activos con la posibilidad de poder invertir en dicho fondo, sin invertir directamente en los activos que lo conforman. Es como una cesta de inversión que posee varios productos, pero invierto en la cesta como un todo y no en cada activo individual.

Los ETF’s por lo general se diseñan para seguir el comportamiento de índices, monedas o commodities, entre otros tipos de activos.

El comportamiento del ETF depende del comportamiento agregado de los activos que lo conforman. Están diseñados para una finalidad y público específicos, en particular para la inversión a largo plazo con bajo riesgo y generación estable de beneficios.

En general, para todos los ETP’s y su componente principal, los ETF’s, hablamos de casi 600 productos sólo a nivel de EE.UU. (85%) y Europa (15%).

Criptomonedas

Una criptomoneda es un activo digital que se basa en un código criptográfico para resguardar su titularidad, garantizar la transparencia de transacciones y evitar la creación de unidades adicionales. Funcionan a partir de una base de datos descentralizada o blockchain.

Su valor intrínseco no está definido pues no hay un producto o servicio asociado directamente con estas criptomonedas. Por ello, se les considera activos meramente especulativos y son altamente volátiles.

No están bajo la regulación de ningún ente estatal o banco central y no se requiere de intermediarios al realizar transacciones con ellas.

Las cinco principales criptomonedas a juzgar por su capitalización de mercado a septiembre de 2022 son:

| Bitcoin (BTC) | 802,7 MMM $ |

| Ethereum (ETH) | 341,4 MMM $ |

| Cardano (ADA) | 77,5 MMM $ |

| Tether (USDT) | 68,6 MMM $ |

Cotización ACTUALIZADA Septiembre 2022

Las criptomonedas también se pueden comerciar al contado a través del algunos exchanges especializados en este tipo de activo digital como por ejemplo Binance y Kraken, entre otros.

Por su crecimiento especulativo, los exchanges bursátiles más tradicionales han introducido diversos derivados sobre criptomonedas, como los futuros sobre bitcoin, o bien, los CFD’s sobre las criptos más populares.

Terminamos esta sección dejando clara la distinción entre las macrocategorías de activos bursátiles y los productos específicos.

- Las primeras abarcan la tipología del activo: acciones, bonos, divisas, derivados y criptomonedas.

- Los segundos se refieren al producto concreto que vamos a operar como por ejemplo: acciones de Apple, bonos del tesoro de EE.UU., el par libra/dólar, un futuro del índice S&P 500, una opción de venta sobre la acción de Tesla, un ETF sobre una cesta de acciones, un CFD sobre el oro, o bien, 1 token de Ethereum.

La publicidad puede hacer que pasemos por alto esta distinción pero es crucial, ya que muchos de los productos que se ofrecen caen en la categoría de los derivados. Estos son productos que se operan con margen o apalancamiento y pueden sufrir fluctuaciones importantes. De hecho, requieren un buen nivel de capital dependiendo del activo.

Es muy distinto operar criptomonedas al contado que operar futuros sobre una criptomoneda. No es lo mismo operar un par de divisas al contado que comprar un futuro sobre ese mismo par, ni es lo mismo operar un CFD sobre una acción con apalancamiento que operar la acción directamente.

Debemos fijar nuestra atención en conocer primero la macrocategoría de activo que deseamos operar, antes que la especificidad del producto. Esto supone conocer sus características y riesgos asociados. Sólo debemos operar activos bursátiles que se adapten a nuestro perfil inversor, y en especial, al tamaño de nuestro capital.

Horarios para Invertir en Bolsa: Cuándo Operar

Ahora vamos a responder la pregunta de “cuándo operar´´, es decir, los horarios en los que podemos invertir a través de las distintas bolsas a las cuales accede nuestro bróker.

Consideremos lo siguiente:

- En primer lugar, debemos tener muy clara la zona horaria en la cual nos encontramos. No olvides que algunos países realizan cambio de horario según las estaciones (invierno/verano), mientras que hay otros que mantienen el mismo horario todo el año.

- Luego, observemos la lista de productos y sus horarios, lo cual es una información que suministra cada bróker en su sitio web. Los horarios varían dependiendo del exchange o bolsa que ofrece el producto a operar.

- Finalmente, hay que establecer la diferencia horaria, si la hay, entre nuestra zona horaria y aquella donde se encuentra el exchange al cual accedemos. Así sabrás cuáles son los horarios en los que debes estar activo para poder comerciar un activo bursátil.

Invirtiendo desde Madrid, España

Veamos los horarios de algunas de las bolsas más importantes, así como de algunos productos específicos, pero desde una perspectiva europea. Supongamos que estamos en la capital española, Madrid, con un huso horario basado en la Hora Central Europea CET (GMT +2:00):

Fuente: SinComisiones.Org

Para comerciar acciones podemos ver los horarios de los diferentes exchanges según su ubicación. Si nos encontramos en Madrid, la Bolsa abre a las 9:00 a.m. (GMT +2:00), pero ya desde las 02:00 a.m. comienzan las aperturas en Oceanía y Asia, mientras que en horas de la tarde comienzan las aperturas en América del Norte.

Las bolsas realizan recesos diarios luego del cierre y hasta la apertura del día siguiente, aunque algunas también hacen recesos durante la sesión.

Para operar en la bolsa debemos armar un portafolio y diseñar un plan de trading o inversión. Este portafolio puede orientarse a la especialización o a la diversificación, pero en cualquier caso, nuestras potenciales oportunidades aumentan en tanto podamos acceder a los mercados disponibles a nivel global.

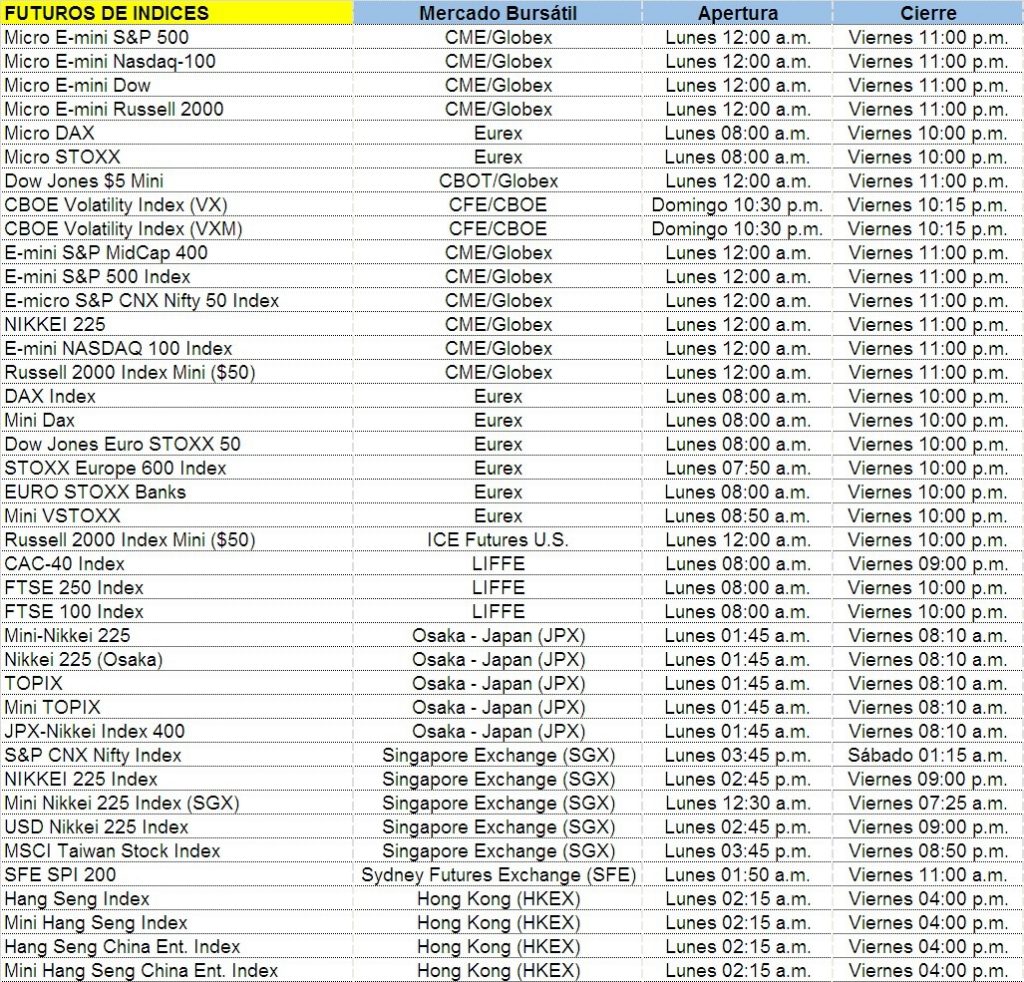

Para darte una muestra de la cantidad de alternativas de las cuales disponemos gracias a la tecnología, a continuación te presentamos los futuros de distintos activos bursátiles que podemos comerciar.

Estos son productos derivados y por tanto, tienden a moverse según lo haga el activo subyacente. De manera que cuando está abierta la bolsa de ese activo, el contrato de futuro tiende a tener un volumen amplio, y cuando ésta cierra el volumen baja.

No obstante, el comercio de estos derivados continúa para otros husos horarios con una fracción del volumen dependiendo de cuáles plazas bursátiles se encuentren abiertas en Oceanía, Asia o Europa.

Fuente: SinComisiones.Org

En primer lugar observamos los índices que pueden operarse en hora de Madrid entre los lunes y los viernes, con pequeños recesos diarios. Sólo considerando futuros hablamos de 40 instrumentos distintos.

Así pues, si decidimos operar el índice del S&P 500 por ejemplo, nos conviene hacerlo a una hora donde se encuentren abiertas las bolsas americanas que tienen el activo subyacente, a saber, las acciones de todas las empresas que conforman este índice.

Pero las bolsas americanas no abren hasta las 3:30 p.m. hora de Madrid… De manera que si queremos aprovechar amplios desplazamientos de este activo debemos comerciarlo durante la sesión americana. Nuestra estrategia y plan deben contemplar claramente cuáles son los horarios de mayor actividad y volumen para el portafolio de activos.

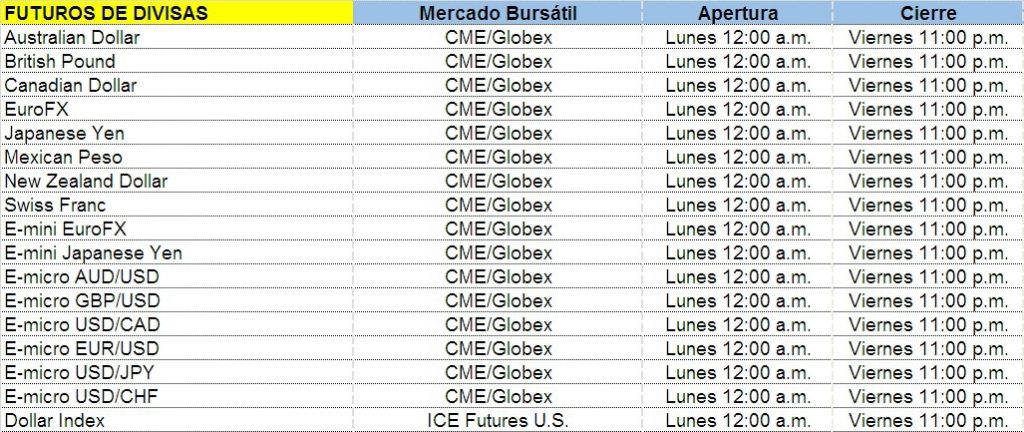

Fuente: SinComisiones.Org

El mercado de divisas opera de forma continua desde los días lunes hasta los días viernes. Este es el llamado mercado FOREX, el más líquido del mundo, de manera que podemos operarlo al contado o en forma de derivados en el horario que más nos convenga dentro de esa franja de tiempo.

Fuente: SinComisiones.Org

Dentro de las energías tenemos el petróleo en sus diferentes presentaciones, el gas oil y el gas natural, entre otros.

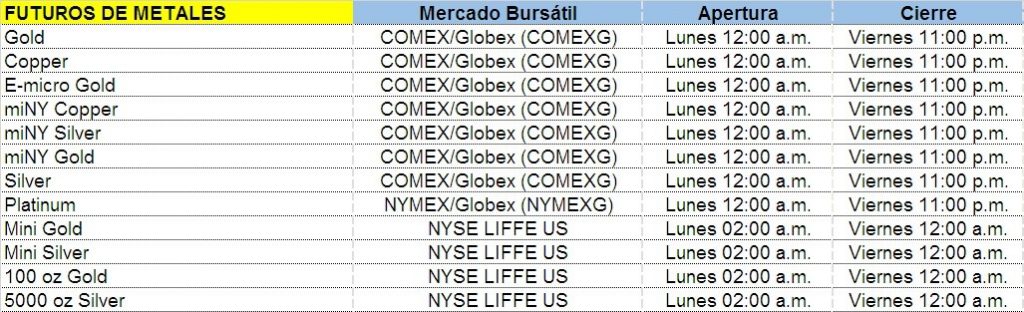

Fuente: SinComisiones.Org

En la categoría de metales tenemos el oro, el cobre, la plata y el platino en diferentes productos.

Fuente: SinComisiones.Org

En cuanto a los bonos y otros instrumentos de deuda soberana tenemos nada menos que 27 productos. El producto por excelencia son los bonos del tesoro de EE.UU. a 30 años. Este y otros de sus “hermanos a menor plazo” representan la piedra angular de muchos portafolios de inversión por ser considerado de muy bajo riesgo, razón por la que ayuda a equilibrar los portafolios de inversión.

Fuente: SinComisiones.Org

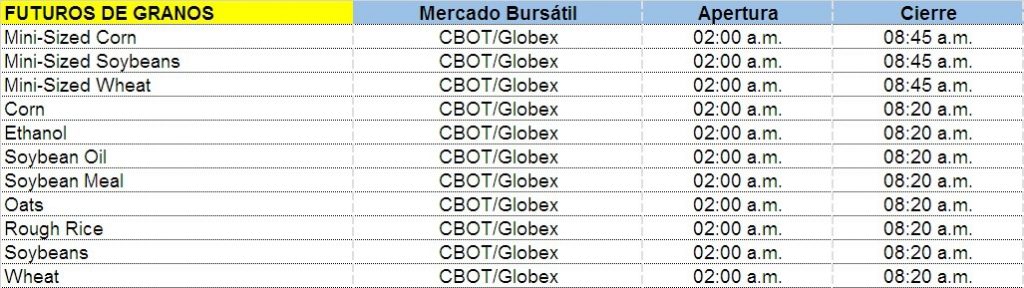

En cuanto a los productos agrícolas tenemos los granos más importantes y algunos derivados: maíz, soja, trigo y arroz, entre otros.

Fuente: SinComisiones.Org

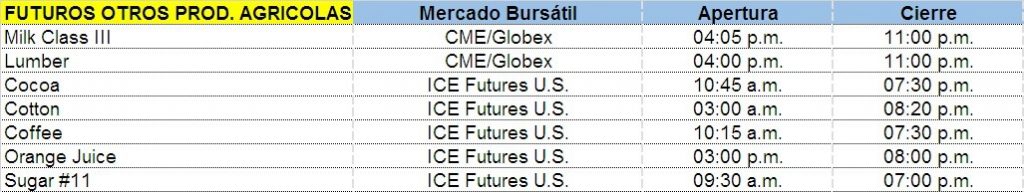

De igual modo existen otros productos agrícolas como la leche, la madera, el cacao, el algodón, el café, el zumo de naranja y el azúcar.

Fuente: SinComisiones.Org

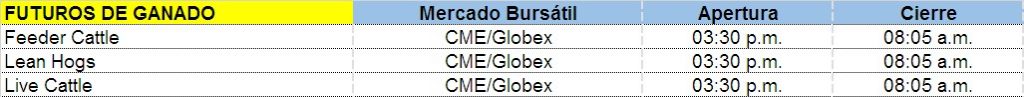

Y finalmente tenemos el ganado vacuno y porcino. Esto completa esta larga lista de 127 productos asociados a los contratos de futuros. Y no hemos incluidos las opciones o los ETP’s… Las criptomonedas por otro lado, operan 24/7.

Todos estos horarios están sujetos a los ajustes de huso horario según la estación del año, donde se aplica este criterio claro. Por otro lado, cuando se operan derivados el bróker podría realizar ciertas modificaciones o ajustes del horario según la liquidez disponible, o bien, a partir de cambios en el mercado del activo subyacente, por lo que debemos estar atentos a los anuncios en ese sentido.

Ahora bien, después de haber visto esta muestra de horarios parece algo complicado poder coordinar nuestras inversiones en los diferentes mercados. ¿Cómo lo hacemos? Bueno, sigue con nosotros y te damos los tips necesarios para hacerlo.

Cómo invertir según los diferentes Horarios

El día tiene 24 horas, pero ese lapso de tiempo se aplica de forma distinta según donde nos encontremos. Por esta razón los países han organizado y acordado diferentes husos horarios que siguen para poder coordinar sus actividades.

Estos husos horarios pueden ser objeto de modificación periódica de acuerdo a la estación del año, o bien, de acuerdo a decisiones de las autoridades.

A partir de nuestro perfil como inversores buscamos obtener la máxima rentabilidad posible para nuestro dinero, dondequiera que la podamos encontrar… En el mundo bursátil, esto supone armar un portafolio de inversión con diferentes activos que se pueden combinar para diferentes objetivos.

Podemos especializarnos en un único tipo de activo y concentrar nuestras inversiones para maximizar nuestros rendimientos a corto o largo plazo, a cambio de un riesgo mayor, claro. Si deseamos más bien controlar el riesgo podemos diversificar nuestro portafolio combinando diferentes activos que se hagan contrapeso entre sí, pero con rendimientos más estables en el tiempo.

Esto nos lleva al tema de los horarios. Si después de formarte adecuadamente decides operar tu propia cuenta de inversión o trading, debes buscar maximizar el rendimiento de tu dinero en aquellos activos alrededor del mundo que ofrezcan las mejores oportunidades.

Esto se puede hacer coordinando los horarios para operar sólo en aquellos momentos donde existan mejores condiciones.

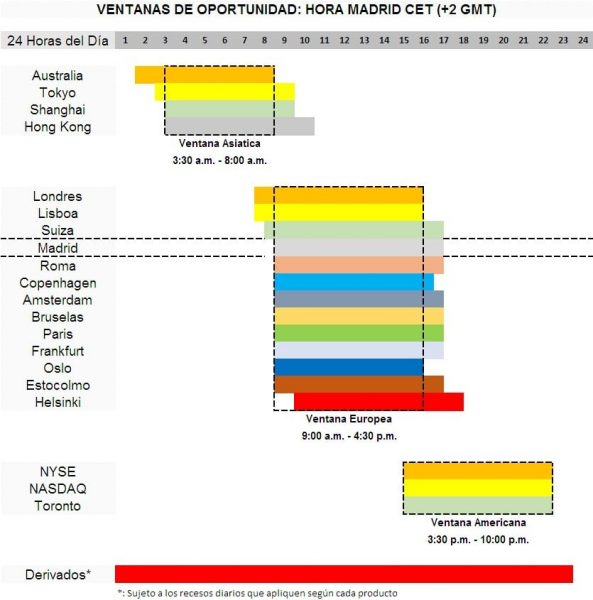

Ventanas de Oportunidad: Madrid y el Mundo

El concepto de ventana de oportunidad supone operar cuando exista el solapamiento de horarios entre diferentes mercados de nuestro interés, siempre y cuando estos aporten volumen, y en consecuencia liquidez para entrar y salir con facilidad de operaciones en un activo específico o conjunto de ellos.

Es decir, nos interesa operar cuando hay mucho movimiento en el mercado, en especial de parte del dinero profesional.

En general, cuando se encuentran solapados varios husos horarios suele haber mayor movimiento al comienzo y al final de las sesiones. Recuerda que a medida que abren las bolsas, la actividad de trading aumenta de manera proporcional al tamaño de las mismas, además, hay actividad en los activos subyacentes de los derivados y ello afecta a éstos últimos.

Hemos hecho una selección de las plazas bursátiles más importantes del mundo y a continuación exploramos las “Ventanas de Oportunidad” en el huso horario de Madrid, España:

Fuente: Elaboración Propia

Ventana Asiática

A partir de las 2:00 a.m. hora de Madrid empieza la actividad en Oceanía, y luego en Asia.

Llamamos ventana asiática al lapso de tiempo entre las 3:30 a.m. y las 8:00 a.m. durante el cual se solapan las sesiones de Australia, Tokyo, Shanghai y Hong Kong. Si operamos un producto basado en estos mercados, bien sea al contado o derivado, el mejor momento para operar es ese lapso de tiempo cuatro horas y media.

Ciertamente, a esos horarios sólo podremos operar productos bursátiles de esas plazas, o bien derivados de todas las plazas, pero con muy poco volumen.

Ventana Europea

La ventana europea corresponde al lapso de tiempo entre las 9:00 a.m. y las 4:30 p.m. durante el cual se solapan las sesiones de las principales capitales europeas, empezando por Londres que es la primera de ellas en abrir y es un centro financiero mundial por excelencia.

Cuando el solapamiento ocurre, las plazas más fuertes, en especial Londres y Frankfurt, aportan un volumen de transacciones muy importante para los productos cotizados en esas bolsas y también en los derivados. Esto es particularmente cierto en el mercado FOREX, ya que los principales pares de monedas suelen tener recorridos importantes al abrirse la ventana europea.

Muchos analistas de divisas basan sus estrategias en observar lo que hace Londres entre 8-9 a.m. y a partir de allí, cuando entran las transacciones de las otras plazas, toman posiciones si el mercado presenta divergencias en los indicadores técnicos de impulso.

Ventana Americana

La ventana americana corresponde al lapso de tiempo entre las 3:30 p.m. y las 10:00 p.m. durante el cual se solapan las sesiones de las tres bolsas más fuertes de América del Norte. A saber, New York (NYSE-NASDAQ) y Toronto. De hecho, las dos primeras son de lejos, las bolsas más grandes del mundo…

Aquí ocurre el mayor volumen de transacciones en cuanto a acciones y derivados de estas plazas se refiere, a excepción claro del FOREX, que está muy influenciado por Londres y Frankfurt para monedas como la libra y el euro por ejemplo.

Es interesante observar que entre las 3.30 p.m. y las 4:30 p.m., con Londres aún abierta, hay enormes oportunidades en diversos mercados por estar todas las plazas fuertes abiertas, excepto las de Asia y Oceanía.

La sesión americana por ser la de mayor volumen, implica la selección de productos de estas plazas en nuestro portafolio para poder aprovechar los desplazamientos a corto, mediano y largo plazo.

Conclusiones

Como seres humanos no podemos estar despiertos 24 horas al día, de manera que nos conviene seleccionar los horarios donde podemos obtener mayores rentabilidades.

En el ejemplo de Madrid, esto parece ser al inicio y final de la ventana europea, así como durante el inicio de la ventana americana. De hecho, no olvides que incluso hay un solapamiento entre el fin de la ventana europea y el comienzo de la ventana americana para el lapso 3:30-4:30 p.m.

Es una hora excelente para operar desde Europa.

Ten en cuenta que si manejas los tipos de órdenes en Trading puedes programar operaciones si el precio llega a determinado nivel, sin necesidad de un monitoreo permanente. Así puedes automatizar más tu operativa y operar varios activos, o bien, operar uno sólo pero con mayor flexibilidad de horario.

Sin embargo, es recomendable para los traders minoristas concentrarse en pocos activos. Es decir, es mejor especializarse que diversificar si tu capital es limitado.

Esperamos que este artículo te ayude a desarrollar una visión integral de los mercados financieros globales y entender cómo influyen los horarios en nuestra estrategia como inversores.

No dejes de consultar nuestro Curso Gratis de Trading y Bolsa si quieres seguir aprendiendo.

Actualizaciones del artículo

- Cambios generales en el texto (13/01/2025)