Claves para invertir durante una crisis

Lecciones de la historia para ayudarnos a tomar mejores decisiones de inversión en momentos como la actual guerra de Ucrania.

Una crisis mundial o una recesión económica pueden significar una mayor incertidumbre y volatilidad en los mercados financieros. Las caídas bruscas de los mercados y del valor de los activos pueden ser preocupantes, incluso aterradoras, pero esta volatilidad también crea oportunidades.

¿Debemos mantenernos al margen y evitar riesgos? ¿O por el contrario debemos tratar de buscar las mejores oportunidades? La respuesta no es fácil. Pero la historia nos proporciona algunas indicaciones y claves sobre pasadas crisis y momentos de tensión geopolítica, que nos pueden ayudar mucho a llevar mejor la incertidumbre y las caídas en los mercados.

¿Cuál es la causa de un desplome de la bolsa?

Un desplome bursátil es una rápida caída de los precios de las acciones, y siempre es algo inesperado e impredecible. Cuando estos ocurren, siempre podemos sacar muchas lecciones y gran variedad de razones para las caídas de la bolsa, desde catástrofes económicas, guerras o simplemente el pánico de los inversores, sin embargo son sucesos que ocurren en periodos de tiempo muy cortos y causan una ola de ventas casi siempre conducidas por el miedo de los inversores. Veamos algunos de los más importantes desplomes de la historia:

- La burbuja de los tulipanes: Suele ser difícil por muchos de los que hoy estudian la historia de la bolsa imaginar y entender como algo tan sencillo como un tulipán pueda ser la causa de uno de los más importante pánicos bursátiles de la historia, pero es lo que ocurrió en los Países Bajos en el año 1637. Cuando los precios algunos bulbos de tulipán alcanzaron niveles extremadamente altos, debido a la moda y a la codicia, esta burbuja estalló, produciendo una dramática estampida.

- El crack de la bolsa de 1929: Este desplome, quizás el más famoso de toda la historia, por su gravedad y consecuencias, tuvo implicaciones no solo a nivel bursátil, sino en la economía real americana que condujo a la Gran Depresión. La caída duró más de cuatro años debido al enorme apalancamiento que había en el mercado, donde la tendencia era pedir prestado dinero para invertir más y más. A medida que el mercado caída y los inversores se veían obligados a vender, el des apalancamiento condujo al llamado “Black Tuesday” la mayor caída en un solo día registrada en toda la historia. El Dow Jones, el índice bursátil de referencia en la época llego a perder más de un 70% de su valor.

- La burbuja puntocom: La tecnología se ha convertido en parte esencial de nuestra vida diaria, sin embargo, en los años 90 aún era pronto para saber que impacto real iba a tener en la economía mundial. A medida que el mercado comenzaba a ver el potencial de estas nuevas empresas, la especulación con todo tipo de empresas relacionadas directa, o indirectamente con internet saltó a los parqués. La burbuja de estas nuevas empresas llego a un punto en el que los inversores buscaban cualquier tipo de empresa relacionada para poder convertirla en la nueva acción famosa y ganar dinero rápido, sin embargo, muchas de esta empresas no tardaron mucho en demostrar que sus negocios no eran todo lo buenos que parecían y fracasaron, arrastrando a todo el mercado hacia un desplome global de todo tipo de acciones.

- La gran crisis financiera: La quiebra de muchas importantes instituciones financieras en el año 2008 por los prestamos e hipotecas de alto riesgo y el uso de derivados, aún es un acontecimiento en la memoria de casi todos los inversores. La crisis inmobiliaria que se desató en Estados Unidos pronto se expandió a todo el mundo, quebrando aseguradoras, bancos y todo tipo de entidades financieras por el camino. El impacto fue global y en la economía real, conduciendo a varios años de estancamiento.

- La caída del Covid-19: El desplome de la bolsa en 2020 puede ser único por las circunstancias tan diferentes que lo provocaron, como la llegada de una pandemia global. Sin embargo, y pese a la enorme caída que experimentaron las bolsas, con desplomes superiores al 40%, el mercado se recuperó en tiempo récord, y tras menos de un año las bolsas ya habían superado los niveles anteriores a la pandemia.

La invasión de Rusia en Ucrania ha supuesto nuevas turbulencias para los mercados financieros a nivel mundial. En mitad de toda esta volatilidad, como inversores debemos mantener la calma y tomar decisiones informadas y racionales. Para ello, vamos a ver algunas de las lecciones que podemos sacar de las caídas de las bolsas en la historia:

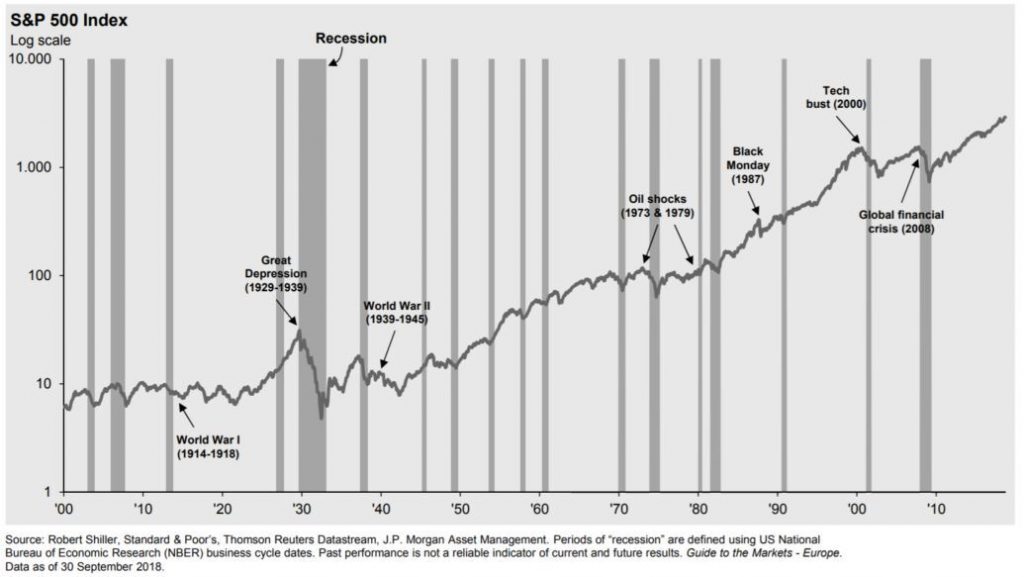

Los mercados siempre se recuperan

Los mercados bursátiles están en constante movimiento y esta volatilidad afecta al sentimiento de los inversores y a los rendimientos que podemos obtener comprando alguna de las acciones que cotizan. La gran crisis financiera del 2008 o la crisis del Covid-19, tuvieron un gran impacto en el mercado de acciones tanto en España como a nivel global, pero el mercado terminó recuperándose. Por ello, es importante recordar que los mercados siempre se recuperan de los grandes acontecimientos y alcanzan nuevos máximos. Sólo los que están dispuestos a aguantar los momentos duros en los mercados obtienen las ganancias cuando estos vuelven a subir.

De hecho, las caídas del 5 por ciento, las correcciones del 10 por ciento y los mercados bajistas del 20 por ciento son sólo una parte más de la inversión en un mercado de valores que históricamente ha tendido siempre a subir a lo largo del tiempo.

Desde 1979, la caída media del mercado de valores ha sido del entorno del 15%, e incluso en años con rentabilidades positivas, los inversores han tenido que navegar periodos de caídas superiores al 10% de media. Históricamente, los inversores acaban siendo recompensados por aguantar esta volatilidad, la rentabilidad anual de la renta variable ha sido del 9% desde 1926, en comparación con el 4% de los bonos. Por eso, un inversor en bolsa debe ser paciente y mantenerse siempre invertido, ya que mas pronto o mas tarde, se verá recompensado por ello.

El tiempo está de tu lado

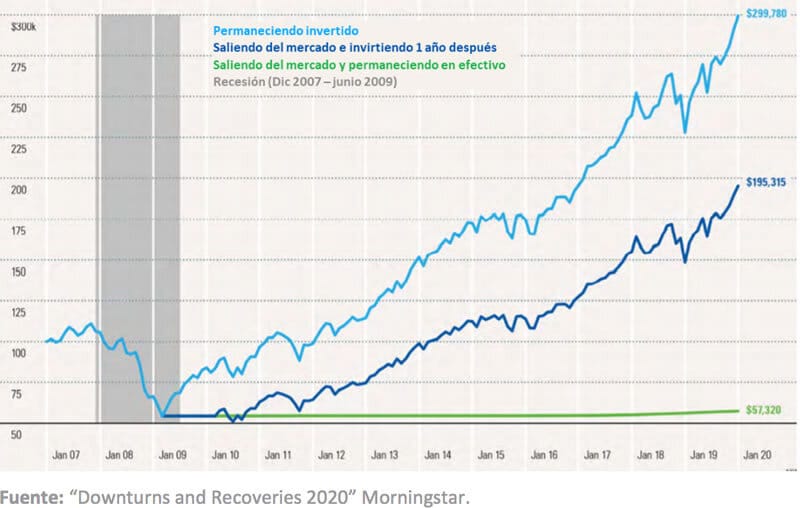

La historia nos dice que la inversión en acciones siempre proporciona una mayor rentabilidad que la inversión en inversiones de bajo riesgo, como el efectivo o los depósitos a plazo.

Si hubieras tenido acciones y las hubieras cambiado por efectivo durante la crisis financiera mundial (CFG) de 2008, todavía te estarías recuperando de su caída de valor. Pero si fueras un inversor que simplemente aguanto sus posiciones y mantuvo su dinero en acciones habrías obtenido una muy buena rentabilidad desde entonces.

Es verdad que la posibilidad de perder dinero en el largo pazo existe, pero es una posibilidad bastante remota debido a que deberíamos únicamente haber comprado en el peor momento del mercado. Si evitamos las burbujas, o simplemente tenemos un plan de ahorro sistemático, podremos reducir esta posibilidad hasta casi ser imposible. Todo depende del tiempo y nuestro horizonte, pero las bolsas han demostrado que a largo plazo siempre acaban recuperándose de los baches. Aunque mantener dinero en efectivo en tiempos de crisis y de incertidumbre pueda parecer más seguro, estaremos expuestos siempre a los efectos de la inflación.

No podemos predecir el futuro

No hay ninguna bola de cristal que nos diga cuándo van a cambiar los mercados y cómo van a comportarse a lo largo del tiempo. Por eso, en general, es mejor tener una variedad de inversiones en diferentes clases de activos. Esto significa que debemos diversificar nuestras posiciones en diferentes tipos de activos, países y monedas.

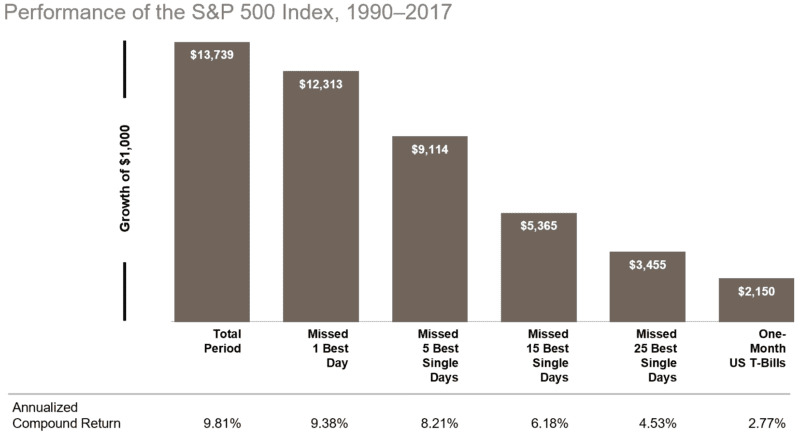

Tratar de adivinar cuando y como se va a comportar el mercado para comprar en los momentos de precios más bajos y vender en los de precios más altos no solo es difícil, sino que es una estrategia que a largo plazo no ha dado mejores resultados que simplemente comprar y mantener nuestras inversiones.

Jack Bogle, fundador de Vanguard y creador del primer fondo de inversión indexado dijo: “En 55 años en el negocio, nunca he conocido a nadie que supiera cuando entrar y cuando salir del mercado».

Aunque podamos acertar algunas veces, tratar de adivinar los movimientos de los mercados para invertir presenta ciertos problemas, debido principalmente a la propia naturaleza d ellos mercados financieros. Si tan solo nos perdemos unos pocos días al año al no estar invertidos, esto puede tener un impacto enorme en nuestras rentabilidades. Como no podemos predecir cuales son los días concretos que el mercado caerá o subirá y estos pocos días tienen una influencia muy grande sobre los rendimientos anuales, tratar de invertir solo cuando existan ciertas condiciones no es la estrategia más inteligente a largo plazo.

Razones para hacer una aportación extra… o no

Las fuertes caídas de las cotizaciones bursátiles que se producen durante una crisis o recesión pueden presentar buenas oportunidades para invertir. Algunas empresas pueden estar infravaloradas por el mercado, mientras que otras pueden tener un modelo de negocio que las haga más resistentes durante una recesión económica.

Los mercados financieros tienden a ser cíclicos, con patrones repetidos de expansión, pico, recesión, depresión y recuperación. Todas las recesiones que se han producido hasta ahora han ido seguidas de una recuperación, pero ésta no siempre ha llegado pronto.

Además, no todas las empresas tienen el mismo rendimiento en las distintas fases del ciclo. Algunas pueden no recuperarse de una recesión durante años. Otras pueden no recuperarse nunca. Si inviertes, puedes ganar o perder, pero si no inviertes la inflación puede erosionar el poder adquisitivo de tu dinero con el tiempo.

Las crisis son un excelente momento para hacer una inversión o aportación extra de capital a nuestra cartera e inversiones, ya que conseguiremos un buen precio, mejor que en circunstancias normales por una empresa o por una cesta de acciones, como en un ETF. Sin embargo, debemos tener la convicción de que nuestro activo se recuperara, tarde o temprano, de una crisis, ya que sino lo único que estaremos haciendo es perder dinero. En un contexto así merece la pena diversificar lo máximo posible y no comprometer grandes cantidades de nuestro patrimonio en una sola acción, por si el impacto del negocio es superior a lo esperado.

La última clave: Conoce tus prioridades

Si estás en una posición financiera sólida, tu horizonte temporal es largo y tu tolerancia al riesgo es alta, puedes seguir invirtiendo durante una crisis o recesión. Si tu posición financiera es menos estable, tu horizonte temporal es más corto o tu tolerancia al riesgo es baja, quizás lo más sensato sea simplemente aguantar tus posiciones. Por ello es importante tener ciertos pilares básicos claros antes de lanzarnos a por nuevas oportunidades de inversión:

- Ahorros de emergencia: Si no tienes una cuenta de ahorros para emergencias, es posible que debamos dar prioridad a esto antes de invertir más durante una crisis. Reservar fondos para una momento financiero complejo, como la perdida de un empleo o una enfermedad, debería ser una gran prioridad independientemente de las condiciones de la bolsa.

- Necesidades a corto plazo: Si puedes necesitar dinero en efectivo para gastos a corto plazo, como el alquiler, la matrícula de la universidad o la jubilación, es posible que no quieras invertir más debido a que tu horizonte temporal puede ser demasiado corto para esperar la recuperación de las bolsas.

- Ahorros para la jubilación: Ahorrar para la jubilación debería ser un objetivo importante incluso durante una crisis o recesión. Si tienes un plan de jubilación es posible que quieras seguir invirtiendo para poder aprovechar las ventajas del impuesto sobre la renta.