¿Qué es la TAE?

Cuando las personas empiezan a hablar de tipos de interés, fluctuaciones del mercado cambiario o hipotecas, la mayoría de los particulares corren despavoridos, la mayoría no sabe o no entiende de qué se está hablando, y vale, que no todo el mundo tiene una maestría en finanzas, pero la verdad es que la mayoría de estos temas son mucho más fáciles de comprender de lo que se cree, pero no todos los bancos son muy buenos explicando la manera en que funcionan sus productos.

Muchos hemos oído de casos en que las personas jurarían que el banco los ha timado, que les han dicho que se les cobraría tanto y han resultado cobrándoles mucho más, otros culpan a las letras pequeñas en el contrato, y le huyen a los préstamos o cualquier producto financiero cuando en realidad estos pueden resultar siendo de verdadera ayuda para el crecimiento económico.

En este artículo te explicaremos lo que es el TAE, cómo funciona éste, a qué aplica y qué debemos tener en cuenta a la hora de solicitar un producto financiero de una entidad bancaria.

¿Qué significan las siglas TAE?

TAE representa la Tasa Anual Equivalente o Tasa Anual Efectiva, éste es un término financiero que abarca otro término que confunde a algunos, el TIN. El TIN es la Tasa de Intereses Nominal (y cuya diferencia con el TAE os explicaremos más adelante) en conjunto a las comisiones y el plazo de la operación, es una homogeneización de cualquier tipo de comisión que pueda cargarte el banco además del tipo de interés para facilitar el entendimiento del servicio que el banco está prestando.

Ésta es una medida que adopta el Banco de España desde 1990 en conformidad con la norma 8/ 1990 sobre “Transparencia de las operaciones y protección de la clientela” obligando a los bancos y demás entidades financieras de este tipo para ayudar a los ciudadanos a comprender y calcular el interés de sus tipos de financiación ya que el TAE permite visualizar el coste o rendimiento lucrativo del producto.

El TAE le da al consumidor la oportunidad de concebir de una forma más clara lo que un crédito nos costará o lo que un plazo fijo nos hará ganar, con el TAE podemos comparar los productos financieros de distintos bancos y así elegir el que mejor se ajuste a nuestras necesidades sin porcentajes engañosos ni “letras pequeñas”.

¿Cómo se diferencia el TAE del TIN?

Como hemos mencionado anteriormente el TIN (Tasa de Interés Nominal) es la cantidad que se le paga al banco por haber facilitado el préstamo, es lo que se le deberá abonar a la entidad financiera cada mes.

Una manera práctica de entender el TIN es imaginando una hipoteca, decidimos que ya tenemos un dinero ahorrado y queremos dar el salto y comprar una casa, vamos a un banco y solicitamos al banco un préstamo en forma de una hipoteca, el banco nos prestará un porcentaje del valor de la casa pero sostendrá una hipoteca sobre el inmueble a modo de garantía, hasta que paguemos en el tiempo acordado la totalidad del crédito más el interés pactado al momento de contratar, de esta forma el TIN es el interés pactado más el índice referencial (como bien puede ser el Euríbor) por lo que la fórmula del TIN sería: interés pactado (digamos 5%) + Euríbor.

El Euríbor es por otro lado, aquella tasa de interés referencial que se aplica en transacciones interbancarias, es decir transacciones entre un banco y otro, y que se calcula en base a los tipos de interés diario de bancos ubicados en toda la zona europea.

Ahora la TAE es distinta, la TAE contiene el TIN, además de comisiones que carga el banco por sus servicios como por ejemplo comisiones de apertura de cuentas. En préstamos personales, como pueden ser los que el banco nos otorga para el uso de nuestras tarjetas de créditos o préstamos hipotecarios la TAE incluye dos tipos de comisiones.

¿Qué Contiene la TAE?

La comisión de apertura es una apelativo que utiliza el banco para cobrarnos los gatos relativos a la tramitación de la contratación crediticia, en la mayoría de los casos, esta comisión es pagada solo una vez pero algunas otras veces podemos terminar pagando esta comisión durante toda la duración del préstamo, lo cual podría incrementar de forma significativa lo que terminamos pagando.

Otra comisión de este tipo incluida también en el TAE es la Comisión de Amortización Anticipada o Comisión de Cancelación Anticipada, no todos los préstamos permiten esta posibilidad pero en general los bancos permiten a sus clientes el derecho a cancelar la totalidad o parte del préstamo antes de lo pactado en el contrato. Los bancos generan sus ingresos a lo largo de la vida de éste, es por ello que si se cancela la deuda antes de lo estimado el banco no podrá generar la ganancia que tenía estimada de allí que cobren una comisión por el beneficio que deja de percibir.

Gastos no incluidos en la TAE

Sin embargo, existen ciertos gastos que no están incluidos en la TAE por lo que no debemos confiarnos del TAE y cerrar los ojos, se debe estar siempre atento y hacer todas las preguntas necesarias a la hora de contratar un producto financiero, la TAE no incluirá gastos que el cliente deba abonar a terceros, así como los seguros y garantías, estamos a hablando de gastos por autenticación notarial y los impuestos que esto conlleva, gastos por transferencia de los fondos debidos por el cliente, corretajes y otros gastos de este tipo.

La TAE y las hipotecas

En el caso de una hipoteca la TAE nos ayuda a comparar entre lo que nos ofrece un banco y otro, pero son varios los aspectos que debemos tener en cuenta a la hora de tomar este tipo de decisiones, entre estos aspectos a considerar se deben destacar las comisiones antes mencionadas, es decir la comisión de cancelación o amortización anticipada, otro aspecto a considerar son lo que se conoce como “productos combinados” un ejemplo de ello puede ser una hipoteca que ofrezca ciertas tarjetas de crédito, con la contratación de productos combinados se puede conseguir reducir de forma significativa los diferenciales del tipo de interés.

Un aspecto a considerar a la hora de contratar una hipoteca que puede parecer bastante obvio, pero es verdaderamente importante resaltarlo, son nuestros ingresos, es necesario considerar nuestro ahorro inicial y nuestros ingresos netos antes de tomar una decisión de este tipo, ya que si bien los créditos son fundamentales para el crecimiento económico de una sociedad, si no se toman con seriedad y disciplina podemos terminar perdiendo nuestro esfuerzo, tiempo y dinero.

La TAE como se ha mencionado, la tasa anual efectiva nos permite de manera fácil y rápida, comparar productos financieros, ya que con ésta podemos hacernos una idea de si lo que ofrece el banco o la caja de ahorros nos beneficiará, no obstante, es necesario el tipo de préstamo, ya que si estamos hablando de una hipoteca variable es difícil conocer a futuro cómo será la evolución del tipo de interés, esto debido a que la TAE se calcula en base a la suposición de que el tipo de interés se mantiene en el valor al momento en que se hace el cálculo y se contrata. Ante este tipo de casos las entidades financieras utilizan el término “TAE variable” indicando que ésta se presenta solo a efectos de informar, puesto a que variará con las revisiones del tipo de interés.

¿Cómo se calcula la TAE?

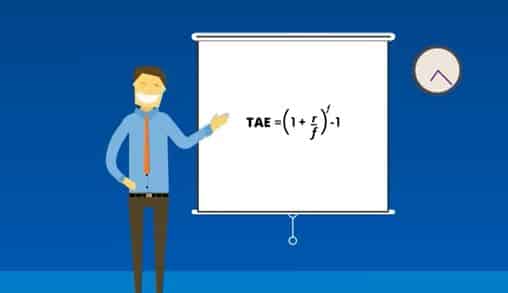

Si bien no es deber del consumidor o cliente calcular la Tasa Anual Efectiva, ya que es una obligación de la entidad financiera, es importante conocer cómo es que los bancos realizan este proceso, la TAE se calcula a través de una fórmula matemática que toma el valor del interés nominal que es representado por la letra r y se divide por f que vendría siendo la frecuencia del pago de los plazos o de entendido de otra forma la frecuencia anual en la que se liquidan los intereses, esto queda todo representado de manera visual de la siguiente forma:

TAE=(1+rf)f-1

De esta manera incluso si dos productos financieros tuviesen diferentes plazos de pago y distintos tipos de interés, no obstante esto podremos calcular la rentabilidad anual relativa, dilucidando así que producto es el mejor según nuestra conveniencia, muchos bancos y cajas en sus portales web tienen la herramienta de una calculadora del TAE, que facilita todo este cálculo.

El TAE, el TIN, los productos financieros y las fórmulas matemáticas, a primera vista pueden parecer difíciles de digerir, pero como hemos visto, es cuestión de lógica y pleno razonamiento. Es necesario hacer un serio estudio de un producto financiero antes de contratarlo, es así como podremos asegurar que el producto financiero nos producirá una mayor ganancia que pérdida, y es natural que toda persona desee mantener sus finanzas en números verdes y alejarse de los números rojos. Consultando con nuestra entidad financiera de confianza adquiriremos la información necesaria que requiramos y teniendo disciplina en nuestros gastos e ingresos podremos hacer crecer nuestras finanzas.

Quizá te interese: