Volatilidad, Rango Estático y Rango Dinámico

Hoy te hablaremos de qué es la volatilidad y de qué mecanismos pueden ayudarnos a aprovecharla a favor. En particular, hablaremos de los rangos estáticos y rangos dinámicos como mecanismos de fijación del precio en los mercados bursátiles.

El lenguaje de los mercados se habla en términos del precio de los distintos activos bursátiles que se cotizan en todas las bolsas mundiales. Pero, las circunstancias económicas y de otra índole pueden causar fluctuaciones anormales en los precios y por ello los mercados requieren reglas claras que permitan saber qué esperar en cada circunstancia.

¿Qué es la Volatilidad?

La volatilidad es el grado de variación o dispersión del precio de un activo bursátil con respecto a su valor promedio o un indicador de referencia para un período dado. Ella recoge la escala de las variaciones al alza o a la baja.

De manera que una alta volatilidad supone un grado de variación amplio de los precios, mientras que una baja volatilidad implica fluctuaciones más pequeñas y estables.

Por tanto, la volatilidad afecta de forma directa el riesgo de las operaciones, ya que ésta variabilidad influye en la probabilidad de ganar o perder en un momento dado. El riesgo está presente siempre, pero en condiciones de volatilidad es mucho mayor.

La volatilidad puede ser vista como una condición que se presenta en los mercados de forma temporal, derivada de distintas situaciones y factores. Por ejemplo, las características del propio activo y de los actores que lo intercambian, el mercado en cuestión, aspectos negativos transitorios, etc.

Es una suerte de indicador de la incertidumbre a corto plazo, para otros es un termómetro del miedo.

La volatilidad no es buena o mala en sí misma. De hecho, puede ofrecer oportunidades de ganancias importantes, pero a costa de un riesgo mucho mayor. La pregunta que debemos hacernos es: ¿De acuerdo a mis características como trader/inversor puedo darme el lujo de operar con un riesgo tan alto a corto plazo?, ¿lo soporta mi capital actual?

La volatilidad tiende a aumentar en los mercados a la baja por el miedo de los participantes a perder su capital. En general, si eres scalper o daytrader y además cuentas con un capital limitado, se recomienda no operar durante períodos de alta volatilidad por el riesgo que ello conlleva.

Tipos de Volatilidad

Hay dos tipos principales de volatilidad:

Volatilidad Histórica

Esta mide el grado de variación del precio del activo con respecto a su promedio histórico para un período dado y es la forma de volatilidad a la que nos referimos generalmente.

La volatilidad histórica se calcula mediante la desviación estándar del precio con respecto a su media para un período dado.

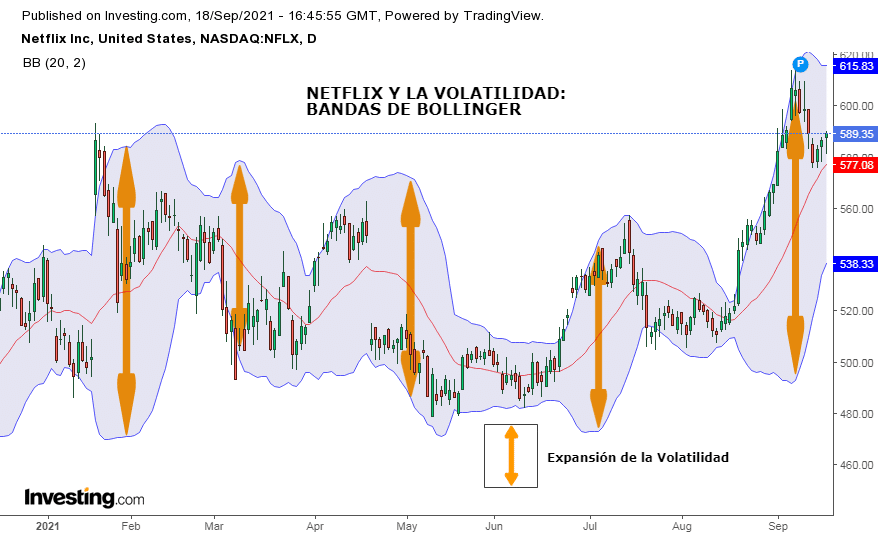

Uno de los indicadores técnicos más utilizados para medir la volatilidad histórica de un activo financiero son las Bandas de Bollinger. Ellas precisamente colocan dos bandas de fluctuación a dos desviaciones estándar por encima y por debajo de una media móvil de 20 períodos.

Veamos un ejemplo:

Gráfico diario de velas japonesas y bandas de bolliger para la acción de la empresa de servicios de comunicación para películas y entretenimiento, Netflix Inc., cotizada en la NASDAQ. Fuente: Investing.com

El gráfico diario nos da una perspectiva de tiempo de nueve meses entre enero y septiembre de 2022.

Sólo queremos poner de relieve que la expansión de las bandas de fluctuación ocurre cuando el precio tiende a separarse de media histórica. En estos períodos las dos desviaciones estándar se hacen más grandes porque el precio fluctúa mucho más.

Como podemos observar, estos períodos de alta volatilidad se suceden periódicamente luego de períodos de contracción de las bandas donde no hay mayor fluctuación. De hecho, ello suele ser una condición preliminar para la posterior expansión de la volatilidad.

Por lo general detectamos el posible inicio de la expansión con una vela de intención (vela tipo elefante o “engulfing”) al final de una contracción de las bandas.

Es evidente que medir la volatilidad histórica tiene enormes ventajas, pues nos permite detectar zonas en las cuales el precio se desplaza bastante y ello supone ganancias potenciales importantes, a costa claro de un mayor riesgo.

Volatilidad Implícita

Esta mide el grado de variación del precio del activo que se espera exista en un futuro para un período dado y supone indicadores algo más complejos.

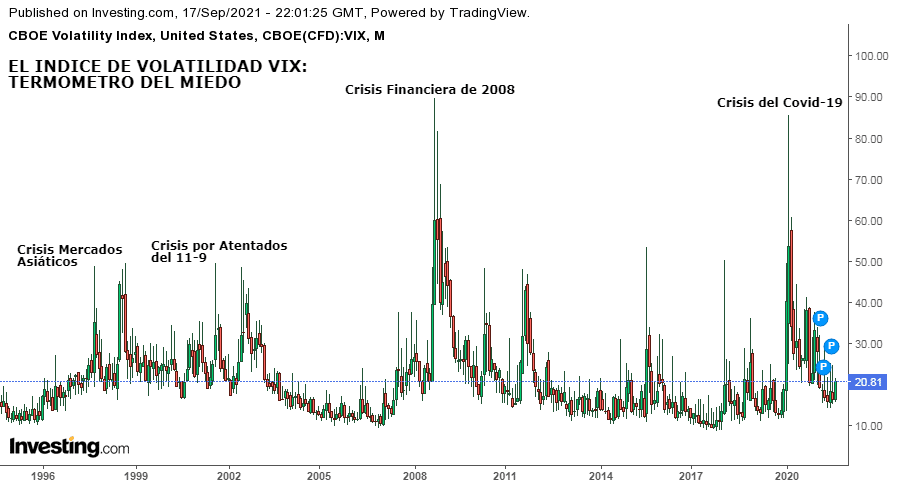

La volatilidad implícita se calcula mediante algún instrumento derivado (como las opciones) que nos ofrezca una medida del precio esperado. La forma más utilizada es a través del Indice de Volatilidad del Chicago Board Options Exchange o CBOE, llamado Indice VIX.

El índice VIX produce una medida de la volatilidad esperada a 30 días del mercado de valores de EE UU, derivada de los precios de cotización media en tiempo real de las opciones de compra y venta del índice S&P 500. A nivel global, es una de las medidas de volatilidad más utilizadas.

A continuación vemos un ejemplo:

Gráfico mensual del Indice de Volatilidad VIX generado por el Chicago Board Options Exchange. Fuente: Investing.com

El gráfico mensual nos trae un marco de tiempo de 15 años entre 1996 y 2022.

El Índice VIX nos permite inferir que tan optimistas o que tan cautelosos son los inversores sobre los próximos desarrollos del mercado. De hecho la evidencia parece demostrar que existe una relación inversa entre el Índice VIX y el Índice S&P 500. Cuando el VIX que es una medida de la volatilidad sube, el S&P 500 tiende a bajar.

Más que el propio valor del indicador lo que cuenta es observar su tendencia general. Cuando el VIX sube supone que los inversores son más cautos sobre el futuro y eso sugiere una mayor volatilidad esperada. Cuando baja estima que los inversores están más tranquilos sobre los próximos acontecimientos y esto permite inferir menor volatilidad.

Volviendo al gráfico observamos como el Indice VIX se dispara durante las crisis económicas y las recesiones. Si en términos emocionales el mercado es como una montaña rusa que va del optimismo irracional al pesimismo crónico y viceversa, es de esperar que en los períodos negativos la volatilidad de los precios en los activos bursátiles aumente de forma notable por el miedo a perder el capital. Las ventas masivas y la toma de ganancias generalizada son síntoma de ello.

Así pudo palparse en la economía norteamericana durante la crisis de los mercados asiáticos, la crisis por los atentados terroristas del 11-9, la crisis financiera de 2008 y más recientemente durante la crisis del covid-19. Por tanto, la volatilidad es una condición que acompaña los mercados de tiempo en tiempo y debemos saber cómo medirla y cómo responder ante ella.

La diferencia entre los dos tipos de volatilidad está en los datos utilizados. La histórica usa datos del pasado y la implícita usa datos de precios esperados, y por tanto capta la expectativa del precio, por decirlo de ese modo.

Esta volatilidad, especialmente en períodos recesivos y de incertidumbre ha llevado al establecimiento de mecanismos de fijación de precios que den transparencia a los mercados. Estos mecanismos se fijan en función del grado de volatilidad de cada activo bursátil.

Entre los más importantes tenemos los rangos estáticos, los rangos dinámicos y las subastas de apertura, cierre y volatilidad. Estos rangos establecen límites de fluctuación para el precio y cuando se intenta negociar un activo fuera de estas franjas, se activan mecanismos de arbitraje como las subastas de volatilidad. De hecho, los mercados realizan subastas de apertura y cierre en cada sesión, pues son períodos propensos a la manipulación del precio.

¿Cómo funciona el Mercado Bursátil?

Si vamos a operar los mercados es importante que conozcamos a detalle su mecanismo de funcionamiento. Las diferentes bolsas de valores tienen horarios para su sesión de operación, pero para garantizar transparencia en la fijación de precios, realizan una subasta de apertura antes de comenzar la sesión y una subasta de cierre antes de finalizar la sesión.

De igual modo, pueden realizar las llamadas subastas de volatilidad durante la sesión si el mercado lo requiere.

Estos mecanismos producen precios de referencia, a saber, precios de apertura y cierre que van formando una continuidad sesión tras sesión, pero los precios deben desenvolverse dentro de reglas concretas: los precios deben fluctuar dentro de rangos estáticos y dinámicos que permitan una variación gradual y ordenada de los mismos.

Cuando ello no sucede, se realiza una subasta de volatilidad para ordenar el mercado y sigue la sesión, y así sucesivamente día tras día.

Subastas de Apertura y de Cierre

Son mecanismos de arbitraje del precio que se realizan en todas las sesiones bursátiles a la misma hora y por un lapso de tiempo determinado con un cierre aleatorio de 30 segundos. Las subastas permiten negociar el precio de un activo mediante la colocación, modificación o cancelación de órdenes, pero sin llegar a ejecutarlas hasta el fin de la subasta.

Los sistemas bursátiles van calculando en tiempo real un precio de equilibrio entre demanda y oferta, pero los resultados de las negociaciones sólo se conocen hasta el fin de la subasta, produciendo así, un precio de apertura o un precio de cierre. Se pueden introducir órdenes, mas no se puede comprar o vender, pues se trata de una subasta…

Los participantes del mercado envían y modifican sus órdenes con sus preferencias de precio y el volumen asociado, pero es el propio mecanismo de la subasta el que determinará el precio resultante.

La aleatoriedad busca eliminar la influencia de posibles movimientos especulativos sobre los precios al abrir y cerrar los mercados.

Dependiendo del activo y mercado en cuestión, la subasta de apertura puede alcanzar un lapso de 30 minutos con cierre aleatorio de 30 segundos. Se realiza antes de abrir el mercado y una vez que culmina el resultado se expresa en el precio de apertura de la sesión bursátil.

Asimismo, cuando abre la sesión el precio debe fluctuar dentro de unos determinados rangos establecidos a partir de los precios estáticos y dinámicos.

La subasta de cierre por su parte, puede alcanzar un lapso de cinco minutos con cierre aleatorio de 30 segundos. Se realiza antes de cerrar el mercado y el precio final de la subasta será el precio de cierre de la sesión.

En la Bolsa Tecnológica NASDAQ por ejemplo, las subastas de apertura y cierre ocurren entre 9:25 – 9:28 a.m. y entre 3:50 – 3:55 p.m. respectivamente en hora del este (USA). Tienen un cierre aleatorio cada 10 segundos en el cual se informa el precio actual de referencia, la cantidad de acciones emparejadas y no emparejadas a ese precio, y el lado que presente o no desbalance a ese precio (lado comprador, lado vendedor, sin desbalance, etc.).

A las 9:30 a.m. y 4:00 p.m. se realizan los cruces que generan los precios oficiales de apertura y cierre respectivamente y la sesión bursátil comienza o termina.

En la Bolsa de Madrid (España) las subastas de apertura y cierre ocurren entre 8:30 – 9:00 a.m. y entre 5:30 – 5:35 p.m. respectivamente en la hora de la península española.

Precio Estático

Es el nivel de precio que se establece en la subasta de apertura, el cual puede ser modificado durante cualquier subasta posterior (de volatilidad) que se realice durante la sesión bursátil.

Rango Estático

Es la máxima variación porcentual al alza o a la baja permitida sobre el precio estático. Ese porcentaje se deriva de la volatilidad histórica del activo y suele estar en niveles entre el 4% y el 10%. Los rangos estáticos se basan en la garantía de que el precio suba o baje libremente, pero de forma gradual y controlada.

Esto supone evitar que los actores del mercado puedan colocar órdenes límite a precios por encima de los límites establecidos.

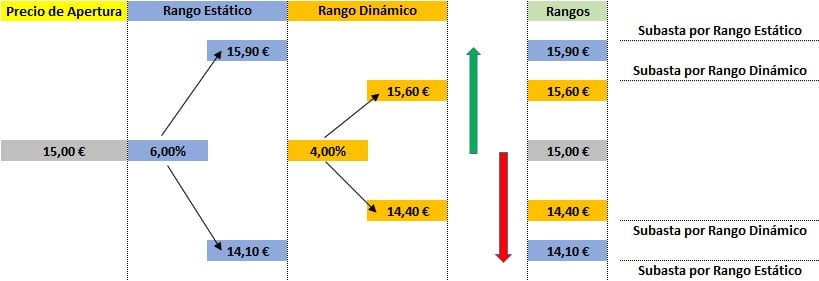

Veamos un ejemplo:

Para la acción “X” se establece un precio estático (en la subasta de apertura) de 15,00€ y un rango estático de 6%. Por tanto, sus límites de fluctuación son 15,90€ al alza y 14,10€ a la baja.

Si durante la sesión bursátil el precio sube hasta 15,90€ o baja hasta 14,10€ se activaría una subasta de volatilidad por rango estático para ordenar el precio.

Precio Dinámico

Es el último nivel de precio establecido luego de cada operación del mercado abierto, aunque también puede producirse luego de una subasta. Es decir, es el nivel de precio que se va produciendo durante la sesión, por lo que cambia constantemente. Cuando es resultado de una subasta es igual al precio estático hasta que se cruce una nueva orden y vuelva a cambiar.

Rango Dinámico

Es la máxima variación porcentual al alza o a la baja permitida sobre el precio dinámico para órdenes consecutivas durante el mercado abierto. De igual modo, ese porcentaje se deriva de la volatilidad del activo y suele estar en niveles entre el 1% y el 8%.

El rango dinámico permanecerá vigente mientras el mercado se encuentre abierto y en la subasta de cierre. Siempre será igual o inferior al rango estático y no aplica en la subasta de apertura ni en las subastas de volatilidad que puedan ocurrir. Se puede modificar si las condiciones del mercado lo requieren.

Los rangos dinámicos permiten la protección del precio ante órdenes de gran volumen y ayudan a detectar cambios bruscos entre operaciones consecutivas.

Continuamos con el mismo ejemplo:

Para la acción “X” se establece un precio dinámico inicial (en la subasta de apertura) de 15,00€ y un rango dinámico de 4%. Por tanto, sus límites de fluctuación son 15,60€ al alza y 14,40€ a la baja.

Si durante la sesión bursátil el precio sube de una operación a otra hasta 15,60€ o baja hasta 14,40€ se activaría una subasta de volatilidad por rango dinámico.

Estos mecanismos funcionarían así:

Fuente: Elaboración Propia

Si el precio sobrepasa los límites se activan las subastas de volatilidad por rango estático o rango dinámico a fin de mantener una cotización estable. Veamos entonces en qué consiste una subasta de volatilidad.

Subasta de Volatilidad

Es un mecanismo de arbitraje del precio que se activa en cualquier momento durante la sesión bursátil si es que el precio supera los límites del rango estático o del rango dinámico.

Su objetivo es dar protección a los participantes ante fluctuaciones anormales del precio. La subasta de volatilidad no suspende la cotización, sólo la inhibe hasta que se establezca un nuevo precio de equilibrio.

Fijación del Precio en las Subastas

Por lo general, para fijar el precio se usan unos criterios que forman una suerte de algoritmo:

- Se selecciona el precio al cual se negocia la mayor cantidad de títulos.

- Si hay dos precios que presentan el mismo volumen de títulos, se selecciona aquél que genere menor desequilibrio o más se acerque al último precio negociado.

Estos “precios” que mencionamos se refieren al precio de equilibrio que se forme entre el bid y el ask a medida que se desarrolle la subasta.

Aunque suena bastante complejo, las tecnologías de información y comunicación han permitido un avance enorme en los mercados que permite realizar estos procesos de forma ágil, transparente y en cuestión de segundos o minutos.

Conclusiones

La volatilidad es una condición temporal que pueden experimentar los activos y los mercados en general y por ello debemos saber cómo medirla y cómo trabajar con ella.

Mide tanto la volatilidad histórica como la volatilidad implícita para tener una visión completa. Es como ir manejando tu vehículo y ver por el retrovisor, y a la vez, ver al frente a medida que avanzas. Cuentas con indicadores como las Bandas de Bollinger para la histórica e indicadores como el VIX para la implícita de la economía.

Si eres un daytrader te recomendamos ser cauteloso ante ella, ya que la volatilidad supone un aumento del riesgo y podría implicar pérdidas muy grandes. De hecho, te instamos a permanecer fuera de los mercados durante esos momentos de inestabilidad si no posees un sistema de trading sólido y probado, así como un buen psicotrading.

Ahora bien, si tu capital te permite desarrollar una operativa de mayor plazo como el swing trading por ejemplo, la volatilidad podría ofrecerte oportunidades jugosas a capitalizar si manejas el riesgo de forma adecuada.

Por otro lado, ante la volatilidad debes estar consciente de los mecanismos y reglas bajos las cuales funcionan los mercados. Nos referimos a los criterios para una fijación de precios transparente como son las subastas de apertura, cierre y volatilidad, así como los rangos estáticos y dinámicos que regulan el movimiento de los precios durante las sesiones.

Estos criterios son ignorados por la mayoría pero existen y son aplicados día tras día. En general, los traders minoristas deben permanecer fuera del mercado inmediatamente antes y después de la apertura, y de igual modo antes del cierre de las sesiones.

Corres el riesgo de postear una orden a un precio y recibir contrapartida a otro precio muy distinto y tal vez no muy beneficioso para ti, no lo olvides.

No dejes de consultar nuestro Curso Gratis de Trading y Bolsa para seguir aprendiendo más y más sobre el apasionante mundo bursátil.