Declaración de la Renta 2021: Todas las Claves, Novedades y Fechas

Además de todas las deducciones generales cada comunidad autónoma aplica sus propias desgravaciones. Por eso es muy importante revisar e informarse sobre cuáles son los beneficios fiscales en la comunidad autónoma en la que vives. Por ejemplo, algunos de los conceptos más habituales que podremos deducirnos son los gastos por el material escolar, por el aprendizaje de otros idiomas, la ayuda doméstica, por la adopción de hijos, el cuidado de personas dependientes o por las inversiones realizadas en la vivienda, entre muchas otras.

Más allá de todas estas deducciones siempre se recomienda revisar con detenimiento el borrador antes de presentarlo porque puede que no se hayan incluido determinados datos que pueden ser necesarios para poder incluir algunas otras deducciones como por la vivienda habitual, el nacimiento de hijos o las personas dependientes.

¡Esperamos que estas claves os hayan servido para afrontar mejor una campaña de la Renta muy poco habitual!

Por todo ello, vamos a repasar los principales puntos y claves a tener en cuenta para esta nueva campaña de la Renta y, por el momento, te damos la mejor opción para ahorrar a la hora de hacerla, TaxDown

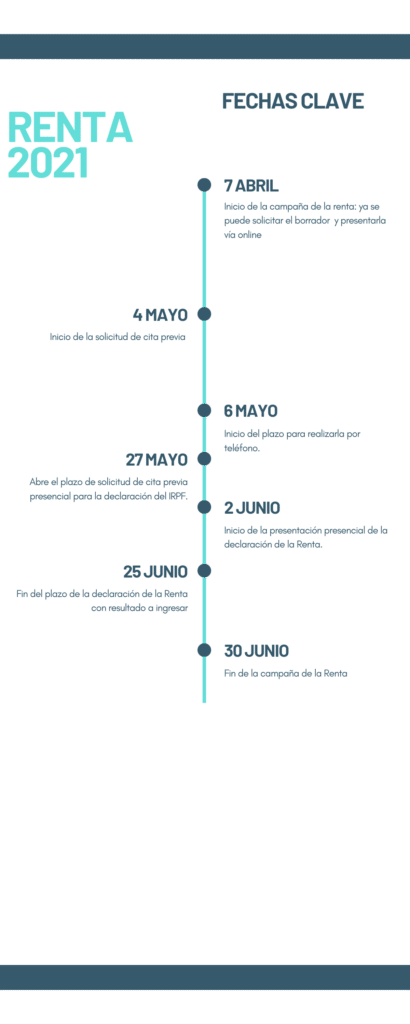

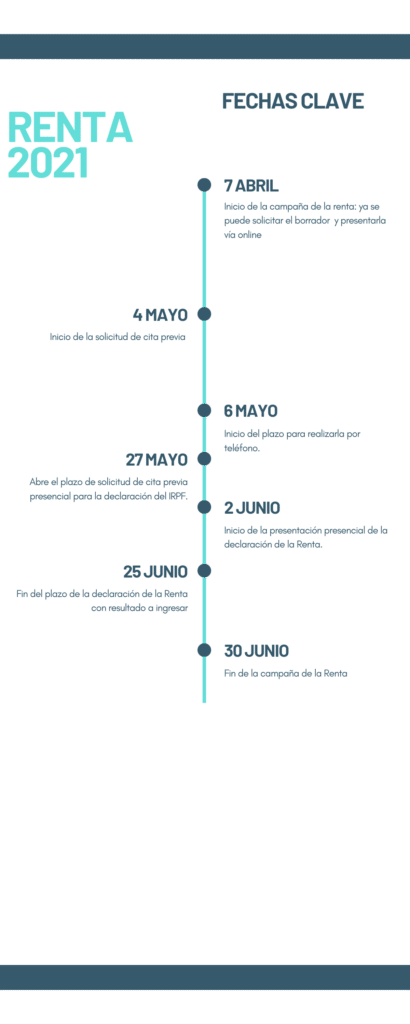

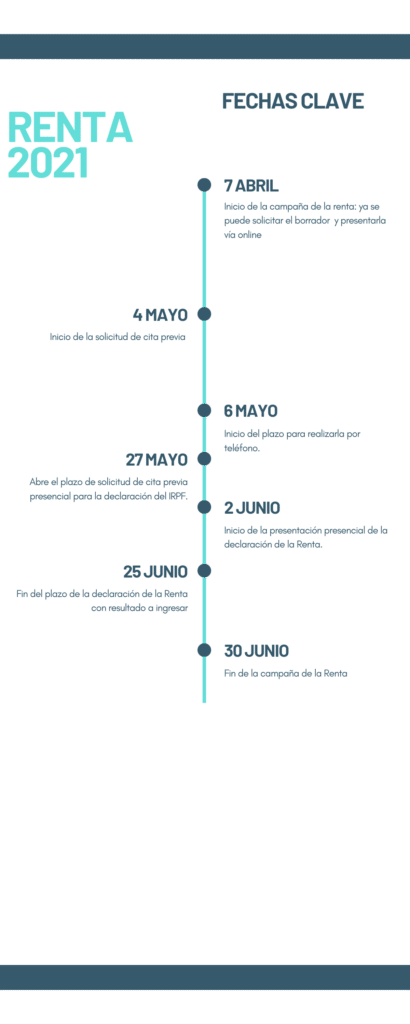

Plazos para hacer la declaración de la Renta

La Campaña de la Renta (y de Patrimonio) de 2020 ha comenzado este miércoles 7 de abril de 2026. Desde entonces ya podemos revisar el borrador de la renta por internet, así como presentarla también a través de la web de la Agencia Tributaria a través del programa Renta Web o la aplicación para móvil de la Agencia Tributaria. Para ello, como es habitual, será necesario identificarse con certificado electrónico, Cl@ve PIN o número de referencia, que se puede solicitar con los datos de la casilla 505 de la renta 2019.

No será hasta el día 4 de mayo cuando se podrá solicitar cita previa con la Agencia Tributaria, pero solo de forma telemática y los contribuyentes que quieran realizarla por teléfono, una modalidad que ha ido creciendo mucho en los últimos años y que se espera que este año siga aumentando debido al covid, deberán esperar al 6 de mayo, cuando comenzarán las gestiones telefónicas.

Para la confección presencialmente de la declaración en las oficinas de la AEAT deberemos esperar casi un mes más, ya que las citas presenciales comenzarán a partir del miércoles 2 de junio, casi medio mes más tarde de la fecha habitual para campañas de la renta de años anteriores. El día 25 del mismo mes de junio terminará el plazo para presentar las declaraciones de la Renta y Patrimonio 2020 con resultado a ingresar vía domiciliación bancaria, y el día 30 es la fecha establecida para dar por concluida esta campaña de la renta.

¿Cómo se presenta el borrador de la Renta?

En esta campaña de la renta, al igual que en campañas anteriores, podremos obtener el borrador del IRPF (Impuesto sobre la Renta de las Personas Físicas) a través de la propia web de la Agencia Tributaria, en concreto en el área de Servicio de tramitación del borrador/declaración (Renta WEB). Renta WEB es el servicio que ofrece Hacienda para todos los trámites y presentación de la declaración por Internet.

Para poder revisar este borrador y en su caso modificarlo o presentar la declaración por la misma vía, deberemos identificarnos con alguno de los sistemas de identificación solicitados, es decir, con certificado electrónico, ‘Cl@ve PIN’ o con el número de referencia, que se puede solicitar con los datos de la casilla 505 de la renta 2019.

En los casos que sea necesario aportar más información para completar la declaración también lo podremos hacer por la misma vía.

Otra forma de acceder a los datos fiscales y al resumen del borrador de la declaración es a través de la aplicación móvil de la Agencia Tributaria, utilizando el sistema Cl@ve PIN para registrarse. También podrá usarse este medio para confirmar y presentar el borrador, siempre y cuando no se tenga que modificar o incluir algún dato adicional.

Además de estas dos formas de presentación por internet, tenemos como siempre la opción telefónica (a partir del 6 de mayo) y la presentación presencial (a partir del 2 de junio), donde se podrá acudir presencialmente a las oficinas de la Agencia Tributaria. Para cualquiera de estas dos opciones tendremos que pedir cita previa el 27 de mayo al 29 de junio, por Internet o en los teléfonos de la Agencia Tributaria.

Revisar con atención el borrador

Los técnicos de Hacienda aseguran que la mayoría de los ciudadanos confirman el borrador sin revisarlo en profundidad. En este sentido recuerdan que deben incluirse alquileres, ayudas públicas recibidas, así como deducciones y reducciones fiscales. Por otro lado, advierten de que buena parte de los trabajadores que han estado en ERTE y ganan menos de 22.000 euros al año tendrán que presentar la declaración, salvo los que no superen los 14.000 euros.

En el caso de tener la obligación de pasar cuentas con Hacienda, aconsejan a los que hayan tenido que devolver parte de la prestación que comprueben que el borrador es correcto y que no incluye la cantidad pagada por el Servicio Público de Empleo Estatal (SEPE) de forma incorrecta.

En el caso de los autónomos que el año pasado tuvieron que recurrir a la prestación extraordinaria por cese de actividad, estos deberán tener en cuenta que la ayuda se considera un rendimiento de trabajo a pesar de que su origen esté en la actividad económica del autónomo. Por este motivo debe incluirse en la declaración en el apartado de rendimientos del trabajo, por lo que el contribuyente podrá beneficiarse de las reducciones fiscales de este tipo de rentas.

¿Es obligatorio presentar la declaración de la Renta?

Actualmente la ley del IRPF establece que estarán exentos de presentar la declaración de la Renta aquellos contribuyentes que hayan tenido ingresos (percibido rentas) por debajo de los 22.000 euros. Pero esto sólo es aplicable si únicamente se tiene un pagador, para aquellos que hayan tenido más de un pagador (varias empresas, o una empresa y una prestación del SEPE), como es el caso de quienes hayan cobrado prestación por desempleo o un ERTE, la obligación de presentar la declaración empieza mucho más abajo, a partir de los 14.000 euros anuales, salvo que el total de ingresos recibidos del segundo y otros posibles pagadores no supere los 1.500 euros.

Por tanto, los trabajadores asalariados que hayan cobrado entre 14.000 y 22.000 euros en 2020 tendrán obligación de declarar IRPF si lo percibido del SEPE el pasado año a través de prestación por desempleo o ERTE supera los 1.500 euros anuales.

La presentación del IRPF es obligatoria para los contribuyentes que obtuvieron en 2020 rentas procedentes del trabajo superiores a 22.000 euros de un único pagador o de 14.000 euros de dos o más pagadores (siempre que la suma de los abonos de todos los pagadores que no sean el principal supere los 1.500 euros).

Además de los límites anteriores, también están obligados a presentar la declaración quienes hayan recibido rendimientos del capital mobiliario (ventas de acciones, fondos de inversión, intereses, etc.) de más de 1.600 euros o rendimientos del capital inmobiliario (rentas de alquiler, ventas, etc.) y otros conceptos superiores a 1.000 euros.

Aunque no estén obligados, los contribuyentes que no alcancen estos umbrales pueden presentar su declaración si lo desean, ya que es posible que se les haya retenido mayor cantidad de lo necesario para su situación particular y les salga la declaración a devolver.

Algunas de las novedades que trataremos más adelante, están las obligaciones de los que hayan percibido ERTES o IMV (ingreso mínimo vital). Para éstos últimos a pesar de tratarse de una renta exenta, es decir, que no tiene que pagar impuestos en IRPF, las novedades obligan a presentar la declaración, lo que afecta a casi medio millón de personas. Respecto a los afectados por un ERTE que hayan cobrado una prestación del servicio público de empleo estatal (SEPE), deberán tener en cuenta algunas circunstancias en su declaración.

Los ERTES y el IMV, los efectos de las prestaciones durante el confinamiento

La campaña de la Renta siempre genera algunas dudas comunes y algunos quebraderos de cabeza, como: ¿Debo presentarla? ¿Estoy obligado? ¿Cómo declaro una vivienda? ¿La realizo de forma individual o conjunta con mi pareja? A las que este año complicado de pandemia se suman las peculiaridades de 2020: las prestaciones por los Expedientes de Regulación de Empleo (ERTE) y el inicio del Ingreso Mínimo Vital (IMV).

La Agencia Tributaria ha redactado dos guías, una para los que hayan recibido las prestaciones de los ERTE y otra para los beneficiarios del IMV, en las que se aclaran muchos de los aspectos a tener en cuenta. Si están en alguno de estas situaciones, revísalas para salir de dudas.

Durante el año 2020, con el confinamiento, millones de personas se vieron afectadas e incluidas en un ERTE de suspensión o reducción de jornada, cuya prestación fue pagada directamente por el SEPE. Esta prestación se considera como rendimientos del trabajo, es decir, como un trabajo más. Por tanto, este ingreso para la Agencia Tributaria es como un pagador más de cara a la declaración de la Renta 2020.

En el caso concreto de los trabajadores en ERTE, Hacienda recuerda que esta prestación es un rendimiento al que se aplican retenciones de IRPF, y no es un ingreso exento del pago de este. En este caso de los ERTES, los principales problemas con los que se pueden encontrar los que las hayan recibido son dos:

La posibilidad de estar obligados a presentar declaración al tener dos pagadores (su empresa y el propio SEPE) y haber recibido ingresos incorrectos por parte del SEPE, por ejemplo, haber cobrado de más.

La obligación de declarar o no para alguien que haya cobrado un ERTE es la misma que para cualquier otra persona, si los ingresos procedentes del trabajo obtenidos en 2020 proceden de un solo pagador, no tendremos la obligación de presentar la declaración si no superan los 22.000 euros, si tenemos dos o más pagadores, incluyendo al SEPE, entonces el umbral baja hasta los 14.000.

De todas formas, la Agencia Tributaria, ha dicho que esta campaña al ser algo diferente de las habituales, va a realizar un envío de cartas informativas a aquellos que hayan cobrado un ERTE y que no presentaran declaración en la Campaña de Renta anterior, así como reforzará la asistencia personalizada para facilitar la presentación de la declaración y la resolución de dudas en las oficinas del SEPE.

En segundo caso que comentábamos, donde el SEPE nos haya pagado un exceso de prestación por ERTE, la Agencia Tributaria recomienda esperar a que se nos reclame esas cantidades abonadas de más. Únicamente si esto no fuera posible, deberíamos declarar todo lo que hayamos cobrado, pagar los correspondientes impuestos y después, una vez completada la reclamación del SEPE, solicitar una rectificación a la Agencia Tributaria.

Para todos aquellos que hayan cobrado un ERTE y que la declaración les salga a pagar, la Agencia Tributaria ha manifestado que planea modificar la normativa actual para permitir dividir el pago hasta en seis plazos, frente a los dos actuales, para facilitar el mismo.

Ingreso Mínimo Vital

Dentro del ingreso mínimo vital, todos los que hayan sido beneficiarios de esta nueva prestación aprobada durante el año 2020m van a estar obligados a presentar la declaración por el IRPF, tanto si el importe que han percibido está exento como si no lo está y con independencia de que cumplan o no los requisitos que hemos comentado anteriormente con los umbrales de los 14.000 euros para varios pagadores o los 22.000 para un solo pagador.

En este escenario, aunque el ingreso mínimo vital está exenta de pagar IRPF y el beneficiario no tenga ningún otro ingreso o renta deberá presentar la declaración, aunque la misma le salga con importe cero, es decir, no tendrá que pagar ni le devolverán nada.

En cuanto a los casi medio millón de perceptores del IMV, de los que más de 220.000 son menores de edad, la Agencia Tributaria les recuerda que deben presentar declaración por IRPF, con independencia de la cuantía de la renta que hayan ingresado.

Sólo deberán pagar IRPF si tienen cuantías superiores a los 11.279,39 euros (1,5 veces el IPREM – Indicador Público de Renta de Efectos Múltiples) en el caso de que hayan recibido otras ayudas a parte del Ingreso Mínimo Vital, tales como la renta mínima de inserción, ayudas de las autonomías o ayudas especiales de los ayuntamientos. Hacienda precisa que sólo deberán pagar impuestos por ese exceso todo lo que supere los 11.279€.

En el caso de las familias con hijos menores de edad que estén cobrando el ingreso mínimo vital, la Agencia Tributaria recomienda presentar una declaración conjunta de todos los miembros de la familia o la unidad de convivencia. Siempre que estos estén casados. Si no, uno de los adultos podrá presentar declaración individual y el otro declaración conjunta con los hijos.

Desde Hacienda, ya que el IMV es una renta exenta de impuestos, estiman que la gran mayoría de declaraciones que incluyan este ingreso saldrán a cero, sin ingreso o devolución. Pero la novedad es esa, que todas las personas que hayan cobrado esta prestación estarán obligadas a realizar la Renta, aunque sus ingresos no se acerquen ni de lejos a los baremos habituales de los 14.000 o los 22.000.

Algunas de las deducciones más habituales en el IRPF

Ante de confirmar el borrador, todos los contribuyentes deben saber que hay muchas deducciones y que con ellas podrán podrán deducirse parte de sus impuestos. Entre algunas de las más importantes nos encontramos con:

- Deducción por la compra de la vivienda habitual: Para ello deberán cumplir una serie de requisitos y solo podrán hacerlo quienes contratasen el préstamo hipotecario para la compra del inmueble antes del 1 de enero de 2013. Si se cumplen las condiciones, que pueden variar, se puede desgravar hasta un 15% de lo que hayamos pagado por la hipoteca durante el año 2020.

- Deducción por alquiler de la vivienda habitual: Sólo podrán aplicar esta deducción quienes tengan un contrato firmado antes del 1 de enero de 2015. La deducción puede ser de alrededor del 10% de lo que hayamos pagado en concepto de renta por alquiler, con un máximo de 24.197,20 euros anuales. Esta deducción cambia dependiendo de la comunidad autónoma en cuestión donde vivamos, asimismo como la región, la edad, de si la persona padece alguna discapacidad o si se trata de una familia numerosa.

- Respecto a las deducciones por la situación familiar, las mujeres que hayan tenido un hijo a lo largo de 2020, o que tengan a su cargo un menor de tres años y trabajen por cuenta propia o ajena, podrán deducirse hasta 1.200 euros anuales por cada hijo.

- En cuanto a la deducción por familia numerosa, la cuantía de la ayuda es de 1.200 euros para las familias numerosas y aumenta hasta los 2.400 euros para familias numerosas con más de cinco hijos.

- La deducción por descendiente o ascendiente con discapacidad a cargo y que conviva en la misma vivienda habitual es una asignación de 1.200 euros por cada familia.

- Entre otras deducciones que suelen pasar desapercibidas encontramos los gastos asociados a la guardería o a la escolaridad. Así, las mujeres con hijos menores de 3 años que realicen una actividad por cuenta propia o ajena y estén por ello dadas de alta, podrán desgravarse hasta 1.000 euros anuales en gastos de guarderías o centros de educación infantil.

- Las aportaciones a planes de pensiones privados son otro gasto deducible en la Renta. Este año se incorpora la bajada del límite máximo de las aportaciones anuales que podemos hacer a un plan de pensiones, pasando de 8.000 a los 2.000 euros. También se reducen las aportaciones que puede hacer el cónyuge hasta 1.000 euros anuales y el límite máximo de aportación para la deducción en la renta en planes de pensiones de empresas se incrementa hasta los 10.000 euros.

- Los donativos también tienen novedad este año y es que el Gobierno aprobó un aumento de la desgravación de los donativos que hayamos hecho durante el 2020 de hasta el 80% en los primeros 150 euros donados y un 35% en el resto de las aportaciones. En el caso de que la cantidad donada a una misma asociación o entidad de interés público haya sido igual o superior en los últimos tres años, este último porcentaje asciende hasta el 40%. Las donaciones realizadas al Tesoro Público realizadas durante el 2020 para hacer frente al covid también tendrán estos mismos porcentajes de desgravación.

- Por otro lado, las madres que se hayan visto afectadas por un ERTE no tendrán derecho a aplicar la deducción por maternidad de hasta 1.200 euros anuales por cada hijo menor de tres años durante el tiempo que haya durado el ERTE. Sin embargo, esta medida no afectará a las madres en ERTE de reducción de jornada o a tiempo parcial.

Además de todas las deducciones generales cada comunidad autónoma aplica sus propias desgravaciones. Por eso es muy importante revisar e informarse sobre cuáles son los beneficios fiscales en la comunidad autónoma en la que vives. Por ejemplo, algunos de los conceptos más habituales que podremos deducirnos son los gastos por el material escolar, por el aprendizaje de otros idiomas, la ayuda doméstica, por la adopción de hijos, el cuidado de personas dependientes o por las inversiones realizadas en la vivienda, entre muchas otras.

Más allá de todas estas deducciones siempre se recomienda revisar con detenimiento el borrador antes de presentarlo porque puede que no se hayan incluido determinados datos que pueden ser necesarios para poder incluir algunas otras deducciones como por la vivienda habitual, el nacimiento de hijos o las personas dependientes.

¡Esperamos que estas claves os hayan servido para afrontar mejor una campaña de la Renta muy poco habitual!

Por todo ello, vamos a repasar los principales puntos y claves a tener en cuenta para esta nueva campaña de la Renta y, por el momento, te damos la mejor opción para ahorrar a la hora de hacerla, TaxDown

Plazos para hacer la declaración de la Renta

La Campaña de la Renta (y de Patrimonio) de 2020 ha comenzado este miércoles 7 de abril de 2026. Desde entonces ya podemos revisar el borrador de la renta por internet, así como presentarla también a través de la web de la Agencia Tributaria a través del programa Renta Web o la aplicación para móvil de la Agencia Tributaria. Para ello, como es habitual, será necesario identificarse con certificado electrónico, Cl@ve PIN o número de referencia, que se puede solicitar con los datos de la casilla 505 de la renta 2019.

No será hasta el día 4 de mayo cuando se podrá solicitar cita previa con la Agencia Tributaria, pero solo de forma telemática y los contribuyentes que quieran realizarla por teléfono, una modalidad que ha ido creciendo mucho en los últimos años y que se espera que este año siga aumentando debido al covid, deberán esperar al 6 de mayo, cuando comenzarán las gestiones telefónicas.

Para la confección presencialmente de la declaración en las oficinas de la AEAT deberemos esperar casi un mes más, ya que las citas presenciales comenzarán a partir del miércoles 2 de junio, casi medio mes más tarde de la fecha habitual para campañas de la renta de años anteriores. El día 25 del mismo mes de junio terminará el plazo para presentar las declaraciones de la Renta y Patrimonio 2020 con resultado a ingresar vía domiciliación bancaria, y el día 30 es la fecha establecida para dar por concluida esta campaña de la renta.

¿Cómo se presenta el borrador de la Renta?

En esta campaña de la renta, al igual que en campañas anteriores, podremos obtener el borrador del IRPF (Impuesto sobre la Renta de las Personas Físicas) a través de la propia web de la Agencia Tributaria, en concreto en el área de Servicio de tramitación del borrador/declaración (Renta WEB). Renta WEB es el servicio que ofrece Hacienda para todos los trámites y presentación de la declaración por Internet.

Para poder revisar este borrador y en su caso modificarlo o presentar la declaración por la misma vía, deberemos identificarnos con alguno de los sistemas de identificación solicitados, es decir, con certificado electrónico, ‘Cl@ve PIN’ o con el número de referencia, que se puede solicitar con los datos de la casilla 505 de la renta 2019.

En los casos que sea necesario aportar más información para completar la declaración también lo podremos hacer por la misma vía.

Otra forma de acceder a los datos fiscales y al resumen del borrador de la declaración es a través de la aplicación móvil de la Agencia Tributaria, utilizando el sistema Cl@ve PIN para registrarse. También podrá usarse este medio para confirmar y presentar el borrador, siempre y cuando no se tenga que modificar o incluir algún dato adicional.

Además de estas dos formas de presentación por internet, tenemos como siempre la opción telefónica (a partir del 6 de mayo) y la presentación presencial (a partir del 2 de junio), donde se podrá acudir presencialmente a las oficinas de la Agencia Tributaria. Para cualquiera de estas dos opciones tendremos que pedir cita previa el 27 de mayo al 29 de junio, por Internet o en los teléfonos de la Agencia Tributaria.

Revisar con atención el borrador

Los técnicos de Hacienda aseguran que la mayoría de los ciudadanos confirman el borrador sin revisarlo en profundidad. En este sentido recuerdan que deben incluirse alquileres, ayudas públicas recibidas, así como deducciones y reducciones fiscales. Por otro lado, advierten de que buena parte de los trabajadores que han estado en ERTE y ganan menos de 22.000 euros al año tendrán que presentar la declaración, salvo los que no superen los 14.000 euros.

En el caso de tener la obligación de pasar cuentas con Hacienda, aconsejan a los que hayan tenido que devolver parte de la prestación que comprueben que el borrador es correcto y que no incluye la cantidad pagada por el Servicio Público de Empleo Estatal (SEPE) de forma incorrecta.

En el caso de los autónomos que el año pasado tuvieron que recurrir a la prestación extraordinaria por cese de actividad, estos deberán tener en cuenta que la ayuda se considera un rendimiento de trabajo a pesar de que su origen esté en la actividad económica del autónomo. Por este motivo debe incluirse en la declaración en el apartado de rendimientos del trabajo, por lo que el contribuyente podrá beneficiarse de las reducciones fiscales de este tipo de rentas.

¿Es obligatorio presentar la declaración de la Renta?

Actualmente la ley del IRPF establece que estarán exentos de presentar la declaración de la Renta aquellos contribuyentes que hayan tenido ingresos (percibido rentas) por debajo de los 22.000 euros. Pero esto sólo es aplicable si únicamente se tiene un pagador, para aquellos que hayan tenido más de un pagador (varias empresas, o una empresa y una prestación del SEPE), como es el caso de quienes hayan cobrado prestación por desempleo o un ERTE, la obligación de presentar la declaración empieza mucho más abajo, a partir de los 14.000 euros anuales, salvo que el total de ingresos recibidos del segundo y otros posibles pagadores no supere los 1.500 euros.

Por tanto, los trabajadores asalariados que hayan cobrado entre 14.000 y 22.000 euros en 2020 tendrán obligación de declarar IRPF si lo percibido del SEPE el pasado año a través de prestación por desempleo o ERTE supera los 1.500 euros anuales.

La presentación del IRPF es obligatoria para los contribuyentes que obtuvieron en 2020 rentas procedentes del trabajo superiores a 22.000 euros de un único pagador o de 14.000 euros de dos o más pagadores (siempre que la suma de los abonos de todos los pagadores que no sean el principal supere los 1.500 euros).

Además de los límites anteriores, también están obligados a presentar la declaración quienes hayan recibido rendimientos del capital mobiliario (ventas de acciones, fondos de inversión, intereses, etc.) de más de 1.600 euros o rendimientos del capital inmobiliario (rentas de alquiler, ventas, etc.) y otros conceptos superiores a 1.000 euros.

Aunque no estén obligados, los contribuyentes que no alcancen estos umbrales pueden presentar su declaración si lo desean, ya que es posible que se les haya retenido mayor cantidad de lo necesario para su situación particular y les salga la declaración a devolver.

Algunas de las novedades que trataremos más adelante, están las obligaciones de los que hayan percibido ERTES o IMV (ingreso mínimo vital). Para éstos últimos a pesar de tratarse de una renta exenta, es decir, que no tiene que pagar impuestos en IRPF, las novedades obligan a presentar la declaración, lo que afecta a casi medio millón de personas. Respecto a los afectados por un ERTE que hayan cobrado una prestación del servicio público de empleo estatal (SEPE), deberán tener en cuenta algunas circunstancias en su declaración.

Los ERTES y el IMV, los efectos de las prestaciones durante el confinamiento

La campaña de la Renta siempre genera algunas dudas comunes y algunos quebraderos de cabeza, como: ¿Debo presentarla? ¿Estoy obligado? ¿Cómo declaro una vivienda? ¿La realizo de forma individual o conjunta con mi pareja? A las que este año complicado de pandemia se suman las peculiaridades de 2020: las prestaciones por los Expedientes de Regulación de Empleo (ERTE) y el inicio del Ingreso Mínimo Vital (IMV).

La Agencia Tributaria ha redactado dos guías, una para los que hayan recibido las prestaciones de los ERTE y otra para los beneficiarios del IMV, en las que se aclaran muchos de los aspectos a tener en cuenta. Si están en alguno de estas situaciones, revísalas para salir de dudas.

Durante el año 2020, con el confinamiento, millones de personas se vieron afectadas e incluidas en un ERTE de suspensión o reducción de jornada, cuya prestación fue pagada directamente por el SEPE. Esta prestación se considera como rendimientos del trabajo, es decir, como un trabajo más. Por tanto, este ingreso para la Agencia Tributaria es como un pagador más de cara a la declaración de la Renta 2020.

En el caso concreto de los trabajadores en ERTE, Hacienda recuerda que esta prestación es un rendimiento al que se aplican retenciones de IRPF, y no es un ingreso exento del pago de este. En este caso de los ERTES, los principales problemas con los que se pueden encontrar los que las hayan recibido son dos:

La posibilidad de estar obligados a presentar declaración al tener dos pagadores (su empresa y el propio SEPE) y haber recibido ingresos incorrectos por parte del SEPE, por ejemplo, haber cobrado de más.

La obligación de declarar o no para alguien que haya cobrado un ERTE es la misma que para cualquier otra persona, si los ingresos procedentes del trabajo obtenidos en 2020 proceden de un solo pagador, no tendremos la obligación de presentar la declaración si no superan los 22.000 euros, si tenemos dos o más pagadores, incluyendo al SEPE, entonces el umbral baja hasta los 14.000.

De todas formas, la Agencia Tributaria, ha dicho que esta campaña al ser algo diferente de las habituales, va a realizar un envío de cartas informativas a aquellos que hayan cobrado un ERTE y que no presentaran declaración en la Campaña de Renta anterior, así como reforzará la asistencia personalizada para facilitar la presentación de la declaración y la resolución de dudas en las oficinas del SEPE.

En segundo caso que comentábamos, donde el SEPE nos haya pagado un exceso de prestación por ERTE, la Agencia Tributaria recomienda esperar a que se nos reclame esas cantidades abonadas de más. Únicamente si esto no fuera posible, deberíamos declarar todo lo que hayamos cobrado, pagar los correspondientes impuestos y después, una vez completada la reclamación del SEPE, solicitar una rectificación a la Agencia Tributaria.

Para todos aquellos que hayan cobrado un ERTE y que la declaración les salga a pagar, la Agencia Tributaria ha manifestado que planea modificar la normativa actual para permitir dividir el pago hasta en seis plazos, frente a los dos actuales, para facilitar el mismo.

Ingreso Mínimo Vital

Dentro del ingreso mínimo vital, todos los que hayan sido beneficiarios de esta nueva prestación aprobada durante el año 2020m van a estar obligados a presentar la declaración por el IRPF, tanto si el importe que han percibido está exento como si no lo está y con independencia de que cumplan o no los requisitos que hemos comentado anteriormente con los umbrales de los 14.000 euros para varios pagadores o los 22.000 para un solo pagador.

En este escenario, aunque el ingreso mínimo vital está exenta de pagar IRPF y el beneficiario no tenga ningún otro ingreso o renta deberá presentar la declaración, aunque la misma le salga con importe cero, es decir, no tendrá que pagar ni le devolverán nada.

En cuanto a los casi medio millón de perceptores del IMV, de los que más de 220.000 son menores de edad, la Agencia Tributaria les recuerda que deben presentar declaración por IRPF, con independencia de la cuantía de la renta que hayan ingresado.

Sólo deberán pagar IRPF si tienen cuantías superiores a los 11.279,39 euros (1,5 veces el IPREM – Indicador Público de Renta de Efectos Múltiples) en el caso de que hayan recibido otras ayudas a parte del Ingreso Mínimo Vital, tales como la renta mínima de inserción, ayudas de las autonomías o ayudas especiales de los ayuntamientos. Hacienda precisa que sólo deberán pagar impuestos por ese exceso todo lo que supere los 11.279€.

En el caso de las familias con hijos menores de edad que estén cobrando el ingreso mínimo vital, la Agencia Tributaria recomienda presentar una declaración conjunta de todos los miembros de la familia o la unidad de convivencia. Siempre que estos estén casados. Si no, uno de los adultos podrá presentar declaración individual y el otro declaración conjunta con los hijos.

Desde Hacienda, ya que el IMV es una renta exenta de impuestos, estiman que la gran mayoría de declaraciones que incluyan este ingreso saldrán a cero, sin ingreso o devolución. Pero la novedad es esa, que todas las personas que hayan cobrado esta prestación estarán obligadas a realizar la Renta, aunque sus ingresos no se acerquen ni de lejos a los baremos habituales de los 14.000 o los 22.000.

Algunas de las deducciones más habituales en el IRPF

Ante de confirmar el borrador, todos los contribuyentes deben saber que hay muchas deducciones y que con ellas podrán podrán deducirse parte de sus impuestos. Entre algunas de las más importantes nos encontramos con:

- Deducción por la compra de la vivienda habitual: Para ello deberán cumplir una serie de requisitos y solo podrán hacerlo quienes contratasen el préstamo hipotecario para la compra del inmueble antes del 1 de enero de 2013. Si se cumplen las condiciones, que pueden variar, se puede desgravar hasta un 15% de lo que hayamos pagado por la hipoteca durante el año 2020.

- Deducción por alquiler de la vivienda habitual: Sólo podrán aplicar esta deducción quienes tengan un contrato firmado antes del 1 de enero de 2015. La deducción puede ser de alrededor del 10% de lo que hayamos pagado en concepto de renta por alquiler, con un máximo de 24.197,20 euros anuales. Esta deducción cambia dependiendo de la comunidad autónoma en cuestión donde vivamos, asimismo como la región, la edad, de si la persona padece alguna discapacidad o si se trata de una familia numerosa.

- Respecto a las deducciones por la situación familiar, las mujeres que hayan tenido un hijo a lo largo de 2020, o que tengan a su cargo un menor de tres años y trabajen por cuenta propia o ajena, podrán deducirse hasta 1.200 euros anuales por cada hijo.

- En cuanto a la deducción por familia numerosa, la cuantía de la ayuda es de 1.200 euros para las familias numerosas y aumenta hasta los 2.400 euros para familias numerosas con más de cinco hijos.

- La deducción por descendiente o ascendiente con discapacidad a cargo y que conviva en la misma vivienda habitual es una asignación de 1.200 euros por cada familia.

- Entre otras deducciones que suelen pasar desapercibidas encontramos los gastos asociados a la guardería o a la escolaridad. Así, las mujeres con hijos menores de 3 años que realicen una actividad por cuenta propia o ajena y estén por ello dadas de alta, podrán desgravarse hasta 1.000 euros anuales en gastos de guarderías o centros de educación infantil.

- Las aportaciones a planes de pensiones privados son otro gasto deducible en la Renta. Este año se incorpora la bajada del límite máximo de las aportaciones anuales que podemos hacer a un plan de pensiones, pasando de 8.000 a los 2.000 euros. También se reducen las aportaciones que puede hacer el cónyuge hasta 1.000 euros anuales y el límite máximo de aportación para la deducción en la renta en planes de pensiones de empresas se incrementa hasta los 10.000 euros.

- Los donativos también tienen novedad este año y es que el Gobierno aprobó un aumento de la desgravación de los donativos que hayamos hecho durante el 2020 de hasta el 80% en los primeros 150 euros donados y un 35% en el resto de las aportaciones. En el caso de que la cantidad donada a una misma asociación o entidad de interés público haya sido igual o superior en los últimos tres años, este último porcentaje asciende hasta el 40%. Las donaciones realizadas al Tesoro Público realizadas durante el 2020 para hacer frente al covid también tendrán estos mismos porcentajes de desgravación.

- Por otro lado, las madres que se hayan visto afectadas por un ERTE no tendrán derecho a aplicar la deducción por maternidad de hasta 1.200 euros anuales por cada hijo menor de tres años durante el tiempo que haya durado el ERTE. Sin embargo, esta medida no afectará a las madres en ERTE de reducción de jornada o a tiempo parcial.

Además de todas las deducciones generales cada comunidad autónoma aplica sus propias desgravaciones. Por eso es muy importante revisar e informarse sobre cuáles son los beneficios fiscales en la comunidad autónoma en la que vives. Por ejemplo, algunos de los conceptos más habituales que podremos deducirnos son los gastos por el material escolar, por el aprendizaje de otros idiomas, la ayuda doméstica, por la adopción de hijos, el cuidado de personas dependientes o por las inversiones realizadas en la vivienda, entre muchas otras.

Más allá de todas estas deducciones siempre se recomienda revisar con detenimiento el borrador antes de presentarlo porque puede que no se hayan incluido determinados datos que pueden ser necesarios para poder incluir algunas otras deducciones como por la vivienda habitual, el nacimiento de hijos o las personas dependientes.

¡Esperamos que estas claves os hayan servido para afrontar mejor una campaña de la Renta muy poco habitual!

Este miércoles 7 de abril ha arrancado la campaña de la Renta 2020. Un año atípico marcado por la pandemia del coronavirus, que puede complicar un poco más realizar una declaración que cada año nos da algún que otro quebradero de cabeza.

Los ERTE, el ingreso mínimo vital (IMV), el tener uno o varios pagadores, las deducciones más habituales del IRPF… Son cuestiones y novedades que debemos tener en cuenta para que cuando vayamos a confeccionar y presentar nuestra declaración, no nos llevemos ninguna sorpresa desagradable en nuestra cita anual con la Agencia Tributaria.

Esta campaña 2020 está marcada sobre todo por las novedades que han surgido a raíz de la pandemia y las medidas económicas para tratar de amortiguar su impacto. Entre los más afectados tendremos a los miles de trabajadores que hasta ahora no tenían que hacer la declaración y que deberán rendir cuentas con la Agencia Tributaria al haber sido incluidos en un ERTE (Expediente Temporal de Regulación de Empleo) y pasen de tener un pagador (su empresa) a dos pagadores, ya que el SEPE (Servicio Público de Empleo Estatal) cuenta como un segundo pagador.

Por todo ello, vamos a repasar los principales puntos y claves a tener en cuenta para esta nueva campaña de la Renta y, por el momento, te damos la mejor opción para ahorrar a la hora de hacerla, TaxDown

Plazos para hacer la declaración de la Renta

La Campaña de la Renta (y de Patrimonio) de 2020 ha comenzado este miércoles 7 de abril de 2026. Desde entonces ya podemos revisar el borrador de la renta por internet, así como presentarla también a través de la web de la Agencia Tributaria a través del programa Renta Web o la aplicación para móvil de la Agencia Tributaria. Para ello, como es habitual, será necesario identificarse con certificado electrónico, Cl@ve PIN o número de referencia, que se puede solicitar con los datos de la casilla 505 de la renta 2019.

No será hasta el día 4 de mayo cuando se podrá solicitar cita previa con la Agencia Tributaria, pero solo de forma telemática y los contribuyentes que quieran realizarla por teléfono, una modalidad que ha ido creciendo mucho en los últimos años y que se espera que este año siga aumentando debido al covid, deberán esperar al 6 de mayo, cuando comenzarán las gestiones telefónicas.

Para la confección presencialmente de la declaración en las oficinas de la AEAT deberemos esperar casi un mes más, ya que las citas presenciales comenzarán a partir del miércoles 2 de junio, casi medio mes más tarde de la fecha habitual para campañas de la renta de años anteriores. El día 25 del mismo mes de junio terminará el plazo para presentar las declaraciones de la Renta y Patrimonio 2020 con resultado a ingresar vía domiciliación bancaria, y el día 30 es la fecha establecida para dar por concluida esta campaña de la renta.

¿Cómo se presenta el borrador de la Renta?

En esta campaña de la renta, al igual que en campañas anteriores, podremos obtener el borrador del IRPF (Impuesto sobre la Renta de las Personas Físicas) a través de la propia web de la Agencia Tributaria, en concreto en el área de Servicio de tramitación del borrador/declaración (Renta WEB). Renta WEB es el servicio que ofrece Hacienda para todos los trámites y presentación de la declaración por Internet.

Para poder revisar este borrador y en su caso modificarlo o presentar la declaración por la misma vía, deberemos identificarnos con alguno de los sistemas de identificación solicitados, es decir, con certificado electrónico, ‘Cl@ve PIN’ o con el número de referencia, que se puede solicitar con los datos de la casilla 505 de la renta 2019.

En los casos que sea necesario aportar más información para completar la declaración también lo podremos hacer por la misma vía.

Otra forma de acceder a los datos fiscales y al resumen del borrador de la declaración es a través de la aplicación móvil de la Agencia Tributaria, utilizando el sistema Cl@ve PIN para registrarse. También podrá usarse este medio para confirmar y presentar el borrador, siempre y cuando no se tenga que modificar o incluir algún dato adicional.

Además de estas dos formas de presentación por internet, tenemos como siempre la opción telefónica (a partir del 6 de mayo) y la presentación presencial (a partir del 2 de junio), donde se podrá acudir presencialmente a las oficinas de la Agencia Tributaria. Para cualquiera de estas dos opciones tendremos que pedir cita previa el 27 de mayo al 29 de junio, por Internet o en los teléfonos de la Agencia Tributaria.

Revisar con atención el borrador

Los técnicos de Hacienda aseguran que la mayoría de los ciudadanos confirman el borrador sin revisarlo en profundidad. En este sentido recuerdan que deben incluirse alquileres, ayudas públicas recibidas, así como deducciones y reducciones fiscales. Por otro lado, advierten de que buena parte de los trabajadores que han estado en ERTE y ganan menos de 22.000 euros al año tendrán que presentar la declaración, salvo los que no superen los 14.000 euros.

En el caso de tener la obligación de pasar cuentas con Hacienda, aconsejan a los que hayan tenido que devolver parte de la prestación que comprueben que el borrador es correcto y que no incluye la cantidad pagada por el Servicio Público de Empleo Estatal (SEPE) de forma incorrecta.

En el caso de los autónomos que el año pasado tuvieron que recurrir a la prestación extraordinaria por cese de actividad, estos deberán tener en cuenta que la ayuda se considera un rendimiento de trabajo a pesar de que su origen esté en la actividad económica del autónomo. Por este motivo debe incluirse en la declaración en el apartado de rendimientos del trabajo, por lo que el contribuyente podrá beneficiarse de las reducciones fiscales de este tipo de rentas.

¿Es obligatorio presentar la declaración de la Renta?

Actualmente la ley del IRPF establece que estarán exentos de presentar la declaración de la Renta aquellos contribuyentes que hayan tenido ingresos (percibido rentas) por debajo de los 22.000 euros. Pero esto sólo es aplicable si únicamente se tiene un pagador, para aquellos que hayan tenido más de un pagador (varias empresas, o una empresa y una prestación del SEPE), como es el caso de quienes hayan cobrado prestación por desempleo o un ERTE, la obligación de presentar la declaración empieza mucho más abajo, a partir de los 14.000 euros anuales, salvo que el total de ingresos recibidos del segundo y otros posibles pagadores no supere los 1.500 euros.

Por tanto, los trabajadores asalariados que hayan cobrado entre 14.000 y 22.000 euros en 2020 tendrán obligación de declarar IRPF si lo percibido del SEPE el pasado año a través de prestación por desempleo o ERTE supera los 1.500 euros anuales.

La presentación del IRPF es obligatoria para los contribuyentes que obtuvieron en 2020 rentas procedentes del trabajo superiores a 22.000 euros de un único pagador o de 14.000 euros de dos o más pagadores (siempre que la suma de los abonos de todos los pagadores que no sean el principal supere los 1.500 euros).

Además de los límites anteriores, también están obligados a presentar la declaración quienes hayan recibido rendimientos del capital mobiliario (ventas de acciones, fondos de inversión, intereses, etc.) de más de 1.600 euros o rendimientos del capital inmobiliario (rentas de alquiler, ventas, etc.) y otros conceptos superiores a 1.000 euros.

Aunque no estén obligados, los contribuyentes que no alcancen estos umbrales pueden presentar su declaración si lo desean, ya que es posible que se les haya retenido mayor cantidad de lo necesario para su situación particular y les salga la declaración a devolver.

Algunas de las novedades que trataremos más adelante, están las obligaciones de los que hayan percibido ERTES o IMV (ingreso mínimo vital). Para éstos últimos a pesar de tratarse de una renta exenta, es decir, que no tiene que pagar impuestos en IRPF, las novedades obligan a presentar la declaración, lo que afecta a casi medio millón de personas. Respecto a los afectados por un ERTE que hayan cobrado una prestación del servicio público de empleo estatal (SEPE), deberán tener en cuenta algunas circunstancias en su declaración.

Los ERTES y el IMV, los efectos de las prestaciones durante el confinamiento

La campaña de la Renta siempre genera algunas dudas comunes y algunos quebraderos de cabeza, como: ¿Debo presentarla? ¿Estoy obligado? ¿Cómo declaro una vivienda? ¿La realizo de forma individual o conjunta con mi pareja? A las que este año complicado de pandemia se suman las peculiaridades de 2020: las prestaciones por los Expedientes de Regulación de Empleo (ERTE) y el inicio del Ingreso Mínimo Vital (IMV).

La Agencia Tributaria ha redactado dos guías, una para los que hayan recibido las prestaciones de los ERTE y otra para los beneficiarios del IMV, en las que se aclaran muchos de los aspectos a tener en cuenta. Si están en alguno de estas situaciones, revísalas para salir de dudas.

Durante el año 2020, con el confinamiento, millones de personas se vieron afectadas e incluidas en un ERTE de suspensión o reducción de jornada, cuya prestación fue pagada directamente por el SEPE. Esta prestación se considera como rendimientos del trabajo, es decir, como un trabajo más. Por tanto, este ingreso para la Agencia Tributaria es como un pagador más de cara a la declaración de la Renta 2020.

En el caso concreto de los trabajadores en ERTE, Hacienda recuerda que esta prestación es un rendimiento al que se aplican retenciones de IRPF, y no es un ingreso exento del pago de este. En este caso de los ERTES, los principales problemas con los que se pueden encontrar los que las hayan recibido son dos:

La posibilidad de estar obligados a presentar declaración al tener dos pagadores (su empresa y el propio SEPE) y haber recibido ingresos incorrectos por parte del SEPE, por ejemplo, haber cobrado de más.

La obligación de declarar o no para alguien que haya cobrado un ERTE es la misma que para cualquier otra persona, si los ingresos procedentes del trabajo obtenidos en 2020 proceden de un solo pagador, no tendremos la obligación de presentar la declaración si no superan los 22.000 euros, si tenemos dos o más pagadores, incluyendo al SEPE, entonces el umbral baja hasta los 14.000.

De todas formas, la Agencia Tributaria, ha dicho que esta campaña al ser algo diferente de las habituales, va a realizar un envío de cartas informativas a aquellos que hayan cobrado un ERTE y que no presentaran declaración en la Campaña de Renta anterior, así como reforzará la asistencia personalizada para facilitar la presentación de la declaración y la resolución de dudas en las oficinas del SEPE.

En segundo caso que comentábamos, donde el SEPE nos haya pagado un exceso de prestación por ERTE, la Agencia Tributaria recomienda esperar a que se nos reclame esas cantidades abonadas de más. Únicamente si esto no fuera posible, deberíamos declarar todo lo que hayamos cobrado, pagar los correspondientes impuestos y después, una vez completada la reclamación del SEPE, solicitar una rectificación a la Agencia Tributaria.

Para todos aquellos que hayan cobrado un ERTE y que la declaración les salga a pagar, la Agencia Tributaria ha manifestado que planea modificar la normativa actual para permitir dividir el pago hasta en seis plazos, frente a los dos actuales, para facilitar el mismo.

Ingreso Mínimo Vital

Dentro del ingreso mínimo vital, todos los que hayan sido beneficiarios de esta nueva prestación aprobada durante el año 2020m van a estar obligados a presentar la declaración por el IRPF, tanto si el importe que han percibido está exento como si no lo está y con independencia de que cumplan o no los requisitos que hemos comentado anteriormente con los umbrales de los 14.000 euros para varios pagadores o los 22.000 para un solo pagador.

En este escenario, aunque el ingreso mínimo vital está exenta de pagar IRPF y el beneficiario no tenga ningún otro ingreso o renta deberá presentar la declaración, aunque la misma le salga con importe cero, es decir, no tendrá que pagar ni le devolverán nada.

En cuanto a los casi medio millón de perceptores del IMV, de los que más de 220.000 son menores de edad, la Agencia Tributaria les recuerda que deben presentar declaración por IRPF, con independencia de la cuantía de la renta que hayan ingresado.

Sólo deberán pagar IRPF si tienen cuantías superiores a los 11.279,39 euros (1,5 veces el IPREM – Indicador Público de Renta de Efectos Múltiples) en el caso de que hayan recibido otras ayudas a parte del Ingreso Mínimo Vital, tales como la renta mínima de inserción, ayudas de las autonomías o ayudas especiales de los ayuntamientos. Hacienda precisa que sólo deberán pagar impuestos por ese exceso todo lo que supere los 11.279€.

En el caso de las familias con hijos menores de edad que estén cobrando el ingreso mínimo vital, la Agencia Tributaria recomienda presentar una declaración conjunta de todos los miembros de la familia o la unidad de convivencia. Siempre que estos estén casados. Si no, uno de los adultos podrá presentar declaración individual y el otro declaración conjunta con los hijos.

Desde Hacienda, ya que el IMV es una renta exenta de impuestos, estiman que la gran mayoría de declaraciones que incluyan este ingreso saldrán a cero, sin ingreso o devolución. Pero la novedad es esa, que todas las personas que hayan cobrado esta prestación estarán obligadas a realizar la Renta, aunque sus ingresos no se acerquen ni de lejos a los baremos habituales de los 14.000 o los 22.000.

Algunas de las deducciones más habituales en el IRPF

Ante de confirmar el borrador, todos los contribuyentes deben saber que hay muchas deducciones y que con ellas podrán podrán deducirse parte de sus impuestos. Entre algunas de las más importantes nos encontramos con:

- Deducción por la compra de la vivienda habitual: Para ello deberán cumplir una serie de requisitos y solo podrán hacerlo quienes contratasen el préstamo hipotecario para la compra del inmueble antes del 1 de enero de 2013. Si se cumplen las condiciones, que pueden variar, se puede desgravar hasta un 15% de lo que hayamos pagado por la hipoteca durante el año 2020.

- Deducción por alquiler de la vivienda habitual: Sólo podrán aplicar esta deducción quienes tengan un contrato firmado antes del 1 de enero de 2015. La deducción puede ser de alrededor del 10% de lo que hayamos pagado en concepto de renta por alquiler, con un máximo de 24.197,20 euros anuales. Esta deducción cambia dependiendo de la comunidad autónoma en cuestión donde vivamos, asimismo como la región, la edad, de si la persona padece alguna discapacidad o si se trata de una familia numerosa.

- Respecto a las deducciones por la situación familiar, las mujeres que hayan tenido un hijo a lo largo de 2020, o que tengan a su cargo un menor de tres años y trabajen por cuenta propia o ajena, podrán deducirse hasta 1.200 euros anuales por cada hijo.

- En cuanto a la deducción por familia numerosa, la cuantía de la ayuda es de 1.200 euros para las familias numerosas y aumenta hasta los 2.400 euros para familias numerosas con más de cinco hijos.

- La deducción por descendiente o ascendiente con discapacidad a cargo y que conviva en la misma vivienda habitual es una asignación de 1.200 euros por cada familia.

- Entre otras deducciones que suelen pasar desapercibidas encontramos los gastos asociados a la guardería o a la escolaridad. Así, las mujeres con hijos menores de 3 años que realicen una actividad por cuenta propia o ajena y estén por ello dadas de alta, podrán desgravarse hasta 1.000 euros anuales en gastos de guarderías o centros de educación infantil.

- Las aportaciones a planes de pensiones privados son otro gasto deducible en la Renta. Este año se incorpora la bajada del límite máximo de las aportaciones anuales que podemos hacer a un plan de pensiones, pasando de 8.000 a los 2.000 euros. También se reducen las aportaciones que puede hacer el cónyuge hasta 1.000 euros anuales y el límite máximo de aportación para la deducción en la renta en planes de pensiones de empresas se incrementa hasta los 10.000 euros.

- Los donativos también tienen novedad este año y es que el Gobierno aprobó un aumento de la desgravación de los donativos que hayamos hecho durante el 2020 de hasta el 80% en los primeros 150 euros donados y un 35% en el resto de las aportaciones. En el caso de que la cantidad donada a una misma asociación o entidad de interés público haya sido igual o superior en los últimos tres años, este último porcentaje asciende hasta el 40%. Las donaciones realizadas al Tesoro Público realizadas durante el 2020 para hacer frente al covid también tendrán estos mismos porcentajes de desgravación.

- Por otro lado, las madres que se hayan visto afectadas por un ERTE no tendrán derecho a aplicar la deducción por maternidad de hasta 1.200 euros anuales por cada hijo menor de tres años durante el tiempo que haya durado el ERTE. Sin embargo, esta medida no afectará a las madres en ERTE de reducción de jornada o a tiempo parcial.

Además de todas las deducciones generales cada comunidad autónoma aplica sus propias desgravaciones. Por eso es muy importante revisar e informarse sobre cuáles son los beneficios fiscales en la comunidad autónoma en la que vives. Por ejemplo, algunos de los conceptos más habituales que podremos deducirnos son los gastos por el material escolar, por el aprendizaje de otros idiomas, la ayuda doméstica, por la adopción de hijos, el cuidado de personas dependientes o por las inversiones realizadas en la vivienda, entre muchas otras.

Más allá de todas estas deducciones siempre se recomienda revisar con detenimiento el borrador antes de presentarlo porque puede que no se hayan incluido determinados datos que pueden ser necesarios para poder incluir algunas otras deducciones como por la vivienda habitual, el nacimiento de hijos o las personas dependientes.

¡Esperamos que estas claves os hayan servido para afrontar mejor una campaña de la Renta muy poco habitual!

Tu seguridad es lo primero

Nuestra prioridad es que estés seguro. Por ello, tus datos están encriptados y jamás los utilizaremos para fines no autorizados. Además, cumplimos con el último reglamento de la Ley Orgánica de Protección de Datos (LOPD).