El futuro de las pensiones en España ¿Son sostenibles?

El actual sistema de pensiones se enfrenta a múltiples retos de futuro ¿Seguiremos cobrando una pensión dentro de unos años?

Todos conocemos el sistema público de pensiones, una especie de fondo común donde los trabajadores aportan una cantidad de su salario cada mes para tener una prestación cuando sean mayores.

Dependiendo del país en cuestión, cada sistema de pensiones se articula de una determinada manera, existen algunos de reparto, como el caso de España, hay otros de capitalización y otros mixtos. Sean como sean los sistemas de previsión social tienen una misma finalidad, ser capaces de asegurar que las personas puedan jubilarse a determinada edad, cuando ya son menos productivas, y puedan disfrutar de unos últimos años de vida con unos ingresos garantizados por los fondos públicos.

Pero estos sistema, algunos muy antiguos y algunos recién implementados, también se enfrentan a algunos problemas, principalmente en Europa y en España. Vamos a ver cómo es este sistema a grandes rasgos y conoceremos que podemos esperar de las pensiones públicas en el futuro:

Tipos de sistemas de pensiones

Para entender a que nos referimos con sistemas de pensiones, y sobre todo para saber los problemas del modelo de España, primero debemos conocer cómo se organizan los principales sistemas de pensiones en el mundo. Entre los principales modelos encontramos:

- Los sistemas de reparto: En este sistema, las pensiones actuales se pagan con los ingresos actuales, es decir, la pensión de un jubilado se abona con los ingresos que se obtienen de las nóminas de varios trabajadores. Cuando estos trabajadores lleguen a la edad de jubilación, sus pensiones se pagarán con los ingresos de los trabajadores en ese momento. Es un sistema de distribución inmediata, que se basa en la “solidaridad” entre generaciones. Este es el sistema que la mayor parte de nosotros conocemos, ya que es el que está desarrollado en España. Entre sus puntos positivos está en el crecimiento de las pensiones si la generación trabajadora aumenta sus ingresos y cotizaciones, en el lado negativo, tenemos las dificultades de una sistema donde si la pirámide de población se invierte (hay más personas de edad avanzada que en edad de trabajar) puede resultar inviable estructuralmente.

- Los sistemas de cuentas individuales de contribución definida: Estos sistemas, también llamados “cuentas nocionales”, está basado en la realización de aportaciones individuales a una cuenta de jubilación propia por cada trabajador. Su pensión se calcula de forma directa con las aportaciones que ha hecho un trabajador durante toda su vida laboral, pero a diferencia del sistema de capitalización, este es un sistema de reparto. Entre los puntos a favor de este sistema, está la relación directa entre cotizaciones y la cuantía de la jubilación a percibir en el futuro, por su parte, como punto negativo está que muchas personas con ingresos bajos podrán verse en serias dificultades en el momento de la jubilación, con pensiones muy bajas. Este sistema mixto, está desarrollado principalmente en países los Nórdicos.

- Los sistemas de capitalización: Estos sistemas se basan en una cuenta individual de jubilación, donde se acumula un porcentaje de los salarios recibidos más los intereses que ese capital acumulado puedan generar. Estos son los sistemas imperantes en el sector privado, con los llamados planes de pensiones, unos fondos de acumulación donde realizar aportaciones y disfrutar de los intereses de la inversión del capital a lo largo del tiempo. Este sistema se ha desarrollado principalmente en los países anglosajones. Como parte positiva podemos ver que el importe de la jubilación está directamente ligado a los ingresos que un trabajador vaya teniendo a lo largo de su vida laboral, así como todos los intereses al tener este capital invertido (interés compuesto), entre los negativos, tenemos a aquellos trabajadores con ingresos bajos que no puedan acumular un capital suficiente para la jubilación, así como los derivados de invertir ese capital, como los tipos de interés o la volatilidad.

Como vemos, ningún sistema de pensiones es perfecto y en cada uno de ellos encontraremos ventajas e inconvenientes, pero algunos se enfrentan a mayores desafíos futuros que otros.

El sistema de pensiones en España

Seguramente muchos de vosotros estaréis de acuerdo en que España es un magnifico lugar para vivir, por la cultura, la comida o su geografía. Muchos extranjeros también lo saben cuando vienen a España en sus vacaciones o para disfrutar de su jubilación cerca del mediterráneo.

Pero el sistema de pensiones no está en tan buena forma como nos gustaría, y eso es algo que nos compromete a todos los trabajadores que esperamos cobrar una pensión el día que nos jubilemos.

Como hemos visto, el sistema de pensiones en nuestro país está basado en el reparto, donde las pensiones de hoy se pagan con las cotizaciones de hoy. No existe ninguna capitalización de cara a las pensiones, y esta capitalización sólo se consigue a través de planes de pensiones privados.

Este sistema, con sus ventajas e inconvenientes, plantea algunos problemas de viabilidad a largo plazo. El primero de ellos es la esperanza de vida, España es uno de los principales países del mundo respecto a esperanza de vida, en concreto estamos en el segundo lugar de la unión europea con 84 años, tan sólo superados por Liechtenstein (2019). Esto es una gran noticia para todos nosotros, pero sin embargo al sistema de pensiones no le va a sentar tan bien.

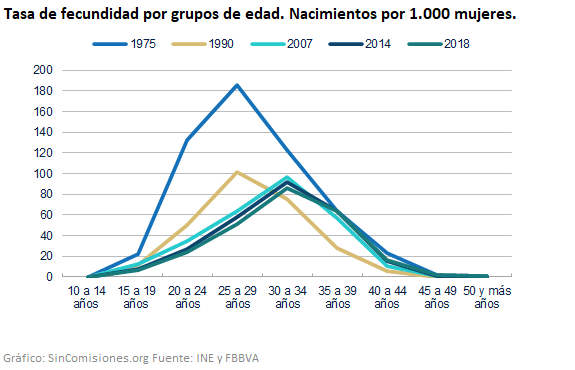

El segundo de ellos, muy ligado al primero, es que nuestro pañis es uno de los que tiene menos hijos por mujer, con 1,23. Muy por debajo de la que se establece como base para garantizar la sostenibilidad, de más del 2,1.

Esto nos da una señal muy clara, cada vez nuestra población es más mayor, cada vez hay menos trabajadores y como consecuencia la pirámide de población se está invirtiendo.

El gasto en pensiones no ha parado de crecer

Sabiendo que nuestro sistema es de reparto, esto nos plantea un grave problema ¿Son sostenibles las pensiones?

En los últimos 10 años el gasto público en pensiones de jubilación no ha hecho más que aumentar, hasta casi el 50%. Este enorme gasto ha provocado un agujero en las cuentas de la seguridad social, comprometiendo su futuro.

Gráfico: Gasto público en pensiones en España. Por meses.

Esto se traduce en que sólo en 2019, el déficit de la Seguridad Social fue superior a los 16.000 millones de euros. Y la perspectiva de aumentar las cotizaciones en esa cuantía es muy complicada.

Pero esto no es lo peor, lo peor está en la creciente brecha entre los ingresos y gastos, que sólo hará que aumentar en las próximas décadas. Según los datos el porcentaje de población mayor de 65 años pasará de ser alrededor del 30% de la población en edad de trabajar actualmente, a representar casi el 60% de la misma. Esto nos da una imagen muy clara hacia el tipo de sociedad hacia la que nos dirigimos, con una gran mayoría de la población muy envejecida, por cada vez un número menor de trabajadores que puedan cubrir su pensión. Si hoy las cifras arrojan una ratio de unos tres trabajadores por cada jubilado, en unas pocas décadas la ratio se habrá reducido hasta 1,5 trabajadores por cada jubilado.

Gráfico: Tasa de dependencia. Porcentaje de población mayor de 64 años sobre población en edad de trabajar.

Pero esto no es todo, ya que este envejecimiento poblacional también va a suponer un impacto en otras líneas de las cuentas de la seguridad social, como el gasto sanitario o la dependencia, que también se verán acentuadas. Con esto podemos comenzar a ver la complicada situación que se viene encima del sistema tal y como está constituido actualmente. El margen actual de la Seguridad social es muy reducido, ya que el pago de pensiones constituye aproximadamente un 33% del total del gasto público en España. No sólo de la Seguridad social, sino del gasto publico en general del todo el país, una cifra muy importante.

Gráfico: Gasto en pensiones según tipo de pensión.

El fondo de reserva de la Seguridad Social ya no existe

Hace no muchos años, la Seguridad social había podido acumular un “fondo” con el cual hacer frente a posibles problemas en el sistema a futuro. Con el paso de los años, este fondo se tuvo que ir utilizando para gastos corrientes de pensiones, pagas extras, etc. No para coyunturas especiales. El fondo había sido construido con el superávit con el que el sistema de seguridad social contaba hace tan sólo un par de décadas, pero tal y como podemos ver en el siguiente gráfico, poco o nada queda de aquel fondo de reserva de más de 60.000 millones de euros.

Gráfico: Evolución del Fondo de Reserva de la Seguridad Social

Este aumento del gasto, como hemos visto, está asociado tanto a la cantidad de nuevos jubilados, como a los importes que se deben pagar de nuevas pensiones, generalmente cada vez superiores. Desde hace 15 años, podemos observar como la evolución de pensionistas en nuestro país no ha parado de crecer:

Gráfico: Número de pensionistas en España.

Y las tendencias demográficas, nos indican que esta tendencia seguirá en aumento. Llegados a este punto debemos plantearnos ¿Qué va a ocurrir con las pensiones?

El riesgo de la dependencia de nuestro sistema

Debemos saber que este sistema de reparto de l Seguridad Social, ha funcionado (y muy bien) en el pasado. No se suele ver en las noticias, pero las pensiones españolas hoy en día son de las más generosas de toda la OCDE. La tasa de reemplazo actual, es decir, la relación entre la pensión recibida y los últimos salarios percibidos supera el 70%, una cifra ampliamente superior a otros países desarrollados de nuestro entorno, como Francia o Alemania.

Gráfico: Tasa de reemplazo: Porcentaje de pensión pública respecto a los últimos salarios.

Aunque no lo pueda parecer, en la pensión media de jubilación en España es similar a la de Alemania, debido a estas tasas de reemplazo tan dispares.

Como hemos visto, nuestro sistema es de reparto, las pensiones actuales se pagan con los ingresos actuales. Mientras la pirámide poblacional siga cambiando hacia un país con cada vez mayor número de pensionistas, el sistema exclusivamente de reparto se verá mermado. Y en consecuencia, los ingresos de los mayores de 65 años, también lo harán. En España la gran parte de las rentas de los jubilados vienen de las pensiones públicas, si estas ceden, muchos mayores verán sus actuales estilos de vida enormemente comprometidos. La dependencia en este sistema es total de las nuevas generaciones de trabajadores, y si los ingresos de estos no son suficientes, todo el sistema comienza a ceder.

Una reducción drástica de las pensiones en el futuro

Vistos los datos, la única respuesta realista hoy por hoy es que el actual sistema de pensiones va a sufrir, y las cuantías se verán reducidas.

Esto es algo que la propia Comisión Europea ya ha adelantado en sus informes sobre la protección social de la unión en el futuro. Las tasas de reemplazo de las pensiones se verán reducidas en cuantías diferentes, pero el golpe para España será el más duro de la Unión, con una caída hasta la media europea, del 50%.

Gráfico: Tasa de reemplazo estimada 2013 – 2060

Esto supone que las pensiones futuras serán mucho más limitadas que actualmente. Las cuantías a cobrar cubrirán mucho menos de lo que lo hacen hoy, y aquellos que quieran mantener su nivel de vida, se verán obligados a complementar esta pensión con otros ingresos.

Pero también puede conllevar la creación de nuevas figuras impositivas, como en Francia, con el impuesto de la “Contribución Social Generalizada”. Un impuesto de más del 9% sobre los ingresos vía salarios y del 7% sobre los propios ingresos de pensiones.

Todo esto, no hace tener que ser más prudentes y empezar a desvincular la idea de la pensión pública con una cuantía suficiente para mantener el mismo nivel de vida. Asimismo, también deberemos ser conscientes de que la edad de jubilación será cada vez mayor y nos jubilaremos más tarde. E incluso, veremos el surgimiento de nuevas formas de “jubilación activa” donde los jubilados puedas seguir vinculados al mercado laboral, con algunos incentivos fiscales.

Lo que está claro, es que las pensiones se verán forzadas a cambiar tal y como las conocemos y nosotros, tendremos que ir adaptándonos a estos cambios lo antes posible.