No dejes que los costes de los fondos se lleven tu dinero

Las comisiones que pagas para invertir tienen un gran impacto sobre lo que te queda en el bolsillo

¿Qué es un mísero 1%? No mucho a simple vista, casi imperceptible. Sin embargo tan solo un 1% tiene un gran impacto en términos de comisiones. Vamos a ver cuál es el papel que juegan las comisiones de los fondos de inversión o ETF a largo plazo. Las comisiones pueden comerse una buena parte de nuestras inversiones, en general mucho más de lo que creemos que pagamos por invertir. El impacto de esas comisiones a largo plazo puede arruinar nuestra posibilidad de ahorro para la jubilación, comprarnos una casa o hacer el viaje que siempre hemos soñado.

¿Qué es lo que da miedo del 1%?

El 1% es diminuto; ¡no es nada! Es un solo céntimo de cada euro. Pero al igual que el interés compuesto es la razón por la que invertimos, ese mismo interés a lo largo de los años es la razón por la que debemos evitar las comisiones altas.

Si hubiéramos invertido 10.000 euros en 1991 en el S&P 500 y lo hubiéramos dejado correr hasta 2021, haciendo un total de 30 años, hubiésemos acabado con 143.000 euros, una rentabilidad media del 9,9% anual, y estos 30 años incluyeron dos de las peores recesiones de nuestra vida, la burbuja punto como en 2000-2001 y la gran crisis financiera de 2007-2008.

¡La rentabilidad obtenida total en ese periodo fue superior al 1.000%! Habríamos ganado 133.000 euros con una inversión de tan solo 10.000 euros. Sin embargo, la única forma de haber obtenido realmente estas estratosférica rentabilidad hubiera sido no vendiendo nunca. Nunca. Ni en lo más crudo de la crisis financiera. Ese es el primer paso para ganar a largo plazo invirtiendo, el tiempo.

El segundo, son las comisiones. En nuestro escenario anterior, con una comisión del fondo donde invertimos nuestros ahorros de tan solo el 1% habríamos acabado pagando más de 33.000 euros en comisiones. No se puede generar interés compuesto en nuestros ahorros si el dinero que se gana se va en comisiones. Con una comisión del 1% durante esos 30 años, no solo no estábamos obteniendo ese 9,9% de rentabilidad, sino que nuestras ganancias al final fueron de 99.000 euros, perdiendo casi un 25% de nuestros beneficios, ¡casi un cuarto del total!

Si un asesor financiero nos dijera por adelantado que sus honorarios serían del 25%, ¿aceptaríamos? Por supuesto que no. Pero eso es lo que decimos cuando aceptamos comisiones altas en nuestros fondos de inversión.

De mercado alcista en mercado alcista durante los últimos 10 años, la rentabilidad de los inversores a largo plazo se ha visto impulsada por los sólidos fundamentos de los mercados financieros. A lo largo del tiempo, el mercado de valores ha recompensado sistemáticamente a los inversores que han tenido la disciplina y la paciencia necesarias para mantener su estrategia de inversión a lo largo de los años. Sin embargo, el rendimiento de la inversión a largo plazo de muchos inversores pierde enteros debido a las altas comisiones de la industria de la inversión.

Las comisiones y los gastos cuestan a los inversores más de lo que creen

Las comisiones de inversión siempre han sido el foco de polémicas variadas dentro de la industria, y con razón. Algunos fondos de inversión de gestión activa acumulan comisiones y costes que pueden llegar a suponer incluso el 4% del patrimonio del inversor, que se van deduciendo del saldo total.

Un asesor financiero o gestor de patrimonios suele cobrar alrededor del 1% de los activos gestionados de un inversor, lo que parece algo razonable. Sin embargo, dependiendo del tipo de inversiones, muchos asesores o fondos repercuten otros costes a sus clientes. Entre ellos se encuentran las comisiones de la plataforma de inversión, de corretaje, las comisiones anuales de gestión de los fondos y otros gastos de administración, negociación, custodia y honorarios legales. Rápidamente, una comisión de gestión del 1% puede aumentar hasta el 2% o el 3% en comisiones totales cuando empezamos a sumar todas las otras comisiones.

Además, algunos fondos de inversión dan la vuelta a sus carteras más del 100% cada año, llamado en el argot la “rotación de la cartera” lo que genera aún más costes de intermediación e impuestos que se trasladan a los clientes finales.

El problema es que muchos inversores no son conscientes de las comisiones que se cobran. O bien no se las explicaron completamente, o los inversores nunca leyeron o entendieron completamente la información que se les traslado cuando firmaron el contrato de compra del fondo. Según la Fundación para la Educación de los Inversores (FINRA), más del 60% de los inversores no son conscientes de cuantas comisiones pagan en sus fondos de inversión.

La gestión activa pierde respecto a la pasiva en comisiones

Cuando contratamos un fondo de gestión activa, pagamos a un gestor por su experiencia, conocimiento y temperamento respecto al mercado ¿verdad? Ellos seleccionan las acciones adecuadas para cada fondo y buscan el mejor momento para comprar y vender tratando de obtener el mayor beneficio con el menor riesgo. Si hacen esto, lo lógico es que los gestores activos obtengan mejores resultados que el mercado, que el total de las acciones que cotizan. Pero la realidad es muchas veces diferente de lo que podríamos esperar.

Según varios análisis, como el de Rentabilidad de los Fondos de Inversión en España 2005-2020, el 76% de los fondos de inversión vendidos en España en los últimos 15 años no lograron batir al Ibex 35. Pero tampoco fuera de nuestras fronteras, casi el 90% d ellos fondos de renta variable estadounidense gestionados activamente que se venden en Europa no han logrado batir al S&P 500 en los últimos 10 años, mientras que sólo dos de cada 100 fondos de renta variable mundial han superado al S&P Global 1200 desde 2006. Casi el 97% de los fondos de mercados emergentes han tenido un rendimiento inferior que el índice SP500.

El impacto de las comisiones en la rentabilidad a largo plazo

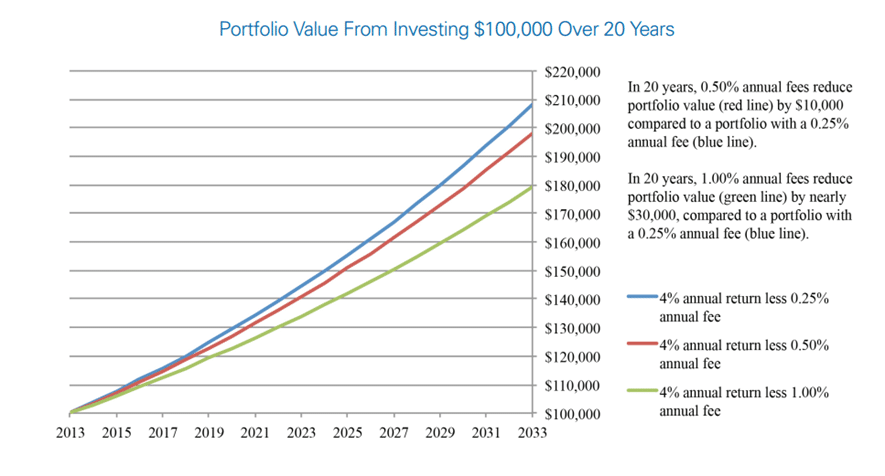

El problema de los mercados alcistas, como el que hemos vivido los últimos 10 años, es que a menudo ocultan los costes de la inversión. Si los inversores comprendieran el impacto de las comisiones y los gastos en el rendimiento de sus inversiones a largo plazo, podrían ser más cuidadosos a la hora de seleccionar las opciones de inversión. El fondo de inversión o el asesor financiero de un inversor puede estar generando rendimientos positivos, sin embargo, pueden estar costando al inversor cientos de miles de euros que, de otro modo, podrían estar ahorrándose en su cuenta.

Veamos otro ejemplo para desgranar los costes que tienen las comisiones de los fondos a lo largo del tiempo: Imagina que inviertes 200.000 euros a lo largo de 30 años con un supuesto rendimiento anualizado del 6,5%. Al cabo de 30 años, nuestra inversión habría crecido de la siguiente manera en función de lo que haya pagado en concepto de comisiones:

– Con una comisión del 3%: 560.134 euros

– Con una comisión del 2%: 740.906 euros

– Con una comisión del 1%: 981.678 euros

– Con una comisión del 0.5%: 1,148.698 euros

– Con una comisión del 0%: 1,322.873 euros

Si se considera desde este punto de vista, se podría decir que cualquier fondo o asesor que cobre más que otro que nos aporte la misma rentabilidad, está arruinando nuestra capacidad para hacer crecer nuestros ahorros. Las altas comisiones deben ir aparejadas a altas rentabilidades y la evidencia nos muestra que muy pocos fondos logran sostenidamente aportar mayor rentabilidad que los meros índices o ETF de bajo coste.

¿Están justificadas las comisiones más altas de los fondos?

Si nos limitamos a los fondos de inversión, el importe de las comisiones y los gastos que cobra un fondo se basa en gran medida en el estilo u objetivo de inversión del gestor. Por ejemplo, los fondos gestionados activamente, en los que el gestor compra y vende acciones, bonos o derivados en un intento de superar la rentabilidad del mercado, cobran comisiones más altas que los fondos gestionados de forma pasiva.

Eso puede estar bien si el gestor del fondo supera sistemáticamente al mercado. Sin embargo, muchos no lo hacen. Según Morningstar, el 76% de los gestores de fondos activos no lograron batir sus índices de referencia del mercado durante el período de 10 años entre 2010 y 2020. Del pequeño porcentaje de gestores de fondos que han superado al mercado, el 23%, tan solo el 15% ha sido capaz de repetir su rendimiento de forma consistente.

No es que la mayoría de los gestores de fondos sean malos inversores. Muchos son excepcionalmente buenos. El reto para los gestores de fondos es que, debido a las comisiones que pagan los inversores, tienen que superar al mercado hasta en un 3% para poder soportar un 2% de comisiones en los propios fondos. El obstáculo no es pequeño. Batir de forma sostenida al mercado en más de un 3% anual es tarea cuanto menos difícil.

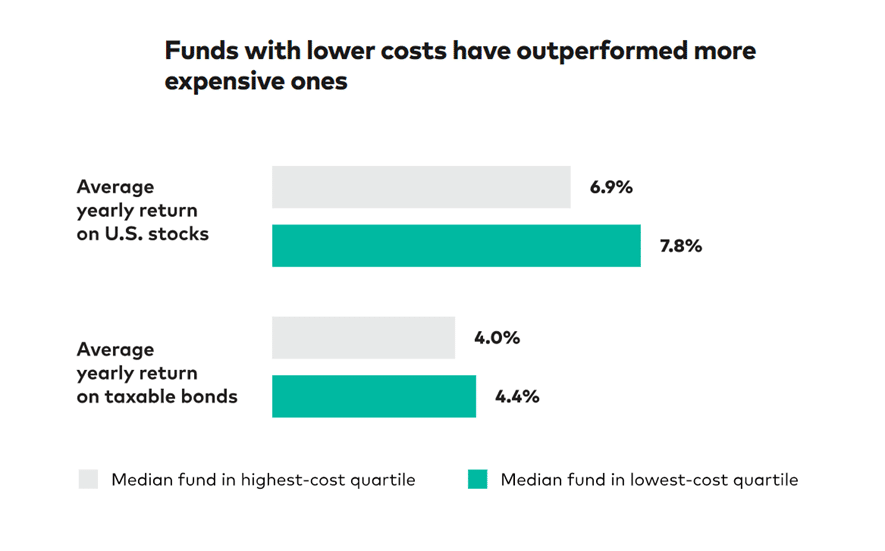

Po ello en la última década se ha dado el fenómeno de crecimiento de los fondos indexados pasivos, muchos de los cuales cobran entre un 0,2% y un 0,5% de comisiones anuales, que no solo han sido rentables, porque el mercado en general lo ha sido, sino que han superado a la gran parte de los fondos de gestión activa, principalmente por sus menores comisiones.

¿Qué podemos hacer para controlar los costes?

Como todas las inversiones tienen costes, puede parecer una pérdida de tiempo preocuparse por ellos. Pero nada más lejos de la realidad. La evidencia muestra que en términos generales, los fondos de mayor coste suelen tener un rendimiento inferior al de los fondos de menor coste a largo plazo. Esto se debe a que los gestores de fondos que cobran estos costes tienen dificultades para añadir suficiente valor para superar los gastos adicionales.

Los fondos de inversión suelen ofrecerse en diferentes clases. Los objetivos, la gestión y las inversiones subyacentes de los fondos son idénticos en todas las clases, pero cada clase puede tener diferentes ratios de gastos, mínimos o ambos. Revisa todas las clases disponibles del fondo que te interesa para escoger aquella más barata. Muchas veces depende del comercializador del fondo o incluso de la inversión inicial la clase a la que podemos acceder.

Algunos fondos pueden cobrar comisiones de gestión bajas, pero añaden comisiones de éxito, de entrada o de salida. Puede que reduzcan sus costes de gestión, pero que aumenten los costes en los demás para compensarlo. Mucho cuidado cuando queramos contratar un fondo y nos fijemos en las comisiones, no solo debemos estar atentos a la comisión de gestión, que suele llevarse todo el protagonismo, sino que debemos revisar todas las demás comisiones extra que nos aplicarán en el futuro.

¿Cuáles son los costes de los fondos de inversión?

Todos los fondos de inversión tienen:

- Comisión de gestión. Esta comisión se aplica sobre el total de la cantidad invertida, por ejemplo, el 1,25%. Esta comisión no la veremos directamente sino que se descuenta del valor del fondo cada día. Si nuestro fondo de inversión da una rentabilidad del 5%, pero su comisión de gestión es del 1%, sólo obtendremos una rentabilidad del 4%, lo que significa que perderá una quinta parte de su rentabilidad. Si añadimos el efecto del tiempo y de los intereses que vayamos obteniendo, que aumentan nuestro patrimonio en el fondo, podemos llegar a pagar cifras como las que veíamos al principio, del 25% del total.

Algunos fondos de inversión tienen:

- Comisiones de entrada y reembolso. Los fondos de inversión pueden cobrar un porcentaje del importe de la operación cada vez que compre o venda. Las comisiones de reembolso suelen aplicarse sólo durante un determinado periodo de tiempo; por ejemplo, si vendemos nuestra participación durante un periodo inferior a tres años. Estas comisiones se devuelven al fondo para compensar los costes generales.

- Comisiones de trading. Estas comisiones son aquellas que se cobran cuando se compran y se venden las acciones que componen el fondo. Sin embargo, estas comisiones las paga directamente la empresa gestora de los fondos, no el fondo directamente. Sin embargo indirectamente los beneficios que la gestora obtiene por los fondos deben cubrir estos costes a largo plazo.

- Comisiones de éxito. Algunos fondos tienen una comisión de gestión muy baja para aplicar un porcentaje de comisión por los resultados obtenidos. Hay muchas formas de aplicar esta comisión pero en España suele estar alrededor del 9% de la rentabilidad obtenida en el año, con un periodo de 3 años.

Es cierto que la llegada d ellos fondos indexados y la explosión de los ETFs han hecho que la gran mayoría d ellos fondos de inversión hayan reducido sus comisiones considerablemente, pero no hay que bajar la guardia. Unas comisiones elevadas pueden privarnos de una cantidad sustancial de rentabilidad a nuestra cartera a lo largo del tiempo, y como hemos visto, los estudios demuestran que unas comisiones más elevadas no equivalen a un mejor rendimiento.

Los mejores fondos de bajo coste

¿En qué debemos fijarnos a la hora de elegir un fondo indexado de bajo coste? Hay varios factores que hay que tener en cuenta.

- Error de seguimiento: los costes bajos son la clave, por supuesto. Pero también es importante tener en cuenta el error de seguimiento (la diferencia entre la rentabilidad del índice y la del fondo). Dado que el objetivo del seguidor es igualar la rentabilidad del mercado, una rentabilidad inferior significativa, sugiere problemas en la forma de gestionar el fondo.

- Costes: cada céntimo que se paga en comisiones de gestión es un céntimo que no se pone a trabajar bajo el interés compuesto. Por lo tanto, los inversores deberían buscar fondos índices con los ratios de gastos totales (TER) más bajos posibles, es decir, los costes anuales de funcionamiento del fondo.

- ¿Cotizados o no cotizados? Los fondos índice suelen ser de dos tipos principales: fondos de inversión indexados que no cotizan en bolsa, o fondos cotizados (ETF), que sí lo hacen. La opción más adecuada para nosotros dependerá, sobre todo, de la comparación entre las comisiones de invertir a través de un bróker para comprar ETFs o los costes de invertir a través de una plataforma de fondos de inversión.

A continuación se indican algunos fondos indexados (sin ningún orden en particular) que puedes considerar si tiene previsto invertir en 2022:

Si quieres mantener un único fondo índice que invierta en el mercado total de acciones mundiales en las proporciones adecuadas, el Vanguard Total Stock Market es probablemente la mejor opción. Tener participaciones en este fondo hace que poseer otras acciones o ETFs sea redundante, a menos que queramos concentrar la exposición de nuestra cartera en un segmento concreto del mercado, como EEUU o países emergentes.

Al tener participación en este fondo o ETF tendremos empresas de gran, mediana y pequeña capitalización proporcionales al mercado en general, y con un ratio de gastos mínimo. Esta estrategia es muy difícil de igualar desde el punto de vista de la eficiencia en tiempo y costes. Los gastos pueden ir desde los 0,03% anuales.

Amundi Index MSCI World

Otro de los fondos indexados que más adeptos tiene entre los inversores españoles es el Amundi Index MSCI World. Al igual que el fondo de Vanguard, busca replicar el comportamiento del índice mundial MSCI World. Amundi, es la mayor gestora de activos europeos. Los costes de este fondo van desde los 0,15% anualmente.

Vanguard US500 Stock Index

Como su nombre indica, el Vanguard S&P 500 sigue el índice S&P 500, y es uno de los mayores fondos del mercado con cientos de miles de millones en el fondo. El ratio de gastos es también mínimo, del 0,03%. Eso significa que cada 10.000 euros invertidos tendrían un coste de 3 euros anuales. Para cantidades modestas podemos encontrar otras clases de estos mismo fondos de Vanguard desde los 0,10% al año.

Vanguard High Dividend Yield

Los dividendos son pagos en efectivo que muchas empresas pagan (normalmente de forma regular, por ejemplo, cada trimestre) como forma de recompensar a los accionistas por conservar las acciones. Los dividendos también son una fuente de ingresos fundamental para los jubilados, que a menudo dependen de los pagos regulares en efectivo para ayudar a pagar sus gastos.

El ETF Vanguard High Dividend Yield sigue un índice de acciones de alto dividendo, principalmente de gran capitalización, cuyos pagos vía dividendos son mejores que la media del mercado. Los costes van desde los 0,06% al año.