4 estilos de inversión que debes conocer para ganar dinero en el mercado

Desde el value investing a la inversión indexada esta guía te ayudará a elegir el tuyo

¿Estás comenzando a invertir? Cuando decidimos invertir nuestro dinero en lugar de limitarnos a guardarlo en la cuenta corriente del banco, debemos saber que no existe un único estilo de inversión con el que afrontar el mercado.

Probablemente no hayamos pensado mucho en ello si somos como la mayoría de los inversores, buscamos rentabilidad con bajo riesgo de la forma menos compleja posible. Sin embargo, aprender las bases de los estilos de inversión más importantes es una de las formas más rápidas de entender los miles de productos que tenemos a nuestra disposición hoy en día.

Cuando se trata de alcanzar nuestros objetivos de inversión, plantearnos las preguntas adecuadas nos ayuda seleccionar el camino que debemos seguir para rentabilizar nuestros ahorros. Dependiendo si somos una persona que asume riesgos o estamos preparándonos para la jubilación, es importante tener en cuenta ciertos aspectos antes de invertir. ¿Nos sentimos cómodos con la tecnología o preferimos un trato personal? Utilizar un robo-advisor, un fondo indexado o contratar a un gestor personal de inversiones son decisiones que debemos tomar en base a nuestro estilo de inversión.

Partiendo de aquí, vamos a ver los 4 estilos de inversión más importantes del mercado, pero antes comencemos por el principio: que es la gestión activa o pasiva.

Diferencias entre inversión activa e inversión pasiva

El primer paso que debemos conocer es la diferencia entre la gestión activa y la gestión pasiva. Cuando vayamos a elegir un estilo de inversión, ya sea que nos encontremos invirtiendo en un fondo de inversión específico o que busquemos diversificar nuestra cartera, saber si estas inversiones están gestionadas por alguien o las decisiones se basan en un algoritmo es muy importante para que cumplamos la primera regla de la inversión: pensar a largo plazo

Inversión activa

Si estamos dispuestos a asumir algo más de volatilidad y a seguir de cerca los movimientos del mercado, una estrategia de inversión activa puede ser la elección perfecta para nosotros, tanto si la realizamos directamente como si delegamos a través de un gestor de inversiones.

La inversión activa implica la selección de acciones específicas para tratar de superar al mercado. Este enfoque conlleva mayores conocimientos, e implicaciones fiscales y de costes de transacción si la realizamos directamente, ya que cuantas más transacciones y menor cantidad de dinero tengamos invertido mayor impacto supondrán los costes en nuestra rentabilidad.

Para elegir las inversiones, la inversión activa utiliza el análisis fundamental o el análisis técnico.

Los inversores activos creen que los mercados son ineficientes y tratan de aprovechar las fluctuaciones de los mercados para tomar posiciones en los mejores activos y a los mejores precios. La inversión en corto, el empleo de derivados para la cobertura o el arbitraje, son métodos de inversión activa. Entre los estilos de gestión activa más reconocibles tenemos al value investing, al growth investing o al Dividend Growth Investing.

Inversión pasiva

Por su parte, la inversión pasiva es una estrategia de inversión que selecciona todas las inversiones que componen un índice (generalmente un índice que cubra la totalidad del mercado o una zona geográfica concreta) con el objetivo de igualar el rendimiento del índice.

La inversión pasiva constituye, en términos generales y debido a su diversificación, una estrategia de inversión menos arriesgada que la selección de acciones concretas. La inversión pasiva es también más eficiente desde el punto de vista fiscal y tiene menos costes operativos porque incluye un menor volumen de transacciones, sin embargo no aspira a superar la rentabilidad del mercado sino simplemente a igualarlo.

Si tenemos mayor aversión a la volatilidad o no queremos dedicar tiempo a seguir los movimientos de los precios de cualquier acción, entonces una estrategia de inversión pasiva puede ser la adecuada para nosotros.

Los 4 estilos de inversión para ganar dinero en los mercados

1. Inversión Growth o en crecimiento

Si los inversores creen que una empresa crecerá en los próximos años y que el valor de las acciones aumentará con ese crecimiento, invertirán en esa empresa para obtener rentabilidad.

La inversión de crecimiento es conocida como el estilo de inversión que buscan empresas con altos crecimientos, generalmente empresas jóvenes o con altos potenciales de expansión y buscan invertir para apoyar ese crecimiento.

En este estilo no buscamos empresas que coticen muy baratas sino aquellas con mejores perspectivas de futuro, las más populares o las que solucionan nuevos problemas y necesidades pero que aún no se han hecho conocidas por todo el mundo. Los múltiplos, es decir el precio que pagamos por los beneficios de la empresa, suelen ser elevado pero también las tasas de crecimiento y reinversión.

Hay inversores en crecimiento más enfocado en las empresas que aun no cotizan en bolsa, como las startups y otros que buscan periodos de tendencia algo más cortos, como 3 o 5 años. Existen fondos de inversión especializados en acciones de alto crecimiento, con posibles retornos importantes pero con alta volatilidad.

2. Inversión en Valor o Value Investing

La inversión en valor consiste en invertir en la empresa en función de su valor intrínseco. El valor intrínseco de una acción es aquello que la empresa vale por sí misma, sus estructuras, inmuebles, beneficios actuales, etcétera. El valor intrínseco es una medida básica para poder saber cando una acción está cara o barata.

Cuando el mercado pasa por una corrección, el valor de esas empresas cae y los inversores en valor compran en grandes cantidades aquellas acciones que consideran infravaloradas. Cuando los mercados se recuperan y recobran la normalidad, el precio se disparará, dejando a los inversores con importantes beneficios cuando vendan, si la empresa ciertamente valía más del osque su precio estaba indicando, es decir su valor intrínseco era mayor a su precio de cotización.

Warren Buffet, el inversor más famoso del mundo, es la gran referencia de este estilo de inversión.

Diferencias entre la inversión en crecimiento y la inversión en valor

Encontrar empresas que se prevé que vayan a crecer más rápido que el mercado se conoce como inversión de crecimiento, mientras que la búsqueda de empresas cuyos precios actuales no reflejan su valor intrínseco se conoce como inversión de valor.

Las acciones de crecimiento suelen reinvertir los beneficios para expandirse en lugar de pagar dividendos, y suelen tener altas rentabilidades a costa de asumir más volatilidad. Por su parte las acciones de valor suelen ser más estables y suelen pagar más dividendos.

3. Inversión en crecimiento de los dividendos o Dividend Growth Investing

La inversión en dividendos, también conocida como inversión en dividendos crecientes o Dividend Growth Investing (DGI) tiene como objetivo proporcionar un flujo de ingresos constante. Las acciones con alta rentabilidad por dividendo suelen ser muy estables, aunque sus tasas de crecimiento suelen ser menores que las acciones de crecimiento.

La estrategia básica para un inversor en dividendos es tratar de seleccionar empresas con una alta rentabilidad por dividendo que no solo puedan pagar dividendos en el futuro, sino que pueda mejorar su rentabilidad por dividendos según vaya creciendo.

Los métodos de inversión en dividendos van más allá de la propia rentabilidad del dividendo, una cartera diversificada puede beneficiarse de un importante crecimiento del capital si se reinvierten los dividendos que recibimos.

Además as empresas que pagan altos dividendos suelen ser solidas con muchos años de historia dada su posición defensiva, lo que las convierte en un buen seguro durante las crisis.

4. Inversión indexada o en ETF

La indexación es la forma de invertir de forma pasiva y que ha ganado una enorme popularidad en los últimos años. Un inversor que utiliza esta estrategia construye una cartera diversificada con uno o varios fondos indexados o ETFs que tratan de replicar un índice bursátil específico.

La inversión indexada es una estrategia sencilla y de bajo coste para construir una cartera de inversión solida y rentable a lo largo del tiempo, siempre que seleccionemos bien los ETF o fondos indexados que compongan nuestra cartera de inversión.

La gran ventaja de la inversión indexada es su menor rotación, apenas cambia de acciones presentes o lo hace en pequeña proporción, con los costes de transacción y los impuestos asociados a la gestión de estas carteras son mínimos, pudiendo contratar un fondo indexado por poco más del 0,20% del patrimonio invertido anualmente.

Podemos indexarnos invirtiendo en fondos de inversión indexados o en fondos cotizados (ETF), que siguen la evolución de un índice de referencia como el SP500, el MSCI World o el Eurostoxx50.

4. Inversión en multiactivos

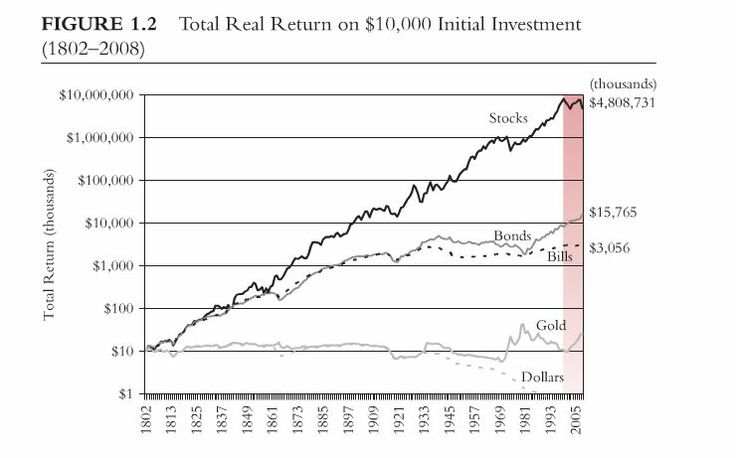

A largo plazo, las acciones suelen producir los mejores resultados, superando ampliamente a los bonos, los depósitos o el oro. Sin embargo, también son la clase de activo más volátil.

La combinación de diferentes clases de activos puede no solo dar lugar a una mayor rentabilidad sino a un menor riesgo global. Cuanto mayor sea el número de tipos de activos en nuestra cartera de inversión, la volatilidad y el riesgo de mercado tenderá a ser menor.

Las acciones, los bonos, el efectivo, las materias primas, los bienes inmuebles o los fondos de private equity pueden incluirse en una cartera bien diversificada, con múltiples tipos de activos que se adapten de forma diferente a los vaivenes de los mercados.

La diversificación puede reforzarse aún más si nuestra cartera de acciones esta compuesta de varias de los estilos de inversión que hemos visto anteriormente, como el value investing, el growth o el DGI.

No existe un enfoque único para la inversión. Nuestra tolerancia al riesgo, nuestro horizonte temporal, nuestra edad y los objetivos financieros que buscamos conseguir serán los que determinen el tipo de enfoque y estilo que mejor nos puede funcionar.