¿Quieres apostar contra el Bitcoin? Ahora puedes hacerlo gracias a un nuevo ETF

La mayoría de las inversiones han caído muy fuertemente durante lo que llevamos de 2022. Sin embargo, hay algunas que han sufrido un desplome histórico y las criptomonedas son probablemente el mejor ejemplo de una de estas inversiones. La capitalización del mercado de criptomonedas en su conjunto ha caído casi dos tercios desde su pico en noviembre de 2021, con casi todos los principales tokens como Bitcoin y Ethereum sumidos en una espiral bajista que parece interminable.

El meteórico ascenso de Bitcoin siempre ha atraído a especuladores y escépticos a partes iguales. La criptomoneda más popular del mundo conlleva una enorme volatilidad intrínseca y ya ha vivido situaciones similares tanto de caída como de recuperación. La realidad es que nadie sabe cuándo puede haber otro boom, o como de fuerte será la próxima caída.

Sin embargo, esta vez, los inversores pueden apostar contra el Bitcoin. ProShares, una de las mayores casas de fondos indexados y ETF del mundo ha sacado adelante un nuevo «ETF inverso» que permite apostar por un desplome del valor de Bitcoin. Veamos qué es este nuevo ETF y por qué añadirlo a tu cartera podría ser una buena idea.

El nuevo ETF que permite a los inversores apostar contra el Bitcoin

El ETF ProShares Short Bitcoin Strategy (NYSE:BITI) proporciona una forma sencilla para que los inversores apuesten contra el Bitcoin, cuyo valor se ha desplomado más de un 65% desde sus máximos el pasado mes de noviembre. Aunque la caída de la mayoría de los activos era inevitable desde que la Reserva Federal y el Banco central Europeo comenzaron a endurecer su política monetaria para controlar la elevada inflación, el baño de sangre de las criptomonedas no era algo tan fácil de prever debido a su cada vez mayor adopción y popularidad.

De hecho, se esperaba que el Bitcoin y otras criptomonedas pudieran servir como contrapeso a las carteras de los inversores de las políticas de los bancos centrales. Al Bitcoin se le llama el nuevo «oro digital» por su oferta limitada a 21 millones de unidades, con lo que es un activo “deflacionario”, al contrario que el dinero FIAT (euros, dólares…) que son por naturaleza inflacionarios. Sin embargo, Bitcoin no ha estado realmente a la altura de esta expectativa, al menos en los últimos meses. El Bitcoin ha estado cayendo al mismo ritmo o más que otros activos como las acciones tecnológicas o las compañías con valoraciones muy exigentes.

Estas fuertes caídas han hecho mella en los valores de muchos inversores. Michael Saylor el CEO de MicroStrategy, uno de los mayores defensores de Bitcoin ha tenido que asumir fuertes pérdidas en su empresa y las garantías que estableció para comprar Bitcoin con deuda han comenzado a tambalearse.

El nuevo ETF de ProShares que apuesta contra el Bitcoin permite a los inversores sacar provecho de la volatilidad de las criptomoneda en el sentido inverso al que tradicionalmente conocemos. Ahora con este ETF muchos inversores, algunos de ellos institucionales, podrán apostar a la bajada en el precio de Bitcoin así como cubrir su cartera de la criptomoneda través de la comodidad de un fondo cotizado. Aunque se trata del primer ETF cotizado en la bolsa de Nueva York, algo que abre la puerta a casi todo el mundo financiero, hace pocas semanas un ETF inverso de bitcoin de la casa Horizons ETFs ya comenzó a cotizar en la Bolsa de Toronto (Canadá)

¿Qué ha pasado con el Bitcoin?

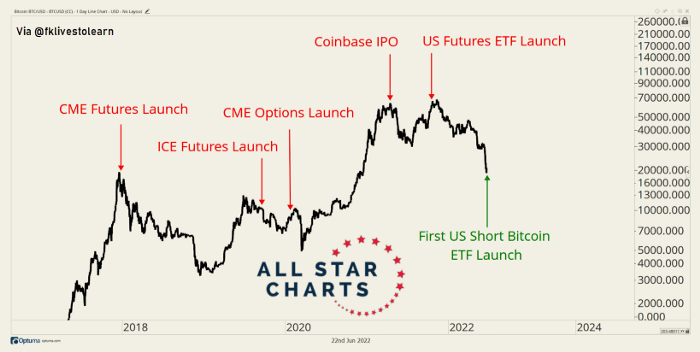

El camino de Bitcoin hasta alcanzar una valoración de 1 trillón de dólares ha sido una auténtica montaña rusa. Cuando Bitcoin fue creado en el año 2009, su valor era prácticamente 0 y cualquiera podía comprar miles de tokens por un puñado de dólares o euros. Desde entonces, la criptomoneda ha vivido enormes ciclos de auge y caída que le han hecho famosa en todo el mundo.

En 2011, el valor de cada token había superado el 1 dólar y algunas plataformas importantes como WikiLeaks habían empezado a aceptar pagos en la criptomoneda. Solo en 2013, el valor de cada moneda pasó de más de 250 dólares a 35 dólares en cuestión de meses, una caída de casi el 90%, cuando el exchange de criptomonedas Mt.Gox se derrumbó.

El mayor ciclo de auge y caída se produjo entre 2016 y 2019, cuando el valor de Bitcoin pasó de 450 dólares a 19.000 dólares para después volver a bajar hasta los 3.000 dólares. Esta fue conocida como la gran burbuja de Bitcoin, y pese a que muchos inversores lo perdieron todo por el camino, el mundo entero comenzó a prestar atención a las criptomonedas y en concreto a la invención de Satoshi.

En los últimos 24 meses hemos visto al Bitcoin pasar de apenas 9.000 euros por token a rozar la cifra de los 55.000. Hoy, tras un nuevo ciclo de auge y caída, el precio de la criptomoneda más popular del planeta apenas llega a superar los 19.000 euros por unidad.

Con estas premisas, está claro que los inversores en Bitcoin deben esperar volatilidad. Incluso si somos inversores a largo plazo y creemos en las características y el valor de este activo digital, parece que la volatilidad siempre va a ser un compañero de viaje, no siempre agradable. Por eso, tanto los creyentes como los escépticos deben estar preparados para una caída ¿Pero cómo?

¿Cómo apostar contra el Bitcoin? (O protegernos de la volatilidad)

Sí, es posible utilizar la volatilidad de Bitcoin en nuestro favor, tanto si queremos apostar a que su precio bajará en el futuro o como forma de cubrirnos ante esas caídas. La forma más común de apostar contra Bitcoin (en el argot “ponerse corto”) es a través sus derivados, como los futuros y las opciones. Por ejemplo, podemos utilizar opciones de venta (Opciones Put) para apostar contra el precio de la criptomoneda. Los contratos por diferencias (CFD), en los que se obtiene la diferencia entre el precio real de un activo y el precio esperado, son otra forma de ponerse en corto con el precio del Bitcoin. Sin embargo la entrada del ETF inverso de Bitcoin da una alternativa sencilla y eficiente para ponerse corto de Bitcoin. Veamos algunas de las alternativas:

1. Futuros y opciones

Bitcoin, al igual que otros activos como las acciones o los bonos, también tiene un mercado de productos derivados en paralelo. Los más conocidos son las opciones y los contratos de futuro.

En los contratos de futuro un comprador se compromete a comprar un activo determinado en una fecha y a un precio. Si nosotros compramos un contrato de futuros de Bitcoin, estaremos apostando a que el precio de la criptomoneda subirá. Si por el contrario vendemos un contrato de futuros, estaremos apostando a que el precio de Bitcoin bajará.

El comercio de futuros de Bitcoin despegó en torno a la subida de los precios de la criptomoneda a finales de 2017 y ahora varias bolsas mundiales como la Bolsa Mercantil de Chicago (CME), la mayor plataforma de negociación de derivados del mundo, se pueden comprar y vender este tipo de contratos estandarizados.

Las opciones financieras, el otro tipo de derivado más común, también permiten a los inversores ponerse en corto de Bitcoin. Si queremos ponernos cortos podemos comprar una opción de venta (Put) que nos daría el derecho a vender una determinada cantidad de Bitcoin en el futuro o podemos vender una opción (Call) con la que podremos embolsarnos una prima si el precio de Bitcoin cae asumiendo el riesgo de que suba por encima del precio de ejercicio (strike).

Aunque los derivados puedan parecer complejos, y en cierta medida lo son, los inversores o traders más acostumbrados a este tipo de operativa le pueden sacar mucho partido a las opciones y futuros cuando se trata de apostar contra Bitcoin o cubrir nuestra posición. Una de las ventajas de utilizar las opciones frente a los futuros es que podemos limitar nuestras pérdidas eligiendo comprar únicamente opciones de venta (Put) . Así, nuestras pérdidas se limitan al precio que pagamos por las opciones y las ganancias puede ser muy importantes.

2. CFDs de Bitcoin

Un contrato por diferencias (CFD) es una estrategia financiera que se basa en los precios de apertura y cierre de una determinada posición con un bróker. Cuanto mayor sea la diferencia entre el precio de apertura y cierre de la posición mayor rentabilidad podremos obtener. Estos productos derivados ofrecen la posibilidad de tener exposición a multitud de activos de forma sintética, ya que nuestra contrapartida será el propio bróker que nos ofrece el contrato. Los CFDs de Bitcoin son similares a los futuros u opciones de Bitcoin en el sentido de que podremos operar de forma apalancada maximizando beneficios, pero también asumiendo grandes pérdidas si nuestro sistema de gestión de riesgos no es sofisticado. Cuando vendemos un contrato por diferencias con un bróker estaremos apostando a que el precio de Bitcoin va a bajar

A diferencia de los futuros de Bitcoin, que tienen fechas de liquidación predeterminadas, los CFDs tienen plazos y condiciones más flexibles, así como unos costes importantes por mantenimiento de las posiciones a varios días.

En ciertos mercados de CFDs de Bitcoin, los inversores además pueden encontrar múltiples contratos basado nos solo en el rendimiento de Bitcoin en relación a otras monedas como el dólar, el euro o el yuan sino incluso su paridad con otras criptomonedas.

3. ETFs inversos

Los ETF (Exchange Traded Funds) inversos son fondos de inversión indexados cotizados en bolsa que utilizan derivados para que su valor sea contrario al valor del activo en cuestión. Estos ETF funcionan de manera similar a los contratos de futuros pero con características propias de un ETF como su simplicidad, sus bajos costes y su horizonte temporal ilimitado. El ETF de ProShares Short Bitcoin Strategy (NYSE:BITI) entra dentro de esta categoría y nos permite mantener una apuesta contra el Bitcoin o cubrir nuestra cartera ante futuras caídas tan fácilmente como si invirtiéramos en cualquier acción del mercado. La mayor parte de los brókeres ofrecen acceso a estos nuevos ETF, que ya están presentes tanto en Estados Unidos como en Canadá y en Europa a través del ETP de 21Shares.

¿Por qué un ETF de Bitcoin?

Los ETFs de Bitcoin combinan dos de las mejores herramientas e innovaciones financieras de los últimos años: por un lado la facilidad de un ETF cotizado y por otro la popular criptomoneda Bitcoin.

Estos ETF de Bitcoin funcionan y cotizan como cualquier otro ETF tradicional. Sin embargo en lugar de seguir la evolución de un índice del mercado como el S&P 500, el Ibex35 o el Dow Jones Industrial Average (DJIA), los ETFs de Bitcoin mantienen exposición a los cambios en el precio de bitcoin.

Estas soluciones tienen dos consideraciones, por un lado los gastos que soportan, cercanos al 1% anual y a su exposición indirecta a la criptomoneda. Los ETF que siguen el precio de Bitcoin lo hacen a treves de derivados que tienen fechas de expiración y deben renovarse constantemente. Por ello estos ETF son mas caros de mantener que un ETF tradicional con réplica física (es decir, que posee el activo subyacente)

¿Por qué quieren los inversores un ETF de bitcoin?

Invertir en bitcoin en sí mismo puede ser complicado, pero invertir en un ETF de bitcoin da a los inversores un acceso fácil al mundo de las criptomonedas. Hay varias razones por las que un ETF simplifica la inversión en Bitcoin, y es que de entrada tener la criptomoneda por nosotros mismos puede ser difícil de almacenar y asegurar. Se han dado varios casos de inversores a los que se les ha bloqueado el acceso a su bitcoin porque han olvidado sus claves (a veces con millones de euros). Según datos de la casa de análisis de criptomonedas Chainalysis, alrededor del 17% de los bitcoins pueden perderse o quedar atrapados en carteras inaccesibles.

Otra consideración es el hecho de que los ETFs pueden negociarse directamente desde cualquier bróker. Aunque los principales exchanges de criptomonedas han hecho más accesible la compra, venta y custodia de activos digitales, los ETF están disponibles a través de vías más convencionales para los inversores.

El ETF Pro Shares Bitcoin Strategy (BITO) vs el ETF Pro Shares Short Bitcoin Strategy (BITI)

Para tener una visión algo más profunda y técnica de cómo funcionan estos ETF vemos las diferencias fundamentales entre estos dos vehículo, uno que va largo (apuesta por la subida del Bitcoin) y uno que va corto (apuesta en contra).

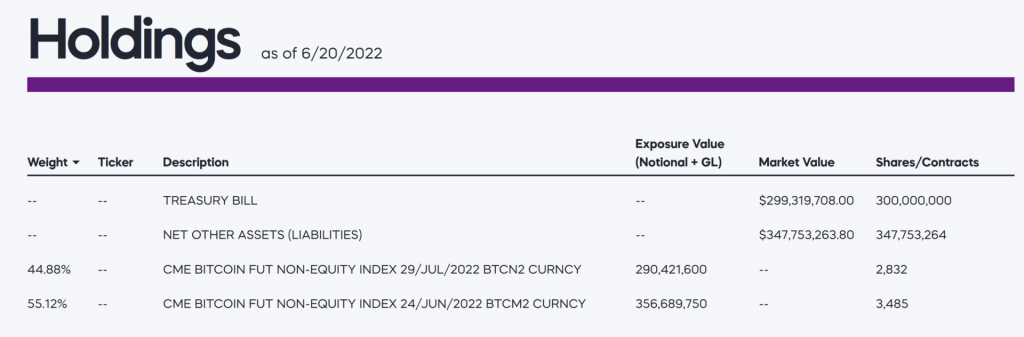

ETF de Bitcoin

El ETF Pro Shares Bitcoin Strategy (BITO) mantiene una posición alcista en Bitcoin. Los inversores en lugar de comprar Bitcoin en el mercado al contado pueden tomar una posición larga en la criptomoneda comprando el ETF de Pro Shares. Como vemos, su composición consta de Letras del Tesoro de EE.UU, y dos contratos de futuros de Bitcoin a un mes que se negocian en el mercado de Chicago (CME). Sin embargo, BITO tiene una pega: el riesgo del contango. De forma resumida, el contango es una situación común que se da en el mercado de futuros. Sucede cuando una mercancía o un valor tiene un precio inferior al contado, es decir si lo comprásemos directamente en el mercado, que en los contratos de futuro.

Cuando esto sucede y mantener contratos de futuro respecto al bien subyacente, en este caso Bitcoin, es más caro que comprar el propio activo los inversores renuevan el contrato que está a punto de expirar por un precio inferior, por el siguiente a un precio superior. Con el tiempo, estos costes se acumulan y dan lugar a un bajo rendimiento a largo plazo. Por esta razón, los defensores de Bitcoin han instado desde hace meses a los organismos reguladores del mercado que faciliten la aprobación de ETFs con replica física, es decir que en vez de con derivados puedan tener saldos de Bitcoin directamente.

ETF inverso de Bitcoin

A diferencia del ETF con exposición larga al Bitcoin, el ETF Pro Shares Short Bitcoin Strategy (BITI) trata de mantener una apuesta bajista contra la criptomoneda a través de dos contratos de futuros de Bitcoin a un mes que al igual que en al ETF anterior también se negocian en el mercado de Chicago (CME). Lo más importante es que, aunque el riesgo de contango va en contra de los inversores de BITO, en el caso del ETF inverso de Bitcoin sería un aspecto positivo. Esto significa que el ETF puede ser una forma conveniente y efectiva de los inversores que quieran apostar contra la criptomoneda. Además, esta eficiencia permite a los que ya tengan Bitcoin cubrir sus posiciones largas de forma sencilla.

¿Es un ETF inverso una opción adecuada para los inversores?

Tomar una posición corta a Bitcoin con métodos tradicionales puede ser bastante costoso para la mayor parte de los inversores. Esto se debe a que la mayoría de los exchanges de criptomonedas tienen restricciones que hacen que sea difícil ponerse en corto con Bitcoin. Además, los costes de financiación pueden alcanzar entre el 5% y el 20% operando con margen.

Un ETF como el de ProShares (NYSE:BITI), puede suponer un enfoque más rentable para apostar contra Bitcoin. Sin embargo, cabe señalar que BITI trata de obtener exposición a través de contratos de futuros de bitcoin, por lo que el fondo puede tener un rendimiento inferior al de los precios de mercado de Bitcoin, y además sus comisiones harán que el rendimiento a largo plazo vaya cayendo. Como la propia casa del ETF ha comentado, un ETF de futuros de Bitcoin tiene un rendimiento inferior al de los precios al contado entorno a un 8% inferior a largo plazo.

Aunque este ETF y otros que están por venir ofrezcan una buena posibilidad de apostar contra Bitcoin, esto no significa que debas hacerlo. De hecho, muchos expertos en el mercado son bastante optimistas y aconsejan aprovechar la caída de toda la industria para hacer una mejor selección y revisar nuestras premisas, ya que los fundamentos a largo plazo de la industria de las criptomonedas parecen fuertes.