¿Nos acercamos a una recesión? Guía para entender que esta pasando y como protegerte de las caídas

Con los mercados bursátiles desplomados, la inflación al rojo vivo y la invasión de Rusia a Ucrania convirtiéndose en un problema que se prolonga en el tiempo, todos estamos cada vez más preocupados por el estado de la economía en España y en el mundo en general.

Los mercados bursátiles siguen con caídas, las más grandes desde el colapso del Covid19. Los economistas han hecho sonar la alarma, mientras que un número cada vez mayor de personas y de pequeñas empresas ven su futuro financiero cada vez más negro.

Aunque existen algunas señales que sugieren que la economía sigue con una salud estable, otros indicadores empiezan a poner sobre la mesa varios problemas importantes.

La inflación en España se encuentra en el nivel más alto de las últimas cuatro décadas, los costes de los préstamos están aumentando y los precios de las acciones, de los fondos de pensiones e incluso de las viviendas ya se han visto afectados. Con el Banco Central Europeo dando avisos de la moderación en su política de barra libre de dinero, crece la preocupación de que sus medidas lleven a toda Europa a una recesión. En las últimas semanas, se ha debatido mucho sobre si la recesión es inevitable, cuándo podría empezar y cuál podría ser su gravedad.

Veamos qué es lo que está pasando y que dicen los expertos sobre ello.

Factores que arrastran a la economía

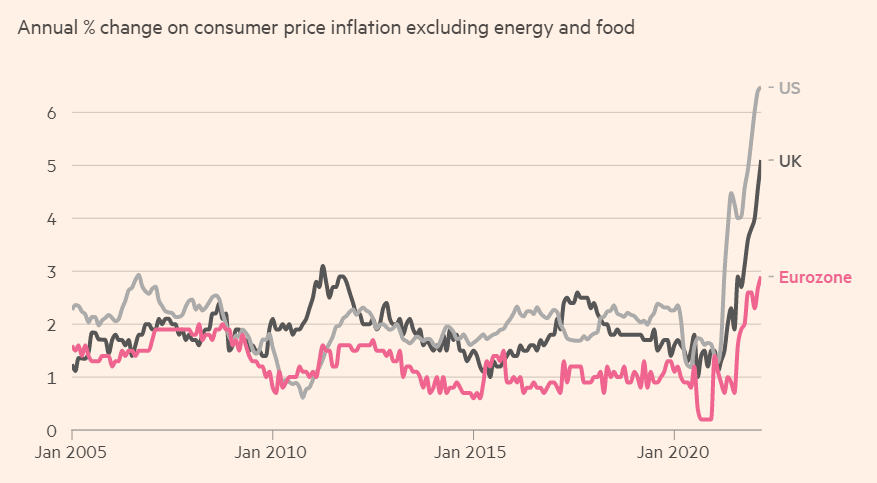

La confluencia de varios factores que afectan a la economía es lo que alimenta el creciente debate sobre la recesión. La inflación está en su punto más alto de los últimos 40 años, España ha llegado a rozar el 10% y en EEUU se ha superado ya el 8,3%. Otros países como el Reino Unido, Alemania o Italia han visto como sus indicadores inflacionarios se disparaban hasta niveles similares, no vistos desde los año 70. El Banco Central Europeo y la Reserva Federal están subiendo los tipos de interés de forma agresiva para tratar de frenarla, algo que está haciendo que los beneficios de las empresas se vean reducidos y muchas familias empiecen a tener problemas con sus hipotecas.

Como resultado, el índice Standard & Poor's 500, el índice principal del mercado americano ha caído casi un 20% desde su máximo a principios de este año, mientras que el Ibex35, el indicador de la salud de la bolsa española se ha desplomado en casi un 10% lo que le ha llevado a niveles previos al Covid, 16 meses más tarde.

Aunque la crisis sanitaria ha remitido en gran medida y todos estamos reanudando actividades como viajar, el trabajo presencial o asistir a eventos, las restricciones no han desaparecido. Los casos de COVID-19 se han disparado recientemente desde niveles bajos poniendo nuevamente en tela de juicio la recuperación.

Mientras tanto, la guerra de Rusia en Ucrania y los nuevos cierres provocados por el COVID-19 en China suponen nuevos obstáculos para deshacer los cuellos de botella de la cadena de suministro mundial que han mantenido la inflación elevada y los precios de la energía por las nubes.

Las causas de la crisis de 2022

Todas las crisis financieras hacen mella en la economía, en la vida de las personas y, sobre todo, en nuestras esperanzas de un futuro mejor. Aunque no existe una definición estándar de crisis financiera, ésta se caracteriza por el deterioro catastrófico de la economía, junto con una caída significativa y rápida del valor de los activos. Las crisis son como las tormentas: no distinguen entre personas, creencias o lugares. La magnitud puede ser diferente, pero todos nos vemos afectados en mayor o menor medida.

Históricamente, ha habido varias causas de crisis financieras: económicas, sociales, geopolíticas, burbujas de activos, epidemias (ahora pandemias), etc. Sea cual sea la causa, el impacto siempre ha sido grande. Las última crisis financieras sacudió al mundo en 2020 con la aún presente pandemia de Covid-19. Cierres, escasez de alimentos, de recursos médicos, aumento del desempleo, caída de los precios de los activos e incertidumbre, mucha incertidumbre.

Pero si parecía que ya habíamos pasado lo peor, el año 2022 comenzó con la declaración de invasión en Ucrania por parte de Rusia. Según las estimaciones, la invasión rusa ha provocado diez millones de refugiados, los peores en Europa desde los años 90. Desde el punto de vista económico, no sólo ambos países han sufrido enormes pérdidas debido a la guerra en términos de gastos de defensa, caída de las divisas y malos resultados de las empresas, sino que el mundo en general ha visto como se disparaban los precios de productos básicos esenciales como el petróleo, el gas natural, el aceite de girasol, el zinc o el trigo.

Un salto repentino en el precio de las materias primas nunca es bueno para las economías. Los precios del crudo ya están en máximos de varios años, las calificaciones crediticias han caído, los tipos de interés están subiendo y la inflación está en un nivel alarmante. Muchos países, que aún se estaban recuperando del impacto de Covid-19 y sus nuevas variantes, han visto como comenzaban a perder décadas en términos de progreso económico.

¿Veremos una recesión en 2022?

Cada vez más pruebas apuntan a una recesión económica en 2022 o 2023. A pesar de todos los titulares, debates, indicadores y previsiones, las recesiones son algo delicado de medir y pueden variar drásticamente en cuanto a su gravedad, causa y resultados.

Los criterios más utilizados para una recesión aún no se han cumplido, ya que tradicionalmente una recesión debe de durar al menos dos trimestres. Siguiendo ese criterio, es poco probable que la economía global, principalmente la de Estados Unidos, se encuentre actualmente en recesión. La producción económica ha caído un 1,4% los tres primeros meses de 2022, pero aún no sabemos si los siguientes trimestres seguirán siendo malos o todo se debe a causas coyunturales, por la inflación , las subidas de tipos y la guerra en Ucrania. Como ejemplo, el PIB de EEUU cayó un 31,2% el segundo trimestre de 2020 con el estallido del Covid19.

Para una buena parte de los economistas la caída en el PIB se debe a la desaceleración de las exportaciones y la acumulación de existencias, y no a una disminución generalizada de la actividad económica. La tasa de desempleo se encuentra en mínimos anteriores a la pandemia, algo que puede indicar que la economía sigue en buena salud.

Sin embargo, para otros, estos primeros datos pueden ser síntomas claros de lo que está por venir. Que la economía vaya bien hoy en día no significa que no haya una recesión en el horizonte. Varias casas de análisis, como Deustche Bank, Nomura, Bloomberg o el inversor Ray Dalio han previsto una recesión en un futuro próximo, debido a las agresivas subidas de tipos de los bancos centrales. Estos pronósticos no ven el inicio de la caída hasta al menos finales de 2022, y la mayoría de las proyecciones apuntan a 2023 como el año de la confirmación de la crisis.

“La reversión del gasto en bienes no desencadenará una grave recesión, pero será suficiente para ralentizar el crecimiento económico el año que viene”, ha declarado Brett Ryan, economista senior de Estados Unidos en Deutsche Bank.

Para Jamie Dimon, el CEO del banco de inversión JPMorgan los actuales problemas en la economía "No son nubes de tormenta, es un huracán. Y ese huracán está ahí fuera y viene hacia nosotros". Además, el director ejecutivo, puso el énfasis en la incertidumbre de no poder saber de qué tamaño podría ser la crisis a la que parece que estamos abocados y por eso subrayó la importancia de estar preparados para lo peor.

Por su parte, Ray Dalio, el fundador y director de inversiones del mayor fondo de inversión del mundo, Bridgewater Associattes, ha declarado que “Hay tres problemas principales que están confluyendo y formando un problema mas grande. Hay un problema monetario y de ciclo de deuda y lo que esta comenzando a suceder es una recesión unida a una polarización de la sociedad”

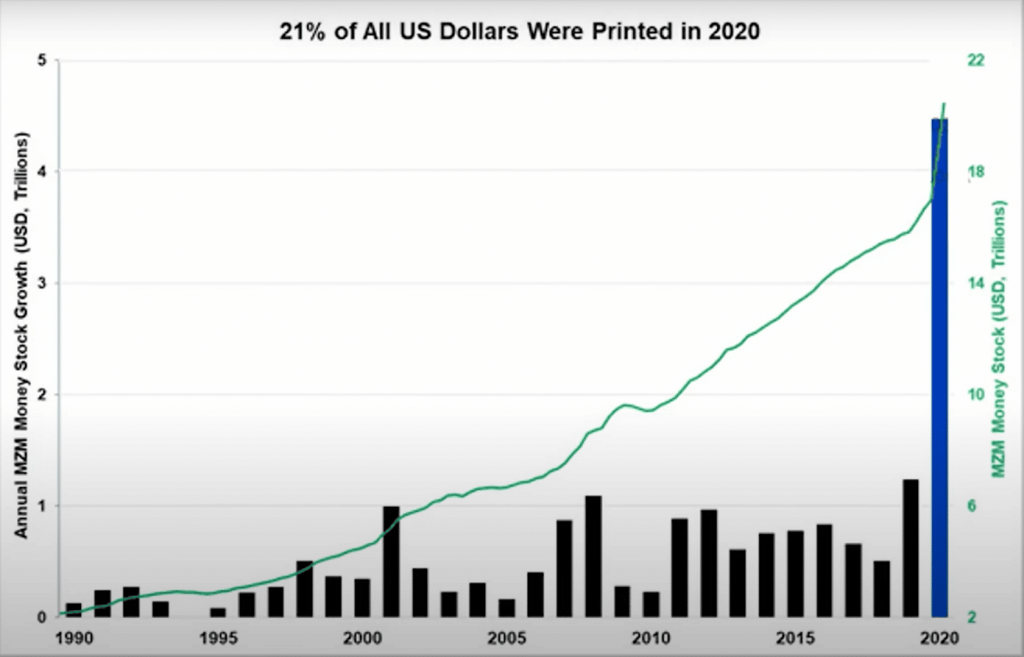

Para Dalio, gran parte del problema se debe a que el ciclo de crédito en Estado Unidos está acabado y ya no puede financiarse imprimiendo más dólares como hacía en el pasado. Como podemos ver en el siguiente gráfico, tan solo en el año 2020 se imprimió mas del 20% de todos los dólares en circulación. Algo que llama poderosamente la atención teniendo en cuanta que el dólar, con mas de 200 años de historia, se ha comportado desde hace décadas como la moneda mas sólida del mundo.

¿Qué puede pasar si en la siguiente crisis el dólar ya no es lo que era? Según Dalio, podemos ver como el gigante asiáticos, China, se torna como la gran potencia mundial, superando a occidente.

¿Qué es una recesión?

Primero veamos que es una recesión y a que nos podemos enfrentar. Técnicamente una recesión es una caída de la actividad económica que se extiende de forma generalizada por toda la economía y que tiene una duración de al menos varios meses. La gravedad de una recesión se mide sobre tres pilares distintos: Su profundidad, su difusión y su duración. Para evaluar estos criterios, se tienen en cuenta factores como el empleo, el gasto ajustado a la inflación, la producción industrial y los ingresos de empresas y familias.

Para definir una caída de la actividad económica como recesión debemos tener todas estas patas, sin embargo dependiendo de la naturaleza de cada tipo, podemos encontrarnos recesiones con un valores extremos de uno de los criterios compensadas con valores muy débiles de otro. Como ejemplo, la recesión provocada por la pandemia de Covid19 se caracterizó por una fuerte caída de la actividad económica, pero fue extremadamente corta, ya que sólo duró dos meses y en cuanto las economías se reabrieron los mercados, las bolsas y la economía en general vivieron una recuperación fulgurante.

¿Qué podría causar una recesión?

Una de las principales preocupaciones es que el Banco Central Europeo suba los tipos de interés demasiado alto y demasiado rápido, ahogando el crecimiento económico.

La subida de los tipos de interés tiende a frenar la inflación al hacer más caros los préstamos, lo que encarece el gasto de los consumidores, especialmente en artículos de gran valor como la vivienda y los coches. Al ser más difícil endeudarse las empresas que necesitan financiación para crecer ver su progresión truncada, muchas comienzan a ver como sus beneficios bajan y deben despedir a parte de sus trabajadores. Pero si el Banco central Europeo calcula mal y sube los tipos de interés demasiado rápido, no solo algunas empresas y familias verán como su situación se complica, sino que todo el crecimiento de la economía se vendría abajo y provocaría una recesión.

Todo depende ahora mismo de los Bancos centrales y la inflación. Cuanto mayor sea el incremento de los precios, más tendrán que subir los tipos de interés. Si la actividad económica se ve perjudicada porque los bancos centrales reaccionan de forma exagerada, la economía se puede desacelerar, y podríamos llegar al punto más terrorífico para la economía: la estanflación. Es decir, bajo crecimiento y alta inflación.

Pero no solo hablamos de inflación cuando estudiamos el riesgo a una recesión. Las perturbaciones mundiales derivadas de la invasión Rusia de Ucrania o de los paros de COVID-19 en China también podrían repercutir en la economía tanto Europea como global, aumentando las probabilidades de una desaceleración.

Si tenemos escasez de materias primas, de productos agrícolas, porque la cosecha de Ucrania es destruida por la guerra, porque Rusia impone prohibiciones a las exportaciones de granos, o porque la política de COVID-19 en China prolonga la perturbación en la economía asiática, Europa va a sufrir.

Las perspectivas económicas a nivel mundial son difíciles e inciertas. El aumento de los precios de los alimentos y la energía está teniendo efectos estanflacionarios, es decir, deprimiendo la producción y el gasto y aumentando la inflación en todo el mundo.

En España, se espera que el gasto de los consumidores se ralentice este año, aunque sólo sea porque el salario de muchos trabajadores no ha seguido el ritmo de la inflación. Por supuesto, eso va a limitar y restringir el poder adquisitivo de las familias y cuando el consumo de los hogares cae, la economía cae.

Según la mayor parte de los economistas, un escenario de estanflación global similar al que se vivió en la economía mundial durante gran parte de la década de 1970 sigue pareciendo lejano, pero los riesgos de un escenario de estanflación, aunque sea leve, siguen aumentando.

Bloomberg Economics dice que hay casi un 75% de probabilidades de que haya una recesión a principios de 2024. Los economistas de Deutsche Bank AG, uno de los primeros grandes bancos en pronosticar una recesión, esperan ahora que ésta comience a mediados de 2023; Nomura, una de las principales casas de análisis, espera una incluso antes, a partir de finales de 2022.

La probabilidad de una recesión podría aumentar aún más si los precios de la energía siguen subiendo y el Banco Central Europeo, o su homologo americano, la Reserva Federal optan por seguir subiendo los tipos de forma precipitada.

Mirando al pasado: Las recesiones en la historia

Las recesiones son una parte normal del ciclo económico. Hay periodos de crecimiento económico y periodos de desaceleración económica y todo forma parte de un mismo ciclo. La recesión de 2020 no tuvo precedentes porque se produjo cuando el COVID-19 puso patas arriba la economía al obligar a las empresas a cerrar y los confinamientos hicieron que la gente tuviera que quedarse en casa.

La Gran Depresión en EE.UU. se inició con una caída masiva de la bolsa el 24 de octubre de 1929. En esa fecha, también llamada el lunes negro, el índice industrial Dow Jones (uno de los principales índices bursátiles de estados unidos) cayó un 13% en un solo día. En el año 1932, el mercado se había desplomado más de un 80%, el PIB cayo hasta un 25% durante los años 1929 a 1933, y las tasas de inflación se volvieron negativas mientras el desempleo aumento hasta el 25% en 1933. El poder adquisitivo se desvaneció. La gente empezó a retirar el dinero y el oro de los bancos, lo que creó una situación de tensión en los mercados financieros. Entre 1930 y 1933, miles de bancos estadounidenses quebraron como consecuencia del pánico bancario más fuerte de toda la historia.

La crisis de las hipotecas de alto riesgo (subprime), que comenzó en 2007 en Estados Unidos y se extendió a casi todas las economías del mundo, fue el resultado de un mal cumplimiento de la normativa bancaria y de la concesión de préstamos de baja calidad. Conocida como la burbuja inmobiliaria, la crisis comenzó cuando la mayoría de los prestatarios de alto riesgo dejaron de pagar sus hipotecas. Con el tiempo, los bancos empezaron a quebrar junto con los fondos de inversión que habían invertido en estos activos y Lehman Brother's, un enorme banco de inversión que llevaba 150 años en el negocio se vio abocado al cierre. Su caída provoco un terremoto en todo el sector financiero mundial.

En la crisis de 2020 el PIB pero cayó un 5,0% en el primer trimestre y un 32,9% en el segundo. Sin embargo, repuntó un 33,4% en el tercer trimestre, ya que las empresas volvieron a abrir sus puertas, y aumentó un 4,1% en el cuarto trimestre. Por definición, una recesión tiene que durar al menos dos trimestres, por lo que no se puede decir que se está en una recesión hasta después de los hechos.

¿Cuánto duran las recesiones?

Históricamente, ha habido un total de 34 ciclos de recesión desde 1854, con una duración media de 17,5 meses. Si se considera el periodo desde 1945 hasta el presente, la duración media de una recesión ha sido de once meses, lo que podría indicar que las recesiones tienden cada vez a ser más cortas pero más fuertes. Como vimos en 2020, la economía se recuperó con relativa rapidez, aunque fue una recesión única en el sentido de que se produjo repentinamente debido a las restricciones sanitarias.

La recesión de 2020 fue la más corta y pronunciada de la historia de Estados Unidos y marcó el final de 128 meses de expansión económica, uno de los ciclos alcistas mas prolongados de toda la historia económica.

Recesión vs. Depresión

No hay un verdadero indicador económico que diferencie una recesión de una depresión. Una depresión suele ser un término para referirnos una recesión muy profunda y sostenida en el tiempo. Veamos la duración de la Gran Depresión y la Gran Recesión:

¿Qué significa una recesión para tu bolsillo?

Cada familia, cada hogar y cada persona experimentará los problemas de una recesión de maneras muy diferentes. En términos generales durante una contracción fuerte de la economía veremos como el desempleo aumenta, el PIB (Producto Interior Bruto) se reduce y la bolsa cae irremediablemente.

Sea cual sea su situación, hay algunas cosas que es importante saber para estar preparados para una posible desaceleración del crecimiento económico.

Mitigar las pérdidas en bolsa y en fondos de pensiones

Las recesiones pueden dar miedo, pero es importante mantener la calma. En los momentos complicados, como las crisis y las recesiones, lo mejor es no tomar decisiones precipitadas.

Si te preocupa mucho una recesión, y crees que sus inversiones a corto plazo podrían no sobrevivir a un mercado bajista, podrías tratar de equilibrar tu cartera de inversión con depósitos, fondos monetarios o simplemente conservando el efectivo para cuando vengan tiempos mejores. Sin embargo, si tienes una cartera diversificada y a largo plazo, no deberías preocuparte en exceso por el valor puntual que pueda tener, ya que está preparada para resistir tanto a los mercados alcistas como a los bajistas.

Los mejor es siempre recurrir a la historia. En la Gran Recesión, la crisis que asolo América durante los años 30 muchos inversores vendieron sus acciones cuando estaban cayendo en picado, como hicieron muchos inversores cuando el mercado se desplomó en marzo de 2020 con los confinamientos debido al Covid, sólo para perderse la recuperación de abril.

En todo caso, tu estrategia de inversión a largo plazo ya debería tener incorporadas las recesiones y los mercados bajistas. Si mantienes tus inversiones en unos vehículos diversificados, globales y con bajos costes como los ETF, tu inversiones siempre acabarán recuperándose y valiendo más a largo plazo.

En los últimos 165 años, ha habido más de 30 recesiones. Estadísticamente hablando, es probable que experimentes más de una mientras haces crecer tus ahorros.

Prepararse laboralmente

Durante una recesión, el desempleo aumenta. Esto significa que algunos sectores de la economía se verán muy afectados por una caída en la actividad económica, son los llamados sectores “cíclicos”. Para saber cómo de expuestos estamos, es útil tener en cuenta cuál es tu sector. Sectores como el turismo, la banca o la venta minorista suelen sufrir mucho durante las crisis. Por el contrario sectores como el de los servicios públicos, el de la venta de alimentación y productos básicos o la energía y los suministros tienen un buen historial de resistencia a las crisis.

Analiza detenidamente cuál es tu empleo actual y tu sector. Dependiendo de su situación, no sería mala idea mejorar tu currículum, por si acaso. Siempre es una buena idea hacer todo lo posible para diversificar tus habilidades y formación.

¿Qué están haciendo los grandes inversores mundiales?

El multimillonario inversor Warren Buffett, conocido como el Oráculo de Omaha, ha aprovechado la actual caída de los mercados como una oportunidad para comprar empresas más baratas que nunca, y según los registros, su conglomerado de inversiones, Berkshire Hathaway, gastó más de 51.000 millones de dólares en acciones en tan solo los últimos tres meses, su mayor inversión desde la crisis financiera de 2008.

Entre las nuevas participaciones, 55 millones de acciones de Citigroup (con un valor de unos 2.600 millones de dólares) y 69 millones de acciones del gigante de los medios de comunicación Paramount Global (con un valor de unos 1.900 millones de dólares). Berkshire Hathaway también realizó importantes compras en dos empresas energéticas, Chevron y Occidental Petroleum, en el gigante tecnológico HP y en la empresa de videojuegos Activision Blizzard.

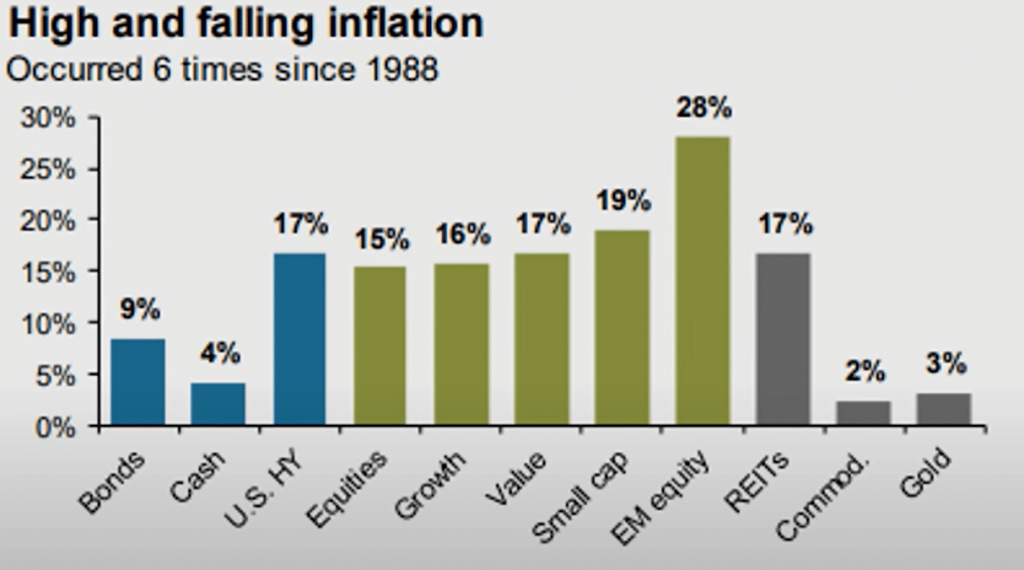

Por su parte, Ray Dalio, en línea con su visión de un cambio en los roles del dólar y el yuan chino, ha preferido optar por invertir en ETFs de países emergentes y apenas mantener liquidez. La inflación es, según Dalio, el peor enemigo ahora mismo, con lo que todo inversor debe procurar invertir en buenos activos que le protejan de una perdida segura.

¿Hay algún beneficio en la recesión?

Es difícil encontrar un lado positivo cuando se cierne la nube de la recesión. Pero para los optimistas, hay buenas noticias, sobre todo teniendo en cuenta la interminable subida de precios de 2022: Una inflación más suave.

Aunque el objetivo del Banco central Europeo no es frenar la inflación , sino la estabilidad del euro a largo plazo y evitar las recesiones graves, a veces esta última podría ayudar a mitigar la primera. Aunque una recesión no necesariamente detendrá la inflación, puede ayudar a ralentizarla, y a su ritmo actual de casi el 10%, todos necesitamos definitivamente que la inflación nos dé un respiro.